经济学家:美联储宽容通胀 导致美债不降反升 警惕不祥征兆

FX168财经报社(北美)讯 美联储上周的降息幅度超过正常水平,发出了一个明确的信息,即未来利率将大幅走低。然而,美国国债市场并未受到关注。

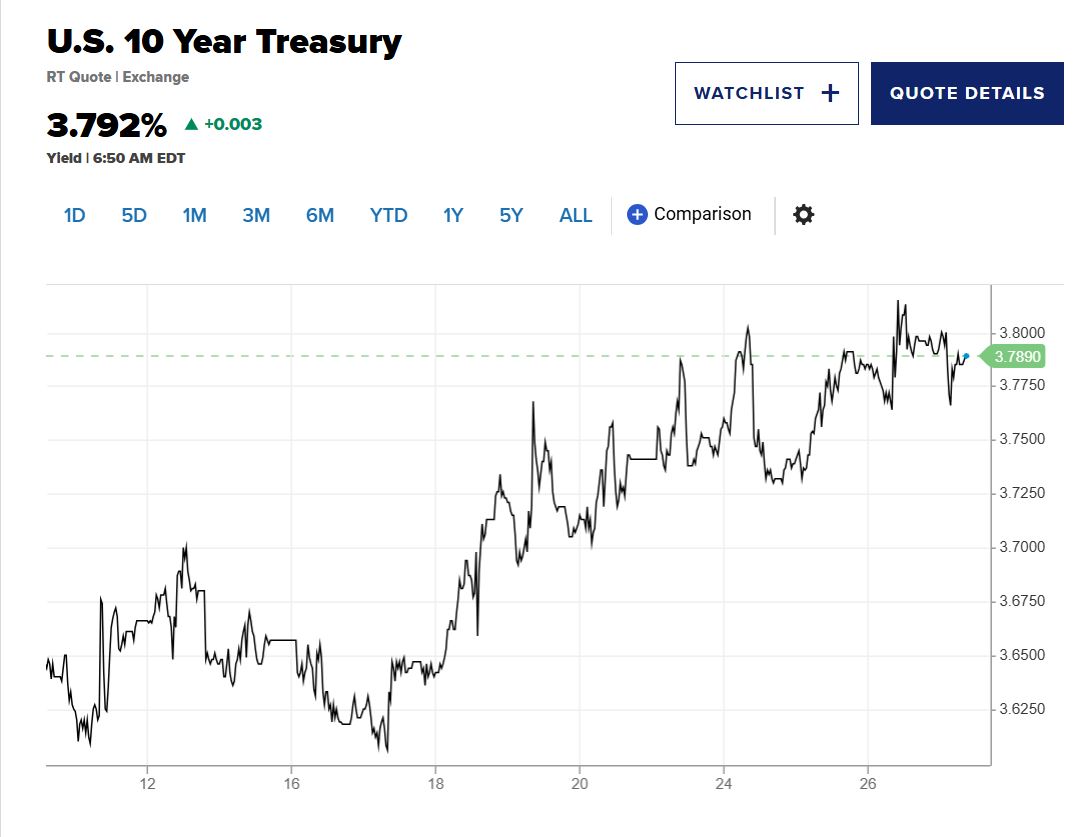

尽管美联储批准将其基线短期借款利率下调50 个基点,但美国国债收益率反而一直在走高,尤其是在曲线的增长端。

被视为政府债券收益率基准的 10 年期国债收益率自 9 月 17 日至 18 日联邦公开市场委员会会议以来已跃升约 17 个基点,扭转了整个 9 月的大幅下跌。1 个基点等于 0.01%。

(图片来源:CNBC)

目前,债券市场专业人士将这一举措的很大一部分归结为市场在美联储会议前定价过多宽松政策的简单弥补。但这一趋势值得关注,因为它可能预示着未来将出现更不祥的情况。

此举的其他原因包括美联储愿意容忍更高的通胀,以及对美国财政状况不稳定的担忧,以及无论美联储采取什么措施,沉重的债务和赤字负担都可能提高长期借贷成本。

“在某种程度上,人们只是确认了谣言,忽视了与上周 FOMC 的实际决定有关的事实,”东方汇理美国美国固定收益主管乔纳森·杜恩辛 (Jonathan Duensing) 表示,“市场已经对一个非常激进的宽松周期打了折扣。”

事实上,市场一直在定价降息幅度超过美联储官员在会议上表示的幅度,即使加息 50 个基点也是如此。官员们预计到今年年底再降息 50 个基点,到 2025 年底再降息 100 个基点。相比之下,根据芝商所(CME Group)的FedWatch追踪器衡量的联邦基金期货定价,市场预计同期将再降息200个基点。

但是,尽管 10 年期国债等长期国债的收益率飙升,但那些处于曲线短端的国债——包括密切关注的国债2 年期国债根本没怎么动。

这就是它变得棘手的地方。

观察曲线

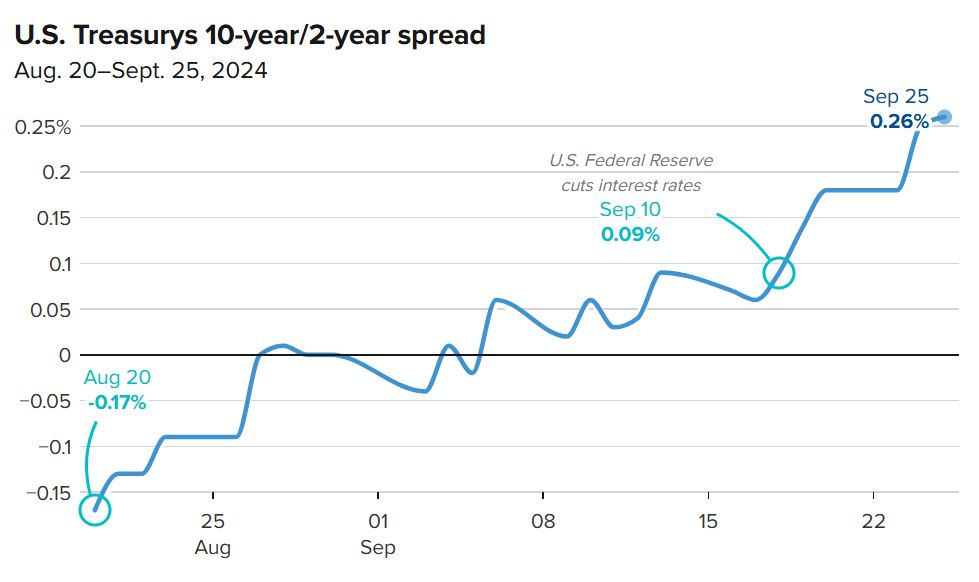

10 年期和 2 年期国债之间的差异显著扩大,自美联储会议以来增加了约 12 个基点。这一变动,尤其是在长期收益率上升更快的情况下,在市场用语中被称为“熊市陡峭器”。那是因为它通常与债券市场预期未来通胀上升的时间相吻合。

(图片来源:CNBC)

这并非巧合:一些债券市场专家将美联储官员的评论解读为,他们现在更专注于支持疲软的劳动力市场,承认他们愿意容忍比正常水平略高的通胀。

这种情绪在“盈亏平衡”通胀率或标准国债和国债通胀保值证券收益率之间的差异中显而易见。例如,5 年期盈亏平衡利率自美联储会议以来已上涨 8 个基点,自 9 月 11 日以来已上涨 20 个基点。

“美联储的转变是合理的,因为他们相信通胀得到控制,但他们看到失业率上升,创造就业机会的速度显然似乎不足。”PGIM 固定收益首席投资策略师罗伯特·蒂普 (Robert Tipp) 表示。长期收益率的上升“绝对表明市场看到了通胀可能更高的风险,而 [美联储] 不会在乎。”

美联储官员的目标是 2% 的通胀率,但目前还没有任何主要指标。最接近的是美联储最喜欢的个人消费支出价格指数,该指数在 7 月份为 2.5%,预计 8 月份的利率为 2.2%。

政策制定者坚称,他们同样专注于确保通胀不会像过去美联储宽松过快时那样逆转并开始走高。

但市场认为美联储更关注劳动力市场,而不是因过度紧缩而将更广泛的经济推入不必要的放缓或衰退。

未来可能大幅削减

“我们集体相信美联储和主席鲍威尔的话,他们将非常依赖数据,”杜恩辛说,“由于这与劳动力市场的疲软有关,他们非常愿意并有兴趣在我们即将举行的选后会议中再降息 50 个基点。”他们随时准备批准他们需要的任何便利。

然后是债务和赤字问题。

更高的借贷成本使今年预算赤字的融资成本首次超过 1 万亿美元大关。虽然降低利率有助于减轻这一负担,但长期持有国债的买家可能会害怕投资于赤字接近国内生产总值 7% 的财政状况,这在美国经济扩张期间几乎闻所未闻。

综上所述,美国国债市场的各种动态使投资者面临困难。几乎所有固定收益投资者都表示,由于情况仍然不稳定,他们正在减少国债配置。

他们还认为美联储可能不会完成大幅降息。

“如果我们开始看到 [收益率] 曲线变陡,那么我们可能会开始为经济衰退风险敲响警钟,”加拿大皇家银行财富管理固定收益高级投资组合策略师 Tom Garretson 表示。“他们可能仍然希望今年至少再加息 50 个基点。这里仍然存在一种持续的、挥之不去的恐惧,即他们开始比赛有点晚了。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56