美联储7月会提前降息!宏观策略师:非农就业恐意外“爆雷” 美债收益率逼近4.3%低端

FX168财经报社(亚太)讯 Academy Securities宏观策略师Peter Tchir表示,美联储将会在7月提前首次降息,而非市场预期的9月。他警告称,美债收益率逼近4.3%低端,若5月非农就业报告(NFP)意外爆雷,降息幅度可能达到50个基点。

Peter认为,由于10年期国债交易价格接近当前4.3%至4.5%区间的低端,并且市场正在消化就业数据并为美联储做准备,因此现在似乎是重新审视对利率前景的好时机。

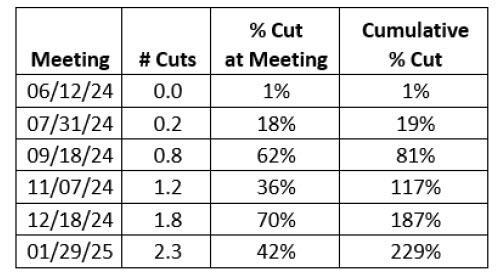

根据彭博社的WIRP功能,市场可以检查截至6月2日的市场定价情况。

(来源:ZeroHedge)

“市场显然不同意我的观点,因为市场认为9月是12月之前降息的最大概率。总体而言,市场预计大选前降息的可能性为80%,”他解释说。

他展望称,美联储希望降息一次,因为这将证明他们的政策奏效了。他们适当地收紧了政策,并减缓了通胀,使他们可以开始转向另一个方向。他们做到了这一切,而没有让经济陷入衰退。

考虑到长期滞后效应以及美联储想要证明其政策成功的愿望,美联储今年几乎不管数据如何都会降息。如果数据过于强劲,他们可能不会降息,但目前的情况充其量也只是模棱两可。

Peter强调:“因此,我倾向于在7月份的会议上降息。我的基本预测是降息25个基点,如果数据足够疲软,我怀疑是在就业方面,则有可能降息50个基点。”

“我更倾向于7月而不是9月,因为尽管美联储将会看到关于降息的相同政治话语,但它距离大选足够远,可以减轻政治噪音,而且现在正值假期高峰期,因此不太可能听到政治噪音,”他续称。

“我预计今年还会有1到2次降息,大概是在11月和12月。”

“我基本支持今年下调利率为75个基点,降息时间比目前的价格预计的要早,我们将在6月份的会议上获得最新的经济预测摘要。”

“在点图方面,我希望中位数移动到2个区间,并与之前发布的平均值保持一致。所以,我可能会与点图作斗争。”

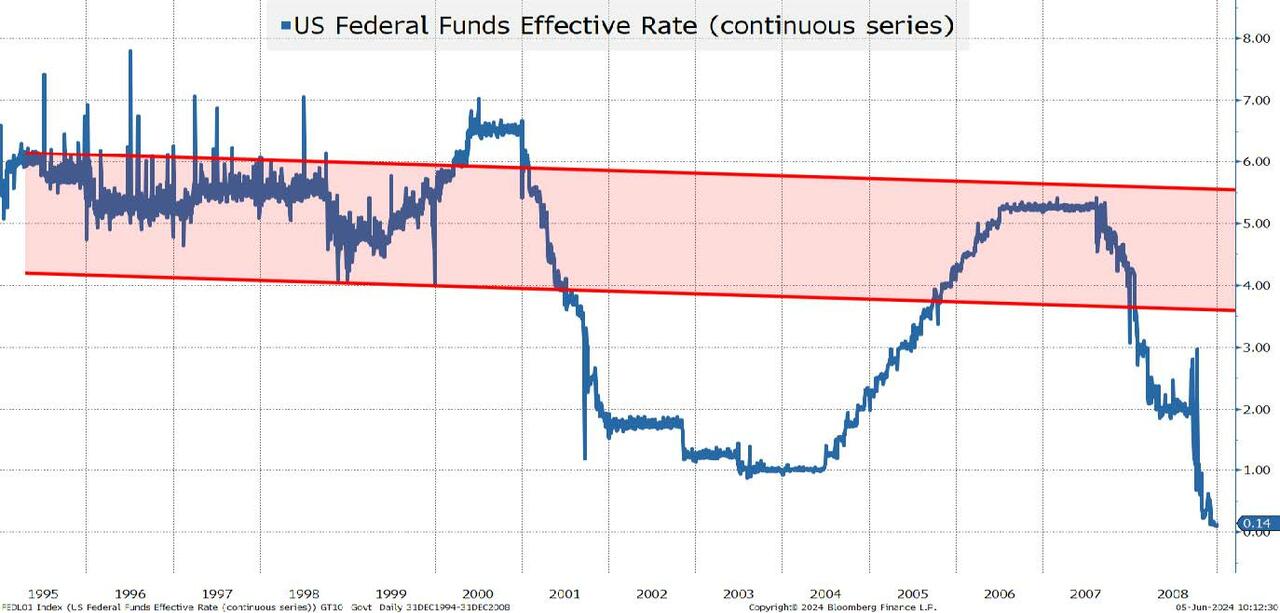

他预计2026年和长期利率将缓慢上升,他说道:“最近几周关于利率的讨论已经足够多,美联储不会质疑长期收益率的适当水平应该是多少。同样,关于当前收益率是否完全受限的争论也足够多,因此可能会在更长时间内逐步转向正常水平。”

(来源:ZeroHedge)

谈到催化因素,Peter重点提到了就业。

“我对就业数据有两个假设,我认为这两个假设表明就业形势比市场,甚至美联储预期的要差。”

出生/死亡模型严重依赖EIN的创建来预测就业增长。有理由相信,随着“零工”经济的增长,越来越多的人利用创建公司或有限责任公司来从事“零工”工作。此外,正如在“更多“例外论”中讨论的那样,通过这种模式创造的就业机会相对于其他就业来源的百分比急剧增加。相对于总数,“插件”变得更加重要,这让Peter对以前的就业数据的可靠性感到担忧。

再来是季节性调整,Peter解释称:“我将把糟糕的芝加哥PMI数据引入到讨论中,忽略像衰退一样的芝加哥数据的主要论点是,经济不再像以前那样以制造业为中心。没错,但理论上,我们正试图再次更加注重制造业。第二个论点是,芝加哥不再像以前那么重要。我也同意这一点,但这让我想知道我们的季节性调整中有多少是基于不再像以前那样占主导地位的长期趋势。”

“正如我们在过去几年中看到居住地方面的巨大地理变化,季节性调整可能没有跟上。我们在寒冷的冬季“增加”工作,在夏季来临时减少工作,这可能是一个错误。除此之外,当新冠疫情等疫情席卷经济时,就业岗位首先被摧毁,然后随着经济重启,就业岗位重新出现或被取代,这还伴随着季节性调整带来的所有其他困难。即使在ISM服务业报告中,就业率连续4个月处于疲软状态,自去年9月以来从未达到或超过51。”

“虽然SAHM模型尚未启动,但我认为有可能会启动。然而,失业数据依赖于家庭调查,这让我感到惊讶,似乎没人关心其他事情。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56