美联储老将:关注下周QT表述,放缓量化紧缩的目标比速度更重要

FX168财经报社(北美)讯 美联储老将前纽约联储主席Bill Dudley最近发文强调放缓量化紧缩的目标比速度更重要。

在暂时不考虑降息的情况下,美联储将在下周的政策制定会议上关注一个不同的话题:何时以及如何放缓量化紧缩,即缩减此前为支持经济活动而积累的庞大证券投资组合的过程。

最终计划将在今年年中出台。无论发生什么,目的地比速度重要得多。

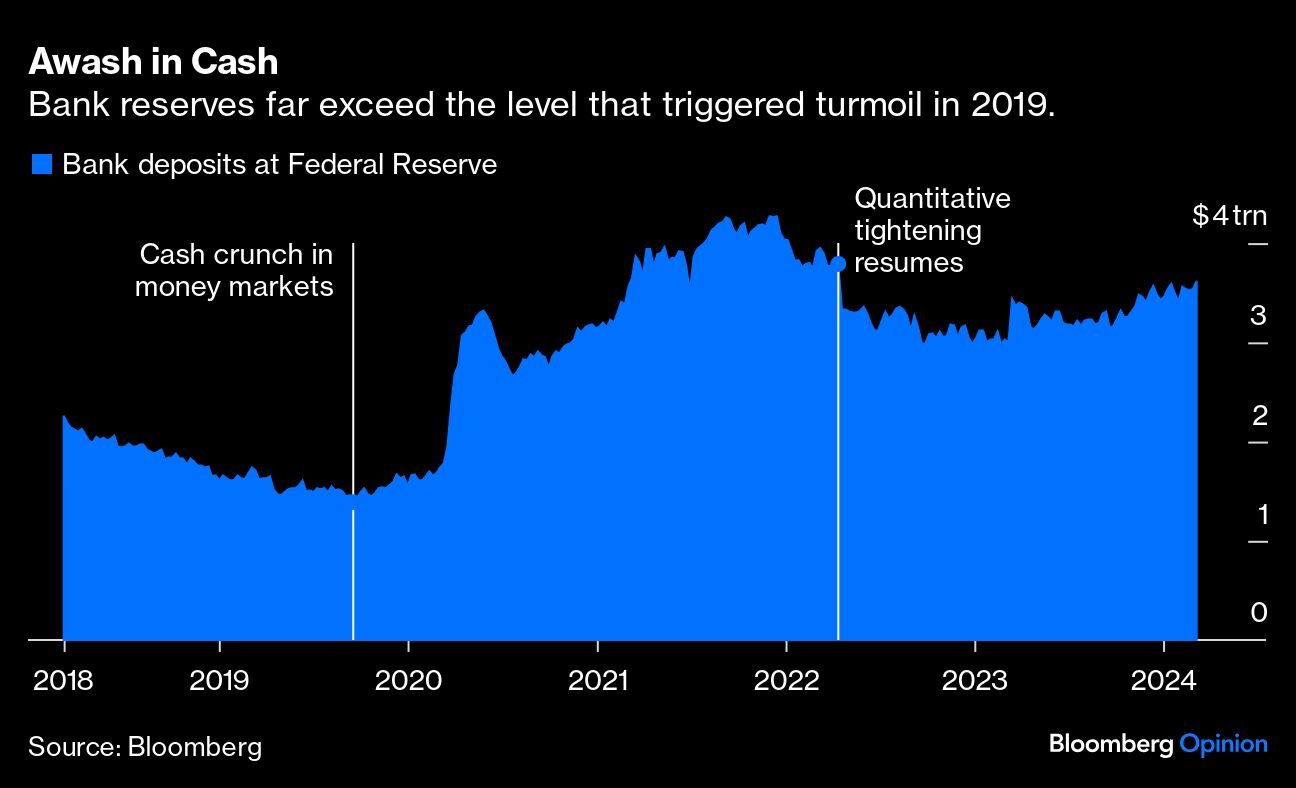

美联储持有的证券会影响经济中可用的现金数量。央行的购买行为将资金存入人们的银行账户,然后银行以超额准备金的形式持有这些账户。当准备金充裕时,货币市场利率稳定,并受到美联储支付准备金利率的支撑。当储备变得过于稀缺时(就像2019年9月那样),银行就会争夺现金,货币市场利率就会攀升并变得不稳定。

问题是,没有人确切知道储备在什么水平上变得稀缺。找到它就像用不精确的高度表着陆一架飞机。出于这个原因,美联储需要在接近跑道时放慢下降速度,并在触地点附近格外小心。

现在,还有很大的回旋余地。目前的外汇储备约为3.6万亿美元,而2019年9月的外汇储备还不到1.5万亿美元。不过,自2022年底以来,美联储的逆回购工具流出了近2万亿美元资金,为它们提供了支持。逆回购工具是为货币市场共同基金等非银行机构设立的资金存放场所。由于该工具只剩下4450亿美元,储备供应将很快结束,美联储证券持有量的减少将更直接地影响储备。

(图片来源:彭博)

因此,何时放慢量化紧缩步伐的问题变得更加紧迫。到目前为止,美联储已将其持有的证券从2022年4月的8.5万亿美元减少到今天的约7万亿美元。它的国债投资组合正以每月600亿美元的速度下降。抵押贷款证券的萎缩速度较慢,每月减少200亿美元:高利率意味着人们不会提前付款,使决选利率远低于每月350亿美元的上限。

那么下一步是什么呢? Bill Dudley预计美联储将降低国债决选利率,可能降至每月300亿美元。首先,它已经是萎缩最快的地方。此外,美联储最终希望回归到全美国国债的投资组合。这将避免人们认为美联储正在优先分配信贷给住房部门。

第二个问题是持有哪些国债。更多的短期票据是有意义的。它们的收益率与银行在美联储存款的利率密切同步,降低了央行融资成本超过其收入的风险。例如,去年美联储损失了1100亿美元,因为支付准备金利息的成本相对于长期国债和抵押贷款证券投资组合的回报大幅上升。今年可能还会进一步亏损。此外,持有短期国债将增加美联储实施量化宽松政策的能力,方法是将到期的短期国债再投资于长期资产,而不是扩大持有规模。对于担心美联储在金融市场影响力的政策制定者来说,这是一个很有吸引力的选择。

尽管所有的注意力都集中在美联储的资产负债表决策上,但由于种种原因,它们对长期利率的影响应该是微不足道的。首先,一项仔细的分析发现,宣布量化紧缩政策时,利率的变动幅度往往不超过8个基点,远低于宣布量化宽松政策时的幅度。考虑到预期的不对称,这是合乎逻辑的。宽松政策需要对市场或经济造成巨大冲击,因此通常会让人感到意外。不过,一旦它到位,紧缩肯定会随之而来,只剩下时间、幅度和持续时间的问题。

其次,真正重要的是终点——满足银行需求、避免市场混乱、确保准备金利率仍是货币政策主要驱动力所需的准备金水平。美联储之前的资产购买创造了充裕的资金,导致银行更加依赖准备金作为流动性的来源。因此,Bill Dudley预计央行的目标是3万亿美元左右,是2019年9月水平的两倍。

最后,量化紧缩的决定与美联储削减短期利率目标的时间和幅度无关。央行收缩资产负债表不是为了收紧货币政策,而是为了重建未来量化宽松的能力。只有在短期利率再次降至零下限,或者国债市场出现严重功能失调的情况下,这才有意义。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56