美联储明年将大幅降息125个基点?荷兰国际集团:小心鹰派突袭市场 可能坚持下调50个基点展望

FX168财经报社(香港)讯 美联储疯狂加息的周期临近尾声,市场定价2024年将大幅降息125个基点,刺激黄金、比特币等资产冲高。但荷兰国际集团(ING)警告称,鹰派阵营恐怕将再次突袭市场,尽管下周会议可能维持利率不变,并且降息前景受阻,美联储可能会坚持降息50个基点预测。

市场普遍预计美联储将在下周的联邦公开市场委员会(FOMC)会议上将联邦基金目标区间维持在5.25-5.5%,疲软的活动数据、降温的劳动力数据和良性的环比通胀数据表明,货币政策的限制性可能足以在未来几个月将通胀率持续降至2%,这一说法得到了美联储主要官员的大力支持。更大的故事可能包含在美联储个别成员的预测中,他们会在多大程度上支持市场即将大幅降息的看法?

“我们强烈怀疑这里会遇到很多阻力,”ING回应道。

该机构称,市场定价降息125个基点,但鹰派美联储可能会坚持降息50个基点的预测。

(来源:ING)

自上次FOMC会议以来,人们对美联储政策的预期出现了大幅波动,市场坚定地相信明年大幅降息的可能性。回到11月1日,在美联储连续第二次会议维持利率不变后,联邦基金期货定价在12月FOMC会议之前最终加息的可能性约为20%,预计到2024年降息近90个基点。如今,市场显然认为利率已见顶,明年将降息125个基点。市场看到美国10年期国债收益率从10月底的略低于5%,跌至12月6日的4.1%低点,凸显了这种情绪的转变。

美联储的言论无疑推动了这一举措的势头,其中最主要的是美联储理事克里斯·沃勒(Chris Waller)的一句话,他表示,如果通胀继续降温“几个月,我不知道会持续多久,三个月、四个月、五个月,我们对通胀充满信心。确实在下降,并且正在发生,你就可以开始降低政策利率,只是因为通胀较低。”

实际联邦基金利率(名义利率减去通胀)现在确实为正值,ING预计随着通胀继续下降,其将升至3%以上。是否需要这么高才能确保通胀保持在2%?该机构强调:“我们认为不会,而且美联储的一些高级成员似乎也这么认为。亚特兰大联储主席拉斐尔·博斯蒂克等其他官员表示,美国尚未看到限制性政策的全部影响。不过,仍然有一些残余的鹰派。旧金山联储主席玛丽戴利仍在考虑,系统是否有足够的紧缩政策。”

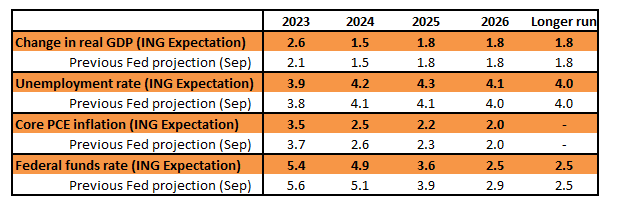

ING对美联储2023-2026及更长期展望:

(来源:ING)

美联储预计将在下周讨论长期限制立场,在这方面,最近几周美国国债收益率的大幅下跌表明经济金融状况有所放松,人们担心这实际上会削弱美联储今年早些时候的部分加息。例如,抵押贷款利率反应迅速,30年期固定利率抵押贷款从10月下旬的高位7.90%,降至上周的7.17%。尽管近期环比数据令人鼓舞,但通胀仍远高于2%的目标,预计美联储将对任何可能被解读为,旨在为2024年美联储进一步降息提供借口并导致长期利率更低的情况保持警惕。

“因此,我们预计美联储将维持相对乐观的经济评估,与他们在9月预测中表示的2024年降息50个基点相同,尽管降息幅度较低,因为他们上次预测的12月最终加息25个基点不会发生。美联储主席鲍威尔在12月1日讲话中的评估,很可能成为新闻发布会基调的模板。他认为,现在就断定美联储已经采取了足够的限制性立场,或者推测政策何时可能放松还为时过早。如果适当的话,该行准备进一步收紧政策。”

同样,纽约联储主席约翰·威廉姆斯预计,“在相当长的一段时间内维持限制性立场是适当的”。

但ING称,美联储最终将转向鸽派。该机构继续解释说:“我们认为美联储最终将转向更加鸽派的立场,但这可能要到2024年第一季末才会出现。美国经济目前继续表现良好,就业市场依然紧张,但越来越多的证据表明,美联储加息以及随之而来的信贷条件收紧已开始产生预期效果。”

“消费者是关键,随着实际家庭可支配收入趋于平缓、信贷需求下降以及许多人在疫情期间积累的储蓄耗尽,我们预计2024年将面临经济衰退的风险。住房交易崩溃和住宅建筑商情绪暴跌表明住宅投资将减弱,而耐用品订单疲软表明资本支出下降。如果汽油价格保持在较低水平,明年第二季通胀率可能会达到2%的目标,这可能为美联储从5月份开始降低利率打开大门,特别是如果招聘如我们预期放缓的话,”ING补充道。

ING预计2024年降息150个基点,2025年初进一步降息100个基点。#2024宏观展望#

但该机构指出,美联储的抵制可能会削弱近期高收益外汇的涨势。

美联储对2024年宽松周期的市场定价的抵制,应该会温和地支撑美元。尽管欧元/美元在12月初表现不佳,并且可能在一天后从欧洲央行获得一些温和的支撑,但此次FOMC会议可能会导致跌至1.0650区域。几个月来,ING一直将1.07作为年终目标,并预计当短期美国国债收益率将崩溃时,美元主导的欧元/美元将在明年第二季出现更强劲的反弹。

“也许更容易受到美联储针对较低利率的适当抵制的可能是我们所说的增长货币,例如斯堪的纳维亚半岛的高贝塔货币和大宗商品部门,像是澳元和加元。这些货币在11月份美国较低的利率环境下表现良好。根据我们的2024年外汇展望,这些货币是我们明年的首选货币,应该会满足本月回调的良好需求。”

至于美元/日元的疯狂走势,美国收益率上升可能会提供一些暂时的支撑。“然而,我们怀疑美元/日元能否维持在146-147区域上方的涨势,因为交易者因12月19日日本央行政策的潜在变化而重新调整头寸。然而,我们怀疑美元/日元已经见顶,并且对我们预计明年上半年日本央行开始取消其极端鸽派政策后美元/日元将在明年夏天接近135的预期,仍然感到满意,”ING最后提到。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47