“惊人的好消息”!市场风向突现180度大转弯 非农料成经济衰退担忧“终结者”、‘“游戏规则改变者”

FX168财经报社(北美)讯 周五(2月3日),美国公布的非农就业增长超过预期,美国总统拜登对这一消息迅速做出回应。

拜登当地时间周五上午在白宫发表讲话,称这份报告是“我们刚刚收到的惊人的好消息”,并声称他执政的两年是历史上就业增长最强劲的两年。

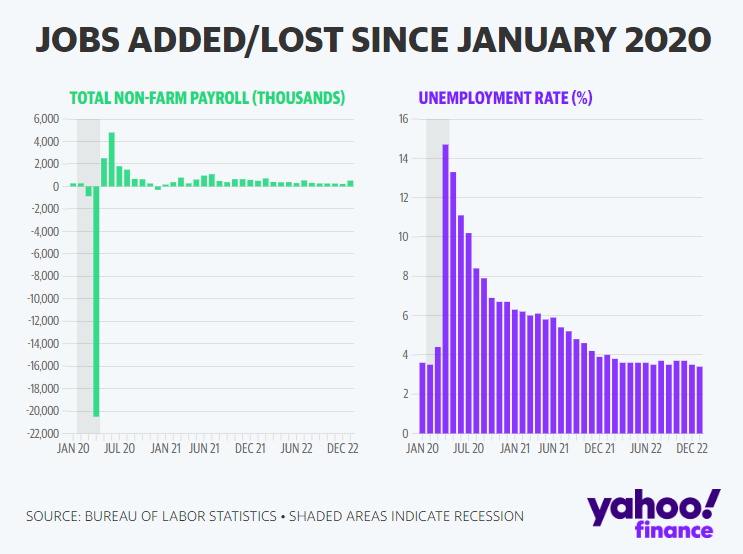

周五公布的数据显示,1月份非农就业岗位增加51.7万个,失业率为3.4%,令观察人士大为震惊,他们此前预计就业岗位增加18.8万个,失业率为3.6%。

(图源:Yahoo Finance)

美国劳工部长Marty Walsh周五上午在雅虎财经直播节目中补充说:“当我们看到这个数字时,我们震惊了。”

尽管一些专家建议谨慎行事,因为1月份的数据往往会受到季节性因素的影响而难以预测,但这一消息无疑对拜登和他的民主党同僚有利,他们试图将就业增长与过去两年华盛顿的经济政策联系起来。

拜登在周五的讲话中说:“简单地说,我认为拜登的经济计划正在发挥作用。”“这些批评者和愤世嫉俗者错了。”

同样在周五的报告中,平均小时工资环比增长0.3%,同比增长4.4%。劳动参与率也小幅上升至62.4%,许多经济学家认为这是积极的发展。

在周五的采访中,Walsh提到了他自己想要提高参与率的愿望。他还吹捧黑人失业率,且创下自20世纪70年代首次记录该指标以来的第二低水平。

报告显示,非洲裔美国人的失业率为5.4%,亚裔美国人的失业率为2.8%,西班牙裔美国人的失业率为4.5%,接近历史最低水平。

来自共和党的众议院筹款委员会主席Jason Smith在自己的声明中强调了劳动力参与率数据,称其“仍令人失望地低于大流行前的水平”,并认为拜登的经济政策和高支出实际上拖累了经济。

拜登同僚为非农欢呼

Bankrate.com高级经济分析师Mark Hamrick周五指出,“好于预期的就业报告与经济衰退即将到来的担忧直接冲突,这种担忧一直困扰着经济学家和商业领袖们。”

周五的一个警告信号是,在报告发布后不久,股市下跌,原因是市场担心强劲的就业形势可能会促使美联储在未来几个月继续大举加息。美联储在过去一年里已经八次加息以应对通胀,此举也被预期会削弱劳动力市场。

但与此同时,拜登热情洋溢的语气很快得到了其他民主党人的响应。

众议院预算委员会高级成员、民主党众议员Brendan F. Boyle在就业报告发布后18分钟内发表了一份声明,称赞这一“重磅”数字,他说这显示出自1969年以来最低的失业率。

他在声明中说:“民主党人对把美国工人和家庭放在首位的经济政策的不懈关注,继续取得了成效。”

众议院筹款委员会主席Richard Neal补充说,该报告显示“美国工人不需要牺牲来降低价格。”弗吉尼亚州民主党众议员Don Beyer的一名助手在推特上开玩笑说,拜登的演讲稿撰写人“正在疯狂地编辑总统的国情咨文演讲,尽可能多地插入‘1969年以来最低失业率’的例子。”

拜登将于下周二晚上前往国会山发表年度演讲。

拜登周五在预告他下周的讲话时说:“美国的国情和经济状况都很强劲。”

市场人士:非农成经济衰退担忧“终结者”

以下是经济学家和其他分析师的初步反应,美国股市在非农就业数据公布后走低。

“如果经济衰退迫在眉睫,就不会有这种积极的惊喜,所以这份报告结束了对美国经济衰退的担忧,”国际金融研究所首席经济学家Robin Brooks在推特上说。

“‘游戏规则改变者’这个词被用得太频繁了,但1月份的就业报告确实是游戏规则改变者。大多数经济学家和市场参与者越来越相信,劳动力市场正处于崩溃的边缘,尽管缺乏确凿的证据支持这种观点。1月份的就业报告强调,劳动力市场依然火热,美国经济的消亡被严重夸大了,”Amherst Pierpont Securities首席经济学家Stephen Stanley在一份报告中说。

“我不想太消极,但我真的不相信50万。我敢打赌这里有重大的测量误差。正是这种测量误差让美联储过于自信,认为在更高、更长的时间内保持收缩利率是安全的,”Economic Innovation Group首席经济学家Adam Ozimek在推特上写道。

“数据显示,经济正在快速创造就业机会,对超过400个基点的紧缩政策没有任何软化的迹象。如果劳动力市场没有调整,风险是利率将高于预期,以使通胀令人信服地下降到2%的目标,”High Frequency Economics首席美国经济学家Rubeela Farooqi在一份报告中说。

市场开始押注美联储将加息至5%之上

非农公布之后,市场风向悄然转变,认为美联储可能需要至少再加息两次,将基准利率提高至5%以上,以减缓意外强劲的劳动力市场。劳动力市场被认为是导致高通胀的原因之一。

周五,在美国劳工部报告上个月新增50多万个就业岗位,远超预期,失业率降至3.4%,为50多年来的最低水平之后,金融市场的押注就是这种情况。

本周早些时候,美联储将基准利率上调0.25个百分点,至4.5%-4.75%。美联储主席鲍威尔表示,由于劳动力市场仍然紧张,他预计需要“持续”加息,以使货币政策“足够严格”,以创造一个更加平衡的就业市场,并降低过高的通胀。

利率期货价格最初对这一观点持怀疑态度,现在则反映了这一预期,人们认为美联储在6月(如果不是5月)前将政策利率继续维持在5%-5.25%区间的可能性超过一半。

早些时候,金融市场听到鲍威尔反复提到反通胀趋势的开始,暗示3月份再加息一次就足够了。

根据基于市场的“美联储观察”工具显示,1月份高于预期的就业数据正导致投资者调整对美联储何时开始降息的押注。该工具显示,美国联邦基金利率在3月份保持不变的几率已从昨日的17.3%降至2.6%,而5月份再次加息的几率则从30%升至57.8%。该工具还显示,美联储在11月转向降息的可能性正在降低,这可能表明一些投资者现在认为利率将在更长时间内保持在较高水平。随着投资者消化非农数据,“美联储观察”工具可能会在当天继续变化。

LPL Financial首席全球策略师Quincy Krosby表示:“这种报告是人们在走出衰退时希望看到的,以表明经济走强,而不是在期货市场预计美联储将结束加息周期时看到的。”

交易员们仍预计美联储将在今年晚些时候降息,尽管鲍威尔表示,他预计通胀下降速度不会快到允许降息的程度。

美联储设定的通胀目标是2%,而目前美联储首选的个人消费支出价格指数为5%。

美国劳工部周五公布的报告显示,平均时薪增速放缓至4.4%,低于去年12月上修后的4.8%。

牛津经济研究院(Oxford Economics)的Ryan Sweet写道:“尽管美联储欢迎任何薪资压力缓解的迹象,但平均时薪的增长速度仍然过于强劲,无法帮助降低通胀。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33