再见黄金和美元避风港!一份美银重磅报告突袭:银行业爆雷意外利好 美国财报季收益“井喷”

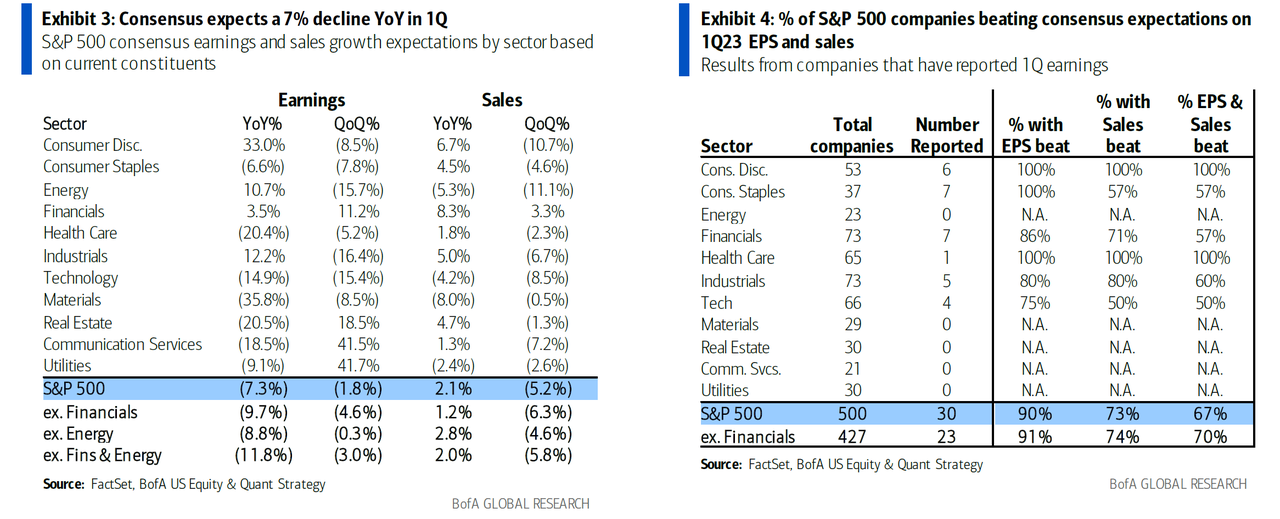

FX168财经报社(香港)讯 美国银行首席股票策略师Savita Subramanian推翻摩根士丹利策略师迈克·威尔逊(Michael Wilson)的看空共识,她在今年第一季每周收益追踪报告中披露,30家标准普尔500强公司中,90%的公司每股收益井喷超过73%,销售额超过67%,远高于上一季首周的历史水平。她强调,3月份银行业爆雷提振大银行的稳健业绩,意味着黄金和美元避风港的角色渐渐消失。

从2022年12月开始,威尔逊向所有听过的人发誓说,只有他才知道这个财报季会有多糟糕,也只有他知道投资者对即将到来的“大空头”有多么毫无准备。最终,他成功拉拢多家大型银行和机构,包括高盛等纷纷加入看跌行列。最终标准普尔的共识预期确实下降了,即使远未低到足以赶上威尔逊的预期。

就是在那时候起,越来越多的分析师和专家得出的底线很明确:收益会很糟糕,甚至可能更糟。

(来源:ZeroHedge)

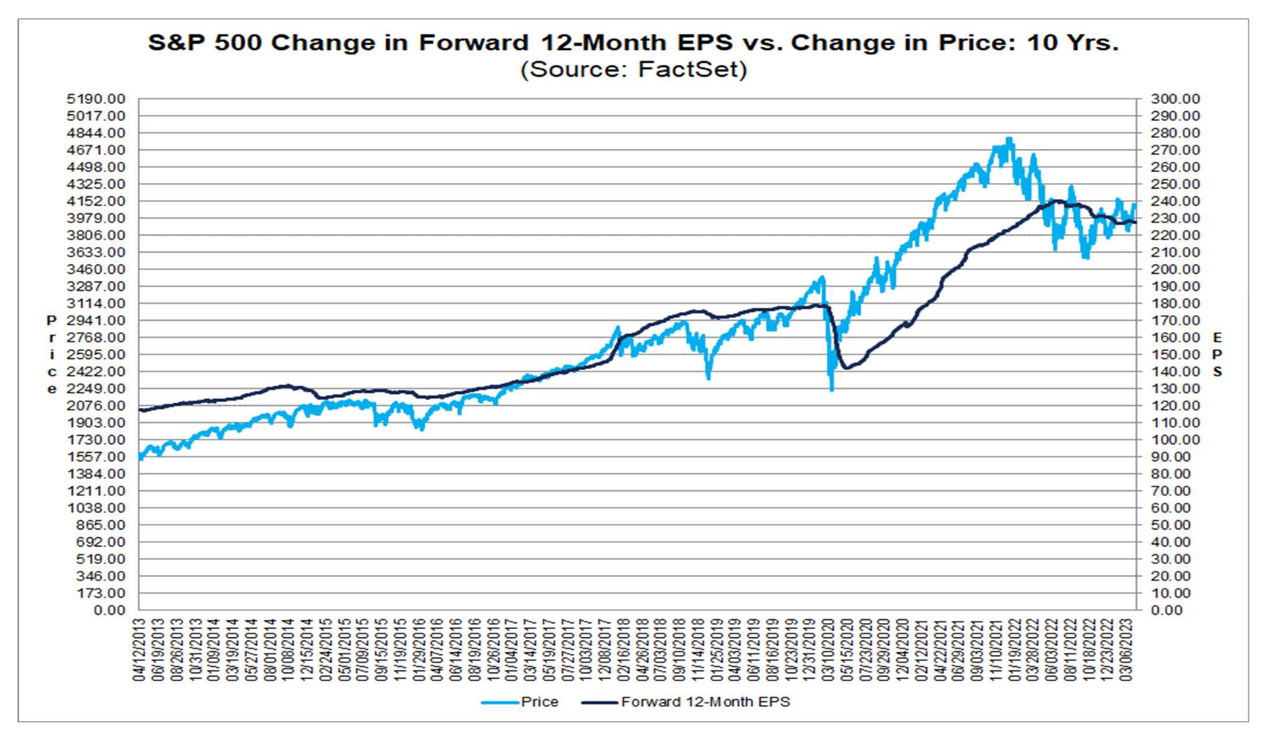

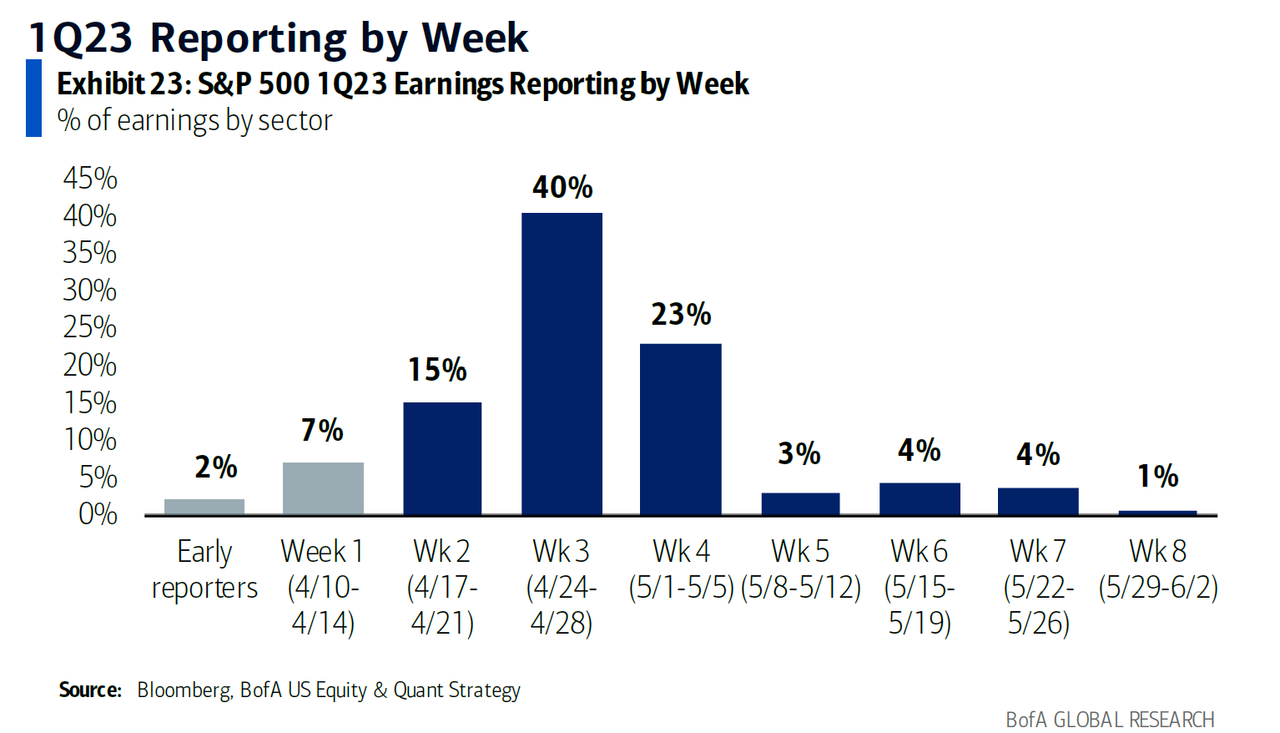

但事实是,市场发生一系列不同的变化,Savita今年第一季每周收益追踪报告中的结果是意外井喷。在大银行业绩表现的推动下,第一季每股收益意外增长30个基点。根据Savita的说法,这是至少自2012年以来,第一周后的最佳节拍率。

(来源:BofA Global Research)

(来源:BofA Global Research)

ZeroHedge评论称,可以肯定的是,第一季财报季开始井喷是有原因的,这与大银行有关,大银行已成为3月份削弱小型和区域性银行业挤兑的巨大受益者。

Savita表示:“尽管3月份的银行恐慌帮助业绩,但大银行的稳健业绩,包括摩根大通、花旗银行、富国银行在收入和每股收益方面表现出色。摩根大通在2023年第一季看到存款增加,与同行相比下降3%,但警告说资金会从这里流出。”

她补充,其他非银行机构从3月份的区域资金流出中获益,例如超大市值的贝莱德(BlackRock)看到400亿美元的流入现金管理产品。银行可能正在收紧信贷标准,但与之前的危机相比,较大的银行正在以过剩资本运营。

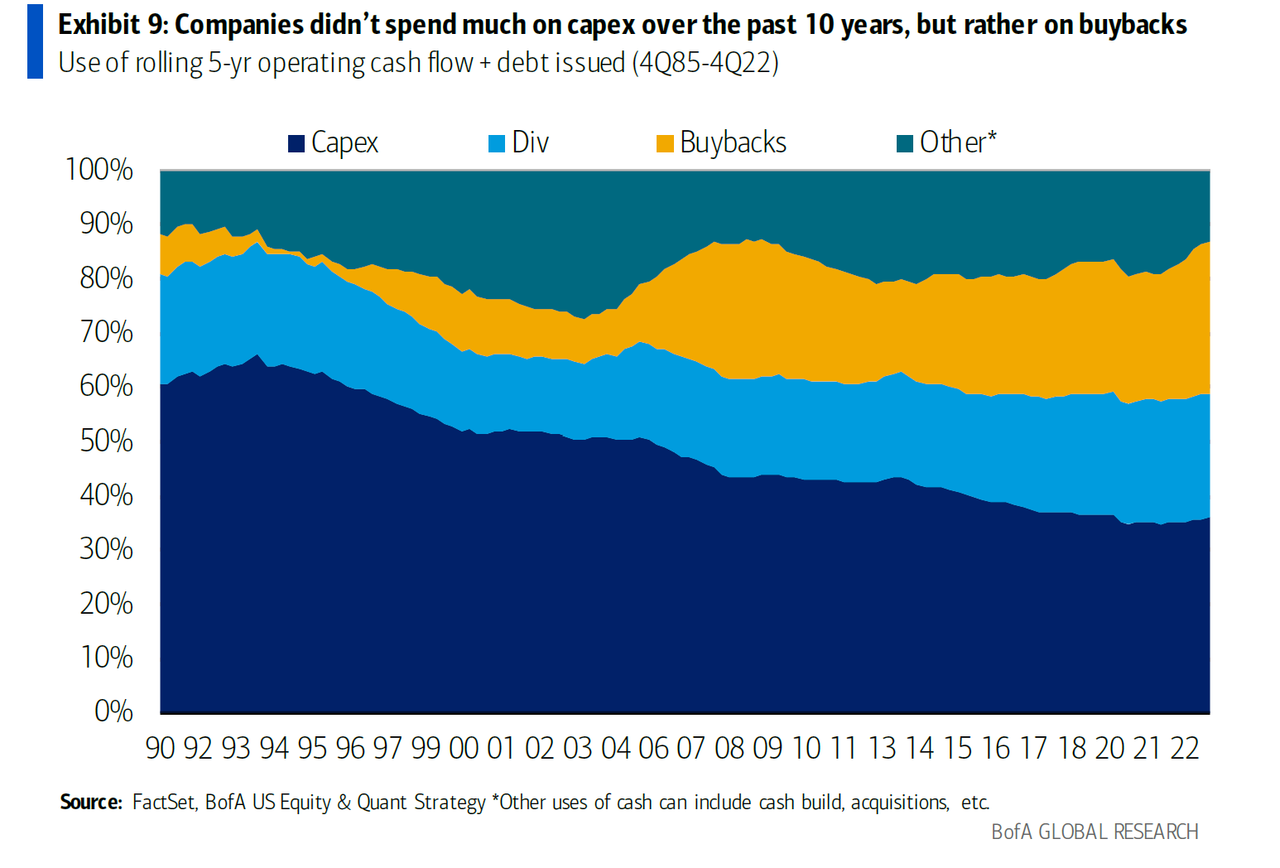

摩根大通和富国银行在第一季回购了股票,并预计将在2023年剩余时间里继续展开,在回购可能放缓的情况下,这是一个越来越少的积极因素。

威尔逊对前景非常悲观,这表明收益下降可能还没有开始,但它最终会到来。威尔逊每周一在向他的客户解释,让他们远离过去5个月的3800至4200点反弹时,提出了相同的观点。大规模、系统性的金融信心冲击似乎已经避免,但信贷收紧正在实体经济中显现:工业领头羊Fastenal指出3月份销售疲软,尤其是制造业,3月份各收入群体的消费放缓。通常受到信贷周期重创的资本支出一直保持强劲,并可能在多重长期顺风的情况下逆势而上。

(来源:BofA Global Research)

但如果盈利持续强劲,美国银行准备放弃其看跌前景,正如Savita所写,“如果3月的事件被证明是特殊的,我们的2023年每股收益预测,可能在短线上太低。”此外,最近利率的下降催生一些早期周期的领导,例如需求正在复苏的住房。但即使第一季同比增长到年底持平,2023年每股收益也将仅为203美元左右。

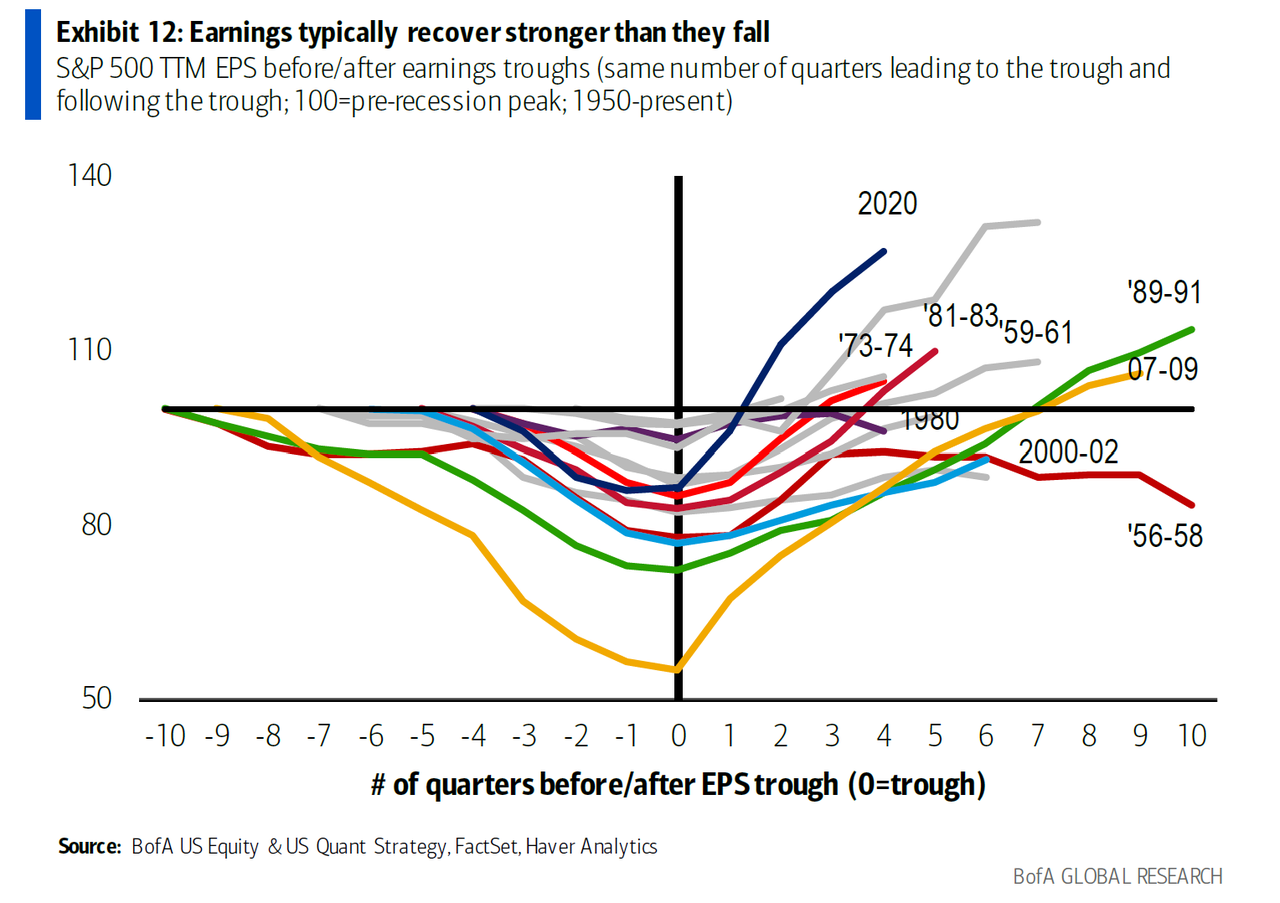

Savita反问投资者:“如果2024年每股收益像历史所表明的那样,迅速恢复到2022年的水平,2023年是否重要?“

美国银行指出,从长远来看,自动化资本支出预示着生产力,而大型企业在供应、现金回报和产能合理化方面新建立的纪律,则有利于提高盈利稳定性,市场倍数为正。

尽管如此,该银行目前仍坚持其看跌观点,因为目前别无选择,预计到2024 年收益可能会超过经济增长,因为收益下滑早于本周期的经济衰退,收益的恢复也强于下降。

(来源:BofA Global Research)

鉴于经济低迷通常会消除过剩产能,从而导致更精简的成本结构和更高的利润率。“但我们认为2024年每股收益247美元,同比增长12%的共识,看起来雄心勃勃,尤其是如果全年GDP同比基本持平,”美国银行总结展望。

具有讽刺意味的是,未来的收益甚至不必那么强劲,只要它们始终高于普遍预期,并且只要存在接近创纪录的空头和看跌情绪,融涨就会继续。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56