摩根士丹利警告:美股牛市已到尾声 散户投资者正在按下“恐慌按钮”

FX168财经报社(北美)讯 摩根士丹利投资管理公司的Andrew Slimmon表示,散户投资者的现金涌入股市最投机的角落应该是对美国股票多头的警告。

这位高级投资组合经理兼应用股票顾问团队负责人在接受彭博电视台采访时表示:“最让我彻夜不眠的是这种对欣喜若狂的股票的零售狂热。”“现在是牛市的尾声,我们在乐观阶段进展得太快了。”

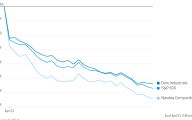

目前看来,尽管风险正在增加,但标准普尔500指数仍创下历史新高,从关税紧张到美联储打算在一段时间內保持利率,美国的公司能否将大量人工智能支出货币化的问题也出现了。

根据由Alexander Altmann领导的巴克莱股票战术战略部门的分析,个人投资者对股票的敞口在截至1月底的数据中处于第96位。据摩根大通全球定量和衍生品策略师Emma Wu称,整个集团的情绪也达到了有记录以来的最高水平,超过了2021年模因股票狂热期间的水平。

与此同时,无利性技术股票的代理方舟创新ETF在过去三个月中上涨了约20%,而零售最受欢迎的Palantir Technologies Inc.今年飙升了近50%。

尽管他近期有担忧,但他看到了过去两年推动股权指标上升的巨额资本技术巨头之外的机会。进入2025年初,反弹已经消退,今年年初,Magnificent Seven股票指数上涨了1.2%。“我不会赌这些股票,”他说。“我确实认为市场看到扩大是健康的。”

在过去的两年里,Slimmon一直认为标准普尔500指数会反弹,甚至在大多数华尔街预测者预计亏损的时候,他坚持认为2023年将取得收益。

摩根士丹利的资金经理预计,在美国股票连续两年回报率达到两位数后,市场波动将成为2025年的常态,因为以高价进入牛市的买家更有可能按下“恐慌按钮”并感到失望。

他说:“这就是为什么你倾向于在第三年获得更多的波动,以及为什么这是回报率较低的一年的原因。”“但我认为,如果我们在这些人工智能型股票中没有那么多的购买狂潮,那么更深层次的冲击的可能性就会降低。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56