华尔街分析师:要抵制AI的诱惑,押注安全的防御性股票

FX168财经报社(北美)讯 周一(9月16日),《市场内幕》报道称,随着人工智能行业出现过度扩张的迹象以及经济状况的变化,防御性建议已成为华尔街的焦点。#AI热潮#

公用事业类股票是经济不景气时常见的买入对象,今年科技类股票表现强劲,与公用事业类股票不相上下。今年迄今,公用事业类股票和科技类股票分别上涨了 22.08% 和 25.69%。

当宏观环境似乎趋于疲软时,股市中的防御性板块(包括房地产和消费必需品)往往表现更好。随着近几个月就业数据走弱,投资者对即将到来的经济衰退越来越感到担忧。

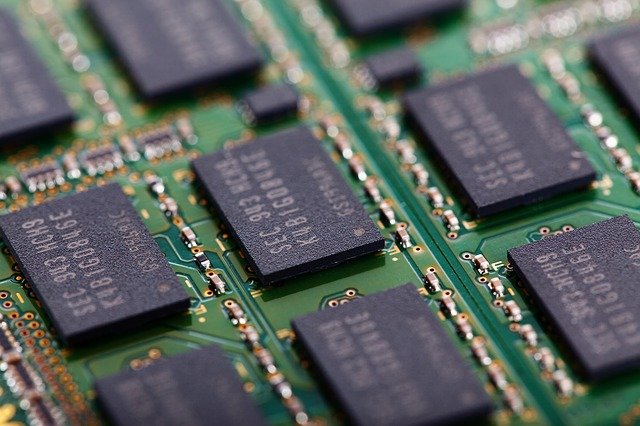

与此同时,尽管该行业本周有所复苏,但领先的人工智能公司仍难以站稳脚跟,英伟达面临着企业对人工智能投资回报的严峻质疑。标普全球半导体指数本月下跌 5.63%。

随着人工智能交易稍作喘息,且数据显示经济可能正在降温,越来越多的分析师建议投资者在股市的防御性角落寻求庇护。

美国银行表示,投资者应避免在科技股低迷时买入,并指出市场波动性将在长期内加剧。除了派息公用事业股外,该行还建议投资者寻求房地产投资。

与美国银行的预测类似,摩根士丹利的迈克·威尔逊(Mike Wilson)上周称人工智能主题“过度炒作”,并表示投资者应转向防御性股票。

投资公司 Hirtle Callaghan 的首席投资官布拉德·康格 (Brad Conger) 表示,标准普尔 500 指数中的一些比较“无趣”的公司正是防御主题的核心。

康格向《商业内幕》表示:“我们的定位是,很多具有巨大增长潜力的企业因为科技和人工智能的热潮而被低估。”他举了废物管理公司等企业的例子。

他补充道,如果美国经济出现转变,这类防御性股票的表现将大幅上升。

“这就是我们在过去八周看到的情况——随着经济衰退的前景或可能性从 10% 上升到 30%,这些事情就开始顺风顺水了。”

与摩根士丹利的威尔逊一样,康格认为人工智能已经不堪重负,他警告说,如果这项技术不能开始显示真正的投资回报,像英伟达这样的硬件公司将面临悬崖。

从贝莱德到先锋集团,各大公司都认为时间表需要调整。摩根大通在最近的一份报告中指出,如果该技术希望避免“元宇宙结果”,则采用趋势需要进一步提高。元宇宙指的是几年前获得巨额投资但最终却没有产生多少回报的虚拟现实世界。

可以肯定的是,华尔街的大多数人仍然相信人工智能的潜力。财富联盟的埃里克·迪顿告诉 BI,英伟达最近的下跌是获利回吐的一个例子,而不是持续疲软的迹象

“我们无法想象 10 年后会是什么样子,但人工智能将成为每个人日常生活的主流,”该公司总裁说。“我对此毫不怀疑。”

但与其他人的观点一致,迪顿也认为公用事业股是目前值得投资的股票。尽管他对人工智能持乐观态度,但他警告称,市场已经高度集中于科技领头羊,投资者需要分散投资。

“你需要接触人工智能和科技吗?当然需要。但你想像标准普尔 500 指数那样做吗?”他说。“不,你不想。你不想用 20% 的净资产投资三只股票。”

鉴于美联储预计将在本周的会议上降息,迪顿还建议投资者购买高股息股票和长期债券。他还表示,他更青睐小型股,因为借贷成本下降时,小型股的表现会更好。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56