大摩知名“大空头”警告:市场低估经济衰退风险 美股恐还将大跌12%

FX168财经报社(北美)讯 周一(1月9日),摩根士丹利(Morgan Stanley)首席股票策略师威尔逊(Michael Wilson)表示,2023年美国股市可能面临比预期更严重的抛售,经济衰退冲击将推动股市从当前水平再下跌22%。

威尔逊正确预测了2022年的股市抛售,三大股指都创下了2008年以来的最大年度跌幅。他周一表示,标普500指数可能会在2023年底前在3000点左右见底。该股指目前在3912点左右交投。

(图源:彭博社、摩根士丹利)

市场目前普遍认为,美国经济将从2023年上半年开始经历温和衰退,随后在下半年复苏。美联储预计将停止加息,并可能降息以应对经济状况的恶化。

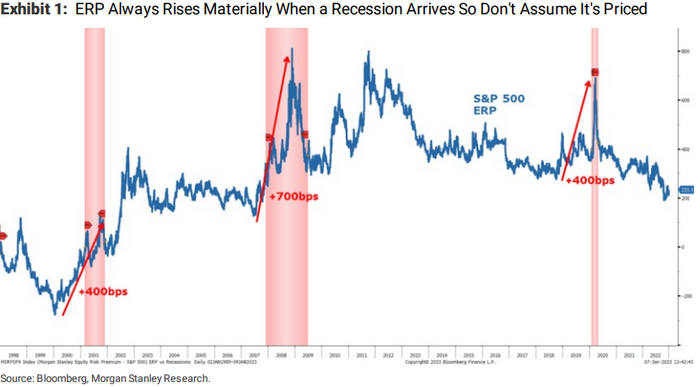

然而,以威尔逊为首的摩根士丹利策略师表示,“考虑到高收益风险”,股票的股票风险溢价(ERP),即投资者持有股票相对于无风险资产可能获得的超额回报,仍然“太低了”,而2023年的企业盈利预测“实际上太高了”。

“当经济衰退到来时,ERP总是比开始时的水平显著上升。换句话说,如果你认为一场温和的衰退即将到来,你不能假设市场已经消化了它,因为ERP处于2008年大金融危机以来的最低水平,”策略师们表示(见下图)。

(图源:彭博社、摩根士丹利)

摩根士丹利对2023年标普500指数每股收益(EPS)的基本预测为195美元,而他们的下跌情形预测为180美元。EPS指的是净利润除以流通股数量,可以表明公司从每股股票中赚到多少钱。不过,该行的大多数客户都认为,标普500指数的每股收益不会像其股票策略师所认为的那么糟糕,该团队预计,客户的平均预期市盈率在210美元至215美元左右。

威尔逊在报告中说:“随着供应赶上以前远高于趋势水平的消费,高利率和高价格带来的需求下降以及新冠疫情期间的前拉回报正在发生。”“这种组合已经让许多公司措手不及,它们无法足够快地扭转成本上升的趋势。结果是利润率相对于预期令人失望,我们不认为重新调整即将完成。”

威尔逊及其团队表示,这就是为什么标普500指数位于3500-3600点之间的区间内不符合对轻度衰退的普遍看法。“这种共识可能在方向上是正确的,但在规模上是错误的……我们认为,这是由于业绩大幅下滑和美联储致力于抗击通胀导致的下跌幅度,其很容易在3900点被卖出。”

威尔逊是华尔街最直言不讳的看空者之一,在去年的机构投资者调查中排名第一。他并不是唯一一个认为股市投资者今年可能会遭遇更严重下跌的人,原因是企业盈利预期可能过于乐观。

Piper Sandler & Co.的坎特罗维茨(Michael Kantrowitz)上周在接受CNBC采访时说,他预计基准股指到今年年底将跌至3225点左右,较目前水平下跌约16%。

Binky Chadha领导的德意志银行集团策略师也预计,2023年美国的盈利将下降。不过,他们表示,在年底抛售和投资者低仓位的支撑下,股市可能在第四季财报季期间上涨。

这一观点与MLIV Pulse的最新调查结果相悖,后者显示,市场人士预计未来几周市场低迷将推低标普500指数。周五,摩根大通(JPMorgan Chase & Co.)和花旗集团(Citigroup Inc.)等大银行将陆续公布财报。

美国股指周一走高,延续上周五的涨势,此前就业报告显示,去年12月工资增长放缓,引发市场对美联储加息开始对经济产生预期效果的希望。道琼斯指数现上涨26点,至33,651点,涨幅0.1%。标普500指数上涨0.6%,纳斯达克综合指数上涨1.4%。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47