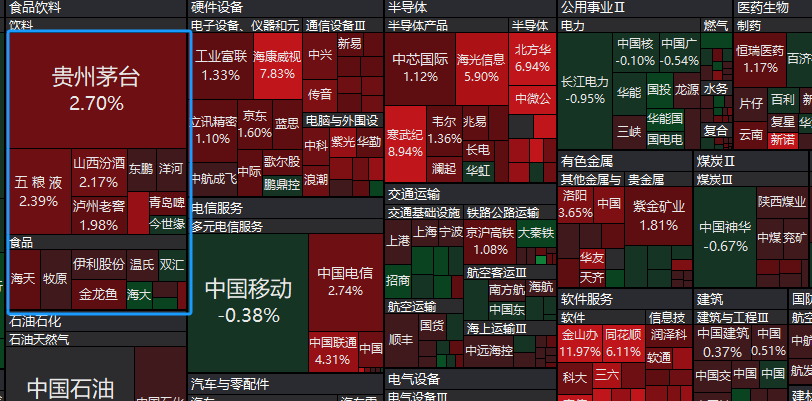

期权市场“暗流涌动” 深度价内合约的交易量翻倍 令一大波下跌即将到来?

FX168财经报社(北美)讯 周一(1月9日),试图利用更高的利率和大型科技股的深度抛售的投资者正在期权市场引发一系列新的活动。

亚马逊公司和英伟达公司等热门股票在过去一年中损失了约一半的价值,提高了与这些股票相关的一些期权的价值。他们的股票跌幅比许多投资者的预期要大得多,创造了大量的价内看跌期权合约。这是允许投资者以目前远高于当前水平的价格出售股票的合约。

英伟达股价上周五收于148.59美元。然而,未来几周将到期的数以万计的看跌期权合约可能会在170美元或更高的价格行权。

着眼于快速回报,许多交易员正在出售合约,将溢价再投资于超安全的短期投资,例如回购协议,这些投资现在提供了十多年来最具吸引力的收益率。

根据Options Clearing Corp的分析,这些交易在第四季度第四次推动每周用于购买新看跌期权的金额超过400亿美元。衍生品分析公司SpotGamma的数据显示,相比之下,到2022年前三个季度,这个数值每周平均不到100亿美元。

看跌期权赋予交易者权利(不是义务)在特定日期之前以规定价格出售股票,而看涨期权授予购买权利。

SpotGamma创始人Brent Kochuba将这种交易描述为华尔街大公司之间的“套利游戏”。这类交易活动在2022年下半年加速,在此期间美联储将基准利率从2%以下提高到4%以上。“大型科技股已被打压,因此现在有大量看跌期权处于深度价位,一旦利率飙升,做市商就会涌入。”

尽管交易员在期权上花费的金额猛增,但交易的合约数量增加了不到五分之一,这一小幅增长表明易手的是昂贵的看跌期权,例如那些价值很高的看跌期权。

近年来,期权市场整体蓬勃发展,部分原因是受到前期成本低和潜在回报快的吸引的个人投资者的推动。去年这类交易活动再创新高,平均每天有超过4100万份合约易手。

Cboe Global Markets副总裁兼全球客户参与主管Henry Schwartz表示,允许交易者加大赌注的短期期权最近大受欢迎。第四季度深度价内合约的交易量从多年平均水平的5%左右增加了一倍多,达到日均股票期权交易量的近11%。

期权交易本身就存在风险。通常,投资者购买期权是为了押注股票或指数的走势,其成本仅为直接购买证券的一小部分。卖出期权的风险要大得多,交易者可能要支付比他们最初收到的现金多几倍的钱。

与最近的看跌期权活动相关的风险是不同的。瞄准深度价内看跌期权的交易员希望交易另一方行使期权时,他们不会被迫购买会耗尽其资本的股票。

芝加哥做市商Optiver美国交易主管John Zhu表示:“公司将有许多不同的目标,并交易各种风险敞口略有不同的结构,但他们都在追求价内看跌期权。一些交易员可能希望降低现有风险敞口,而不是增加新风险敞口。”

期权交易活动频繁的一个结果是股票看跌期权与看涨期权在芝加哥期权交易所易手的比率。根据道琼斯市场数据,该比率传统上被视为衡量投资者焦虑程度的指标,在去年12月首次突破1.5后,最近升至2.4。

尽管出现了恐惧,但其他指标表明,保护免受市场动荡影响的期权需求较低。衡量在标准普尔500指数大幅下跌时支付的看跌期权成本的Nations TailDex最近触及近十年来的低点。

SpotGamma创始人Brent Kochuba 表示:“普遍的想法是,Cboe股票看跌期权比率的高读数表明恐惧情绪猖獗,因为交易员正在购买大量看跌期权,有时候,这可能是正确的,但在这种情况下,它不是。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47