华尔街震惊: 美国零售销售不降反升 消费韧性为软着陆提供可信度

FX168财经报社(北美)讯 随着非正式的假日季节开始,美国人在10月份到11月份出人意料地增加了支出,突显出购物者仍然有购买力。

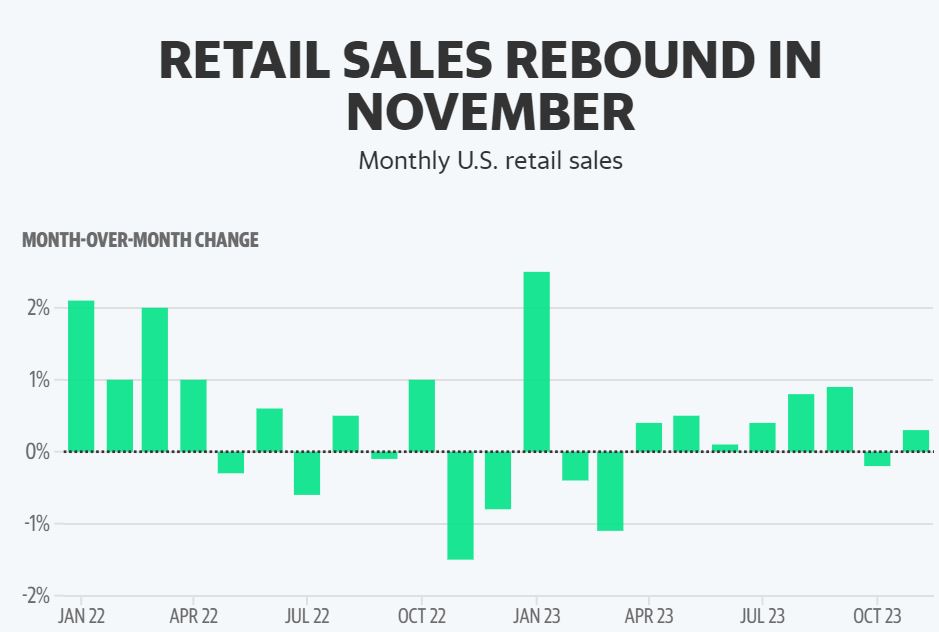

根据周四商务部的数据,11月份零售销售环比增长了0.3%,而10月份销售下降了修订后的0.2%。由于对经济不确定性等多种问题的担忧,预计11月份销售将再次下降。在排除汽车和燃油销售的情况下,销售上涨了0.6%。

(图片来源:finance.yahoo )

与今年大部分时间一样,作为美国经济增长的巨大引擎,美国消费者走进商店,网上购物或去餐馆。

餐馆业务增长了1.6%,家具店销售增长了0.9%。在线销售增长了1%。服装和配饰店的业务增长了0.6%。然而,电子和电器销售下降了1.1%。百货商店销售下降了2.5%。这些数字没有进行通货膨胀调整。

在度过了一个火爆的夏季后,美国人继续花钱的欲望似乎还有一些余地。消费支出在7月至9月季度大幅增加。经济学家一直预计,由于信用卡债务和拖欠增加,储蓄减少,年底三个月的支出将减缓。

High Frequency Economics首席美国经济学家Rubeela Farooqi写道:“尽管消费者在面临较高借款成本、较紧缩的信贷条件和高企的价格方面仍然面临一些障碍,但就目前而言,仍然强劲的劳动力市场、收入呈正趋势以及价格压力的缓解应该能够保持支出和增长的积极态势。”

上周美国就业数据显示,11月份新增就业199,000个岗位,失业率降至3.7%。通胀在一年多的时间里从令人担忧的9.1%下降到3.2%。尽管这仍高于期望水平,但根据大多数计算,经济可能避免了许多经济学家担忧的衰退,这是美国试图遏制通货膨胀的潜在副作用。

然而,根据密歇根大学的消费者信心指数,人们仍然感到沮丧。上周五发布的12月初数据显示,随着更多人看到通货膨胀放缓,情绪有所改善。

此外,许多经济学家担心购物者如何支付所有的商品。商店已经提前和大幅度打折假日商品。哥伦比亚商学院零售研究主任Mark Cohen认为,商店一直在加大打折力度以促使购物者购买。

Bankrate的高级行业分析师Ted Rossman指出,信用卡余额和利率创下了历史新高。“感觉今年的假日债务后遗症可能特别严重,”他说。

尽管一些零售商的消息来自零售商本身,但周三的零售业务数据仍然特别令人惊讶。

在最近的一个季度,包括沃尔玛和梅西在内的零售商表示,随着假日购物季节的临近,购物者在选择购买的商品上更加谨慎。

沃尔玛吸引了寻找优惠的购物者,但其未来的预期却很温和。尽管连锁店的表现比许多行业观察者预期的要好,但塔吉特的销售额仍然下滑。

随着顾客推迟了家庭翻修以及购买大件商品(如家电和其他通常用信用卡购买的商品),家得宝的销售额也下降。

然而,美国最大的零售贸易组织国家零售联合会仍然预计,2023年冬季假期的消费者支出将比去年更多。

该组织在11月份预测,11月至12月美国假期销售将增长3%至4%。这比去年同期5.4%的增长要慢,但更符合2010年至疫情前2019年每年假期增长3.6%的平均水平。

根据Sensormatic Solutions的数据,零售部门仍有前十名最繁忙的季节日,包括12月26日在内。该公司追踪商店流量,平均而言,美国前十个最繁忙的购物日占所有假日零售流量的大约40%。政府每月的零售销售报告只能部分了解消费者支出,不包括许多服务,包括医疗保健、旅行和酒店住宿。

11 月零售销售意外增长,突显出美国消费者的处境比许多人担心的要好。

11 月份的报告是一系列经济数据中的最新一份,在许多人预测经济衰退的一年中,这些数据出现了令人惊讶的上涨。尽管如此,11 月份的微幅增长反映出美国消费者的支出在夏季井喷后有所放缓。

牛津经济研究院首席美国经济学家Michael Pearce周四在一份研究报告中写道:“11月的强劲表现是在10月的疲软数据之后出现的,因此第四季度的实际消费增长仍低于第三季度。” “我们预计劳动力市场持续放缓以及利率上升的拖累将在 2024 年之前拖累支出增长。”

不过,一位分析师将周四的报告解读为美联储可能不会像市场预期的那么快降息的迹象。

Nationwide首席经济学家Kathy表示:“消费者的韧性为美联储实现软着陆提供了可信度,但也应该向市场发出一个信号,即美联储不太可能像市场现在所反映的那样迅速降息和降息幅度。”Nationwide周四在一份研究报告中写道。“经济活动越强劲,通胀下降的速度就越慢,美联储降息的反应就越慢。”

在周三的新闻发布会上,美联储主席鲍威尔承认了这一风险。鲍威尔表示,强劲的经济增长“本身并不是问题”,并指出,只有“它使我们的目标难以实现”时,才会带来困境。

他解释说,强劲的增长可能会保持劳动力市场的强劲,并对通胀造成上行压力,从而使美联储更难实现2%的通胀目标。这可能意味着利率在更长时间内保持较高水平。他说,这“甚至可能意味着我们需要再次加息”。