美元指数创尼克松时代以来最差开局,特朗普政策引发市场动荡

内容导读

概览:美元指数跌9%,创50年最差

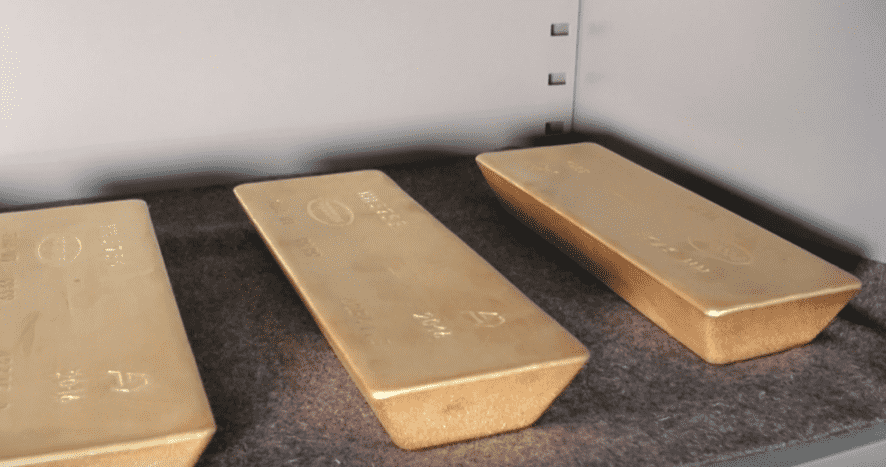

根据 www.TodayUSStock.com 报道,2025年4月25日,美元指数(DXY)自特朗普1月20日第二次入主白宫以来下跌约9%,创下自1973年尼克松时代(美国放弃金本位、转向浮动汇率)以来总统上任前100天的最差表现(信息来源:彭博社)。历史上,1973年至2021年间,美国总统首100天的美元平均回报率为0.9%,显示美元通常表现强劲(信息来源:彭博社)。此次美元的急剧下跌与特朗普的高关税政策、针对中国和其他贸易伙伴的强硬立场以及对美联储独立性的争议密切相关(信息来源:华尔街日报)。投资者因此转向美国以外的资产,推动欧元、瑞士法郎和日元兑美元上涨超8%,黄金价格也创历史新高(信息来源:彭博社)。BMO全球资产管理公司董事总经理Bipan Rai表示,美元的全球主导地位因美国机构信任度下降、贸易壁垒增加和外交政策不确定性而受损,预示资产配置趋势的结构性转变(信息来源:彭博社)。

| 指标 | 表现 | 历史对比 |

|---|---|---|

| 美元指数(DXY) | 2025年1月20日-4月25日:-9% | 1973-2021年首100天平均:+0.9% |

| 欧元兑美元 | +8% | 年内高点1.13587美元 |

| 黄金(现货) | 创3500美元/盎司历史新高 | 本周回落至3316.17美元 |

特朗普政策:关税与美联储争议

特朗普第二任期的政策举措是美元走弱的主要驱动因素。他兑现竞选承诺,对中国实施145%关税,对日本(24%)、越南(46%)等国加征关税,并于4月10日宣布对除中国外的75国关税暂停90天(至7月9日)(信息来源:CBS MoneyWatch)。这些措施推高进口成本,引发滞胀担忧,促使投资者抛售美元资产(信息来源:华尔街日报)。特朗普4月23日声称正与中国“积极谈判”以降低关税,但中国外交部否认谈判存在,要求美国取消单边关税(信息来源:华尔街见闻)。此外,特朗普早前威胁罢免美联储主席杰罗姆·鲍威尔,引发市场对美联储独立性的担忧,尽管他后来澄清无意开除鲍威尔(信息来源:彭博社)。X平台用户(如@AlvaApp)指出,特朗普的关税和美联储争议导致美元信任危机,推高避险资产需求(信息来源:@AlvaApp)。摩根大通的美国贸易政策不确定性指数在2025年第一季度创历史新高(信息来源:JPMorgan Asset Management)。

全球市场反应:非美货币与黄金上涨

美元的疲软推动非美货币显著升值。欧元兑美元上涨8%,4月25日收于1.13587美元,本周略跌0.32%(信息来源:华尔街见闻)。瑞士法郎和日元兑美元同样升值超8%,美元兑日元收于143.68日元,本周累涨1.02%(信息来源:华尔街见闻)。黄金作为避险资产受益于美元走弱和地缘政治不确定性,周二创3500.10美元/盎司历史新高,尽管周五回落0.99%至3316.17美元/盎司(信息来源:华尔街见闻)。比特币也受风险偏好回升推动,突破9.5万美元,CME比特币期货本周累涨12.23%(信息来源:华尔街见闻)。投机者对美元的看空情绪升温,美国商品期货交易委员会(CFTC)数据显示,截至4月22日当周,美元空头头寸达139亿美元,为9月以来最高(信息来源:彭博社)。德意志银行警告,美元可能进入多年结构性下跌趋势,欧元兑美元或升至十多年来高位(信息来源:彭博社)。

| 资产 | 表现(1月20日-4月25日) | 周表现 |

|---|---|---|

| 欧元兑美元 | +8% | -0.32% |

| 美元兑日元 | -8% | +1.02% |

| 现货黄金 | 创3500美元高点 | -0.30% |

| 比特币 | 突破9.5万美元 | +12.23% |

经济风险:滞胀与美联储政策受限

特朗普的政策加剧了美国经济的滞胀风险(经济增长停滞且通胀高企)。摩根大通调查显示,60%的投资者预计2025年通胀超2%,20%预计超3.5%,经济增长可能降至0.1%-1%(信息来源:LiveMint)。密歇根大学4月消费者信心指数降至52.2,长期通胀预期创1991年以来最高(6.5%)(信息来源:雅虎财经)。高关税推高进口成本,亚马逊等电商平台近1000种商品价格上涨30%(信息来源:CBS MoneyWatch)。美联储因通胀压力受限,鲍威尔3月表示优先关注增长下行风险,但未承诺降息时间(信息来源:JPMorgan Asset Management)。市场预计2025年降息100个基点,但若通胀持续高企,降息空间可能缩小(信息来源:Reuters)。瑞银(UBS)下调美元预测,称美元表现取决于中美僵局的结果(信息来源:彭博社)。X用户@PIIE警告,关税可能导致“滞胀性衰退”,概率达65%(信息来源:@PIIE)。

未来展望:美元结构性下跌趋势

美元的结构性下跌趋势可能持续,德意志银行预测未来几年美元兑欧元将跌至十多年来最低水平(信息来源:彭博社)。中美贸易谈判前景不明,特朗普的强硬表态与中国否认谈判加剧不确定性(信息来源:华尔街见闻)。财政部长Scott Bessent表示,美国可能下周与韩国达成贸易协议,为其他国家提供模板(信息来源:彭博社)。投资者正调整资产配置,增加非美货币、新兴市场股市和黄金的比重,摩根大通调查显示13%投资者看好新兴市场股市,57%看空美国股市(信息来源:LiveMint)。下周微软、Meta等科技股财报将提供关税对供应链影响的线索(信息来源:雅虎财经)。投资者应关注以下关键点:

贸易谈判:中美是否达成降关税协议,或中国是否放宽更多豁免。

美联储政策:鲍威尔对通胀和降息的最新表态。

美元头寸:投机者空头头寸是否继续扩大。

编辑总结

美元指数在特朗普第二任期前100天下跌9%,创尼克松时代以来最差表现,受高关税政策、贸易战升级和美联储独立性争议拖累。欧元、日元等非美货币上涨超8%,黄金和比特币因避险需求走强。滞胀风险上升(60%),通胀预期创34年新高,限制美联储降息空间。投资者抛售美元资产,增加新兴市场和避险资产配置,美元可能进入多年下跌趋势。未来数周,中美谈判和科技股财报将决定市场走向,投资者需谨慎应对波动。信息来源:彭博社、华尔街日报、CBS MoneyWatch、华尔街见闻、雅虎财经、Reuters、LiveMint、JPMorgan Asset Management、X帖子(@AlvaApp、@PIIE)。

名词解释

美元指数(DXY):衡量美元兑一篮子主要货币(如欧元、日元)的价值,反映美元全球购买力。信息来源:Investopedia。

尼克松冲击(Nixon Shock):1971年美国退出金本位,结束布雷顿森林体系,导致美元浮动汇率制度。信息来源:美联储历史。

滞胀(Stagflation):经济增长停滞与高通胀并存的经济现象,1970年代美国曾经历此情景。信息来源:Investopedia。

2025年相关大事件

2025年4月25日:特朗普表示不会降低对华145%关税,除非中国“做出让步”。信息来源:华尔街见闻。

2025年4月23日:特朗普称正与中国谈判,暗示关税可能下降,中国外交部否认。信息来源:CBS MoneyWatch。

2025年4月10日:特朗普宣布90天暂停对除中国外的75国关税。信息来源:彭博社。

2025年1月20日:特朗普第二次入主白宫,美元指数开始大幅下跌。信息来源:彭博社。

国际投行与专家点评

2025年4月25日,BMO(Bipan Rai):“美元主导地位因信任侵蚀受损,资产配置趋势不利于美元。”信息来源:彭博社。

2025年4月24日,Deutsche Bank(外汇策略师):“美元可能进入结构性下跌,兑欧元或跌至十年来最低。”信息来源:彭博社。

2025年4月23日,UBS(外汇分析师):“美元表现取决于中美僵局结果,第二次下调美元预测。”信息来源:彭博社。

2025年4月7日,JPMorgan(杰米·戴蒙):“贸易战可能导致持久通胀和经济信心受损。”信息来源:Reuters。

来源:今日美股网

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56