一张“极为可怕”的图!这一黄金相关比率恐跌破关键支撑 历史上曾发生这些大事

FX168财经报社(亚太)讯 在不确定性日益增加的时期,一个关键的衰退指标正在暗示美国经济下一步可能走向何方。

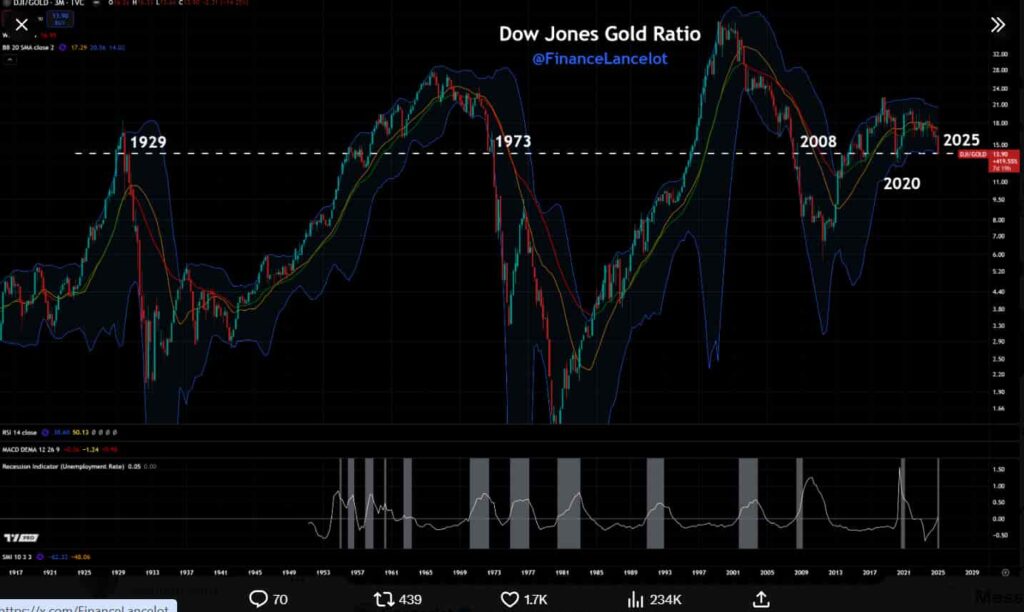

具体而言,根据FinanceLancelot在3月24日的X帖子中的展望,衡量股票与黄金相对价值的“道琼斯/黄金比率”正在接近一个关键支撑位,该水平在历史上预示着严重经济衰退的开始。

(道琼斯/黄金比率 来源:FinanceLancelot)

“道琼斯/黄金比率”表示购买一单位道琼斯工业平均指数(DJIA)所需的黄金数量(以盎司为单位)。

该比率显示美国股票相对于黄金的相对表现,比率高表示股市表现强劲;比率低表示黄金表现优异,这通常被视为市场疲软或整体经济不稳定的迹象。

从历史上看,每次“道琼斯/黄金比率”下跌并跌破这一关键门槛时,都会与重大经济衰退的开始相吻合,通常持续18个月左右。这包括1929年“大萧条”、1973年的滞胀危机、2008年的金融危机和2020年新冠引发的市场崩溃。

如今,到了2025年,该比率再次接近这一历史性重要水平,加剧人们对即将出现另一次重大经济转变的担忧。

加剧这些担忧的是,MACD和RSI等关键技术指标反映出的看跌势头,加上与失业率相关的衰退信号的上升,表明当前的市场状况与之前经济衰退之前的模式非常相似。

“道琼斯/黄金比率”的变动只是导致人们担忧经济衰退的几个闪烁指标之一。由于经济不确定性的增加,华尔街关于经济衰退的讨论在最近几周愈演愈烈。

高盛(Goldman Sachs)的经济学家提高对未来一年美国经济衰退的预期,并特别指出华盛顿的政策转变是主要风险来源。

在最新的展望中,Jan Hatzius领导的高盛团队将12个月经济衰退的可能性从之前的15%提高到20%,理由是潜在的关税和贸易政策不确定性。

与这些担忧相呼应的是,美国银行(Bank of America)3月份的调查显示,55%的基金经理现在将全球经济衰退视为最大的尾部风险。

此外,调查显示,现金水平从2月份的3.5%跃升至4.1%,创下2010年以来的最高水平,标志着典型的避险行为。

美国消费者信心也受到打击。由于对经济稳定、就业和通胀的担忧,3月份密歇根大学信心指数急剧下降。

此外,领先指标也显示美国经济疲软的明显迹象。世界大型企业联合会(Conference Board)领先经济指数(LEI)连续下跌,继2025年1月份下跌0.2%之后,2月份又下跌0.3%,这表明工业生产放缓、零售销售疲软、新屋销售下降,显示经济正在降温。

雪上加霜的是,全球经济放缓也给美国出口和贸易平衡带来压力。欧洲等主要市场的增长乏力进一步加剧风险,可能会影响今年剩余时间的GDP增长预期。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56