通过这个指标来看,美国可能已经进入衰退,美联储可能被迫提前降息

市场观察报道说,从一个鲜为人知的指标来判断,美国可能已经进入衰退。

如何知道经济是否会陷入衰退?你不知道,直到已经陷入衰退。

这就是一个鲜为人知的指标的含义,这个指标通过两个独立的消费者情绪指标之间的差值来判断。

事实上,至少在某种程度上,鲍威尔似乎回调了他之前对所谓 "软着陆 "的预测,现在他说这种结果是 "可能的",所以美联储利率制定委员会并不认为软着陆是 "基线预期"。

在经济或金融领域,基线预期可能指的是一个模型或分析的默认预测,这是在考虑所有已知信息和当前趋势的基础上做出的预测,但不考虑任何未来可能发生的非典型或异常事件。

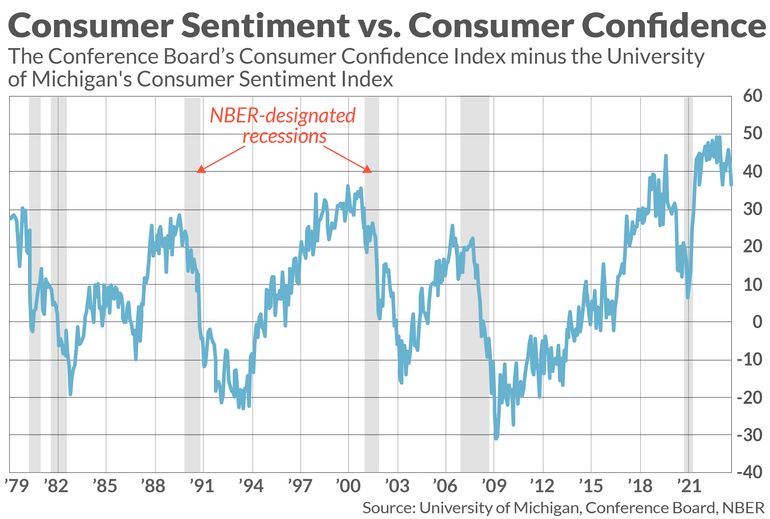

这个指标,是通过从大企业联合会(Conference Board)的消费者信心指数(CCI)中,减去密歇根大学的消费者情绪指数(UMICS)而构建的。自1979年以来,每当这两个指数的月度数据,差值大幅扩大,然后又开始缩小时,衰退就迫在眉睫。

从上图中可以看出,这些先决条件已经得到满足。在去年 12 月扩大到创纪录的 49.3 个百分点后,目前的差为 36.6 个百分点,缩小了 12.7 个百分点。从 1979 年到 2008 年(包括 2008 年全球金融危机)的五次经济衰退之前,平均而言,到衰退开始时,差距已下降了 9.7 个百分点。(我忽略了 2020 年初的 COVID 大流行衰退,因为太特殊了)。

去年 5 月已经比 2022 年 12 月的读数缩小了 11.3 个百分点。持怀疑态度的人指出,尽管已经出现了收窄,但美国经济自那时以来一直保持强劲。

但从衰退开始到美国国家经济研究局宣布衰退开始之间,往往有很长的滞后期。根据美国国家经济研究局的数据,从历史上看,这一滞后期在 4 到 21 个月之间;在最近的衰退中,这一滞后期为 15 个月。#高通胀/经济衰退#

这个指标为何有效?因为这个指标与 CCI 和 UMICS 所测量的消费者情绪的不同方面相关联。CCI 更多反映的是消费者对整体经济的态度,而 UMICS 则更多反映的是他们眼前的个人状况。

指标背后的理论是,当经济开始疲软时,消费者最初会对自己的个人情况感到担忧,但同时对整体经济保持乐观,这导致两种消费者指数之间的差值扩大。当这种担忧从消费者的个人情况蔓延到对整体经济的担忧时,经济衰退就迫在眉睫了,这就会缩小差值。

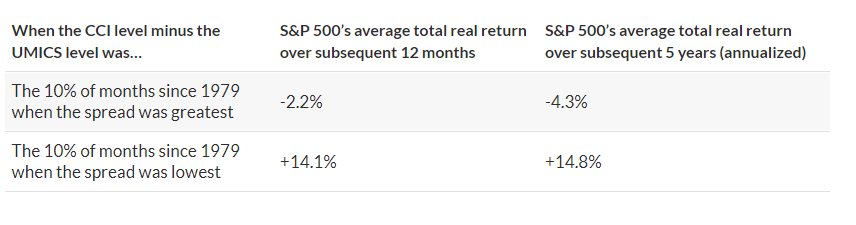

这个指标在预测标准普尔 500 指数实际总回报率方面的跟踪记录,已经相当成功。从图中可以看出,在这个指标最大的 10%月份之后,美国股市平均出现了亏损。问题是,这个指标的最新数据稳居最大的10%以内。

景顺资产管理公司(Invesco)首席固定收益策略师兼宏观研究主管罗布·瓦尔德纳也表示,美联储的加息正在通过放缓经济增长和冷却通胀来发挥作用,但同时也使经济衰退的威胁加大,他认为这可能逼迫美联储提前降息。

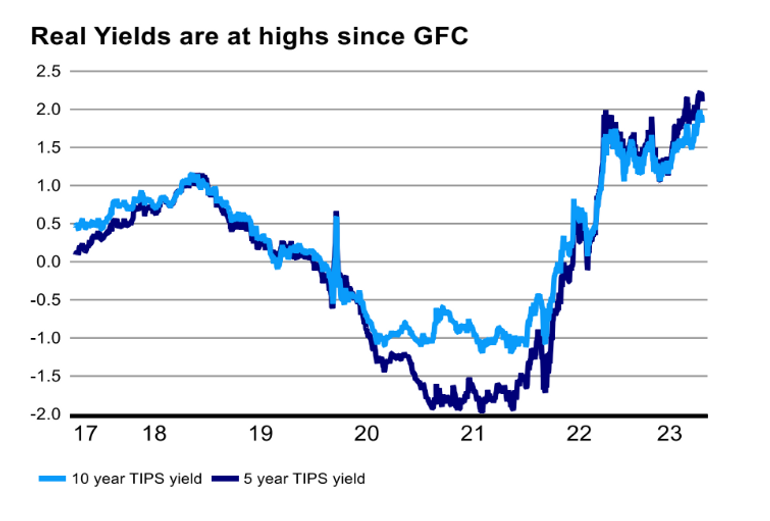

瓦尔德纳的想法是,随着通胀率的下降,实际收益率的上升很快就会使美国经济增长黯然失色。

美联储周三表示,预计经济增速将从 2023 年预计的 2.1%放缓至 2024 年的 1.5%,但随后会再次加快。交易商似乎也对经济软着陆越来越有信心。

但瓦尔德纳仍然认为,利率上升可能会使经济陷入衰退,尽管这种衰退并不极端。

他说:"去年那些想知道为什么加息不起作用的人,现在也会对为什么加息起作用感到困惑。但随着名义GDP即将低于名义利率,这就是货币政策开始发力的时候。"

美联储主席鲍威尔在周三的新闻发布会上表示,他 "一直认为软着陆是一个可信的结果",但同时也表明利率维持在较高水平的时间可能比预期的要长。

值得注意的是,鲍威尔表示,他正在监测实际利率的上升,最终,"我们无法控制的因素 "可能会决定经济的命运。"这就是为什么我们有条件谨慎地采取措施"。

为此,瓦尔德纳认为,美联储会比 "点阵图 "所显示的更早地转向并削减利率。

对投资者而言,随着 10 年期国债收益率周三约为4.346%,接近16年来的最高点,瓦尔德纳建议增加风险较低、期限较长的7至10年期债券,尤其是在美联储被迫降息的情况下。

他说:"现在是一个非常好的时机。"

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47