特斯拉市场估值惊人表现引发市场热议 市场图表揭示未来收益

FX168财经报社(北美)讯 特斯拉的支持者对这支股票有痴迷般的热情,这种热情不光是在社交媒体上可以看出来,从其财务状况也可以明显感受到。

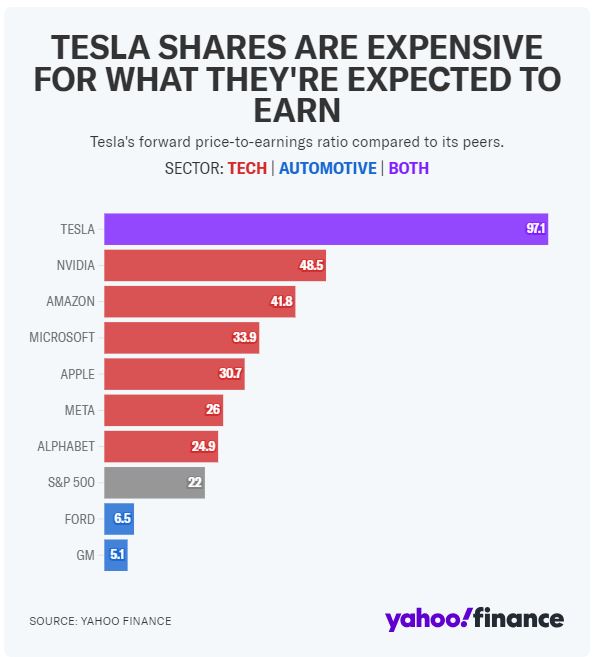

雅虎财经通过将明年预计每股收益除以当前股价数据,得出特斯拉的前瞻市盈率为97.1倍。#2024宏观展望# #2024投资策略# #2024年下半年市场展望#

雅虎财经将本周的图表将这个数字与其同行进行了比较,结果非常引人注目。

尽管在今年的牛市中,英伟达吸引了大部分的估值关注,但特斯拉的估值让投资者几乎支付了近两倍的价格:英伟达的前瞻市盈率约为48.5倍。尽管自2023年以来英伟达的股价上涨了800%,今年迄今上涨了近200%,它的收益也迅速增长。

特斯拉和英伟达的其他杰出同行,都以高于标准普尔500指数约22倍的估值进行交易。

(图片来源:finance.yahoo )

然而,这些公司在最近几个季度市场收益增长中发挥了主要作用。

DataTrek的尼古拉斯·科拉斯(Nicholas Colas)在本周的一份报告中写道,尽管这些数字很有用,但通过查看股票估值中现有收益所占比例以及基本上是理想分析,可以进一步细化。

科拉斯计算出,标准普尔500指数整体估值约45%来自当前收益,其余来自历史支持的乐观情绪,即预计收益将继续增长。

而如果说特斯拉仅比其同行更昂贵,那么与其汽车制造业同行相比,它则处于不同的高度,通用汽车和福特的明年市盈率分别为5.1倍和6.5倍。传统汽车制造商在市场上的折扣反映了对它们在经济衰退中表现如何的担忧。

“然后我们来看特斯拉,它的91%估值基于未来的盈利增长,” 科拉斯写道,“这告诉我们,这是一只基于信仰而非基于近期基本面的股票。”

由于对未来收益的期望如此之高,显而易见的是,投资者把其机器出租车的理论视为公司的范式转变,可能不是唯一的转变。

但是在评估估值时,投资者也应该谨慎行事。

关于什么被高估和低估的声明通常并不重要。总体而言,估值规范在时间上更需要考量:标准普尔500指数的平均前瞻市盈率约为19倍。具体来说,结果的范围要宽得多。

历史上往往是新高随后是新高,投资者在是否“被书面定价过高”的问题上过分注重,最终被市场的惯性和情绪所拖累。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56