不想冒险! 市场“默认”比特币现货ETF通过 期权动态显示交易者仍大举进行对冲操作

FX168财经报社(北美)讯 周五(12月22日),虽然现在比特币社区的绝大多数人都认为比特币现货ETF的通过是肯定的事情,但期权市场动态表明交易者仍在1月10日之前进行对冲。

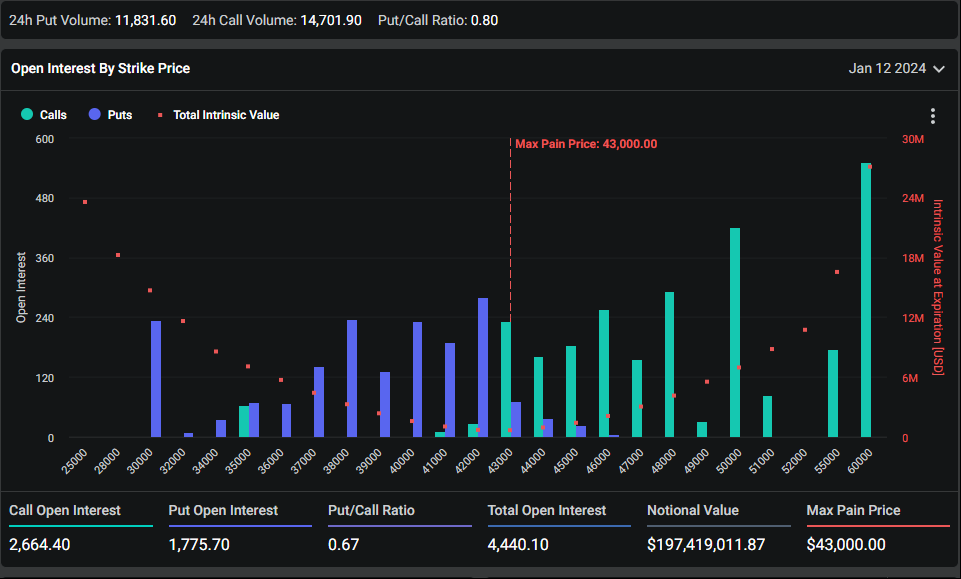

据最大的加密货币期权交易所Deribit的数据显示,截至1月12日到期的允许持有者出售比特币的看跌期权的未平仓合约总量(开仓利息)激增。这使得该合同的看跌期权-看涨期权比率远高于截至截止日期更远的其他到期日期的合同。

在看跌期权市场中,拥有最大未平仓合约的看跌期权的执行价格分别是44000美元、42000美元和40000美元。由于比特币当前交易价约为43500美元,这意味着如果比特币对美国证券交易委员会即将做出的决定做出负面反应,看跌期权持有者将有权行使这些期权,从而将损失降至最低。

今年以来,比特币一直是表现最好的资产之一,自10月中旬以来上涨超过60%,因为对ETF批准的期望迅速升温。但这同时也增加了一个风险,即市场已经将广泛宣传的基金的需求激增反映在代币价格中。

数字资产主要经纪公司FalconX的衍生品主管Ryan Kim表示:“最近的反弹是由杠杆/投机资金推动的。这些交易者可能认为花费一些保费用比特币看跌期权来保护他们的杠杆多头是明智之举,从而押注于双向大幅波动。”

(来源:Deribit)

比特币的涨势已经帮助缓解了其价格在2022年下跌了64%的冲击,甚至导致了许多预测,即在ETF需求的推动下,比特币的价格将在明年攀升至10万美元甚至更高。目前比特币的价格仍远低于其在2021年11月创下的将近69,000美元的历史最高点。

Deribit首席商务官Luuk Strijers表示:“如果ETF的决定是积极的,价格和交易量的潜在爆炸将会带来回报。这就是为什么1月12日期权的看跌-看涨比率较高的原因,因为这些期权提供了对负面决定的保护。”

看跌-看涨比率通常被视为整体市场情绪的衡量标准,1月12日期权的这一比率为0.69。这高于1月5日和1月26日到期的合同的比率。比率越低,交易者对价格越看涨。

然而,即使比特币ETF获得批准,据新加坡数字资产交易公司QCP Capital于12月21日发布的报告称,最初对这些基金的需求可能会逊于市场预期。

报告中表示:“这为1月第2周的‘卖好消息’场景铺平了道路。出于这个原因,我们预计比特币在45000美元至48500美元区域将面临上行阻力,并可能在上升趋势恢复之前回撤到36000美元水平。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47