恒力期货能化日报20250220

一眼通

油品

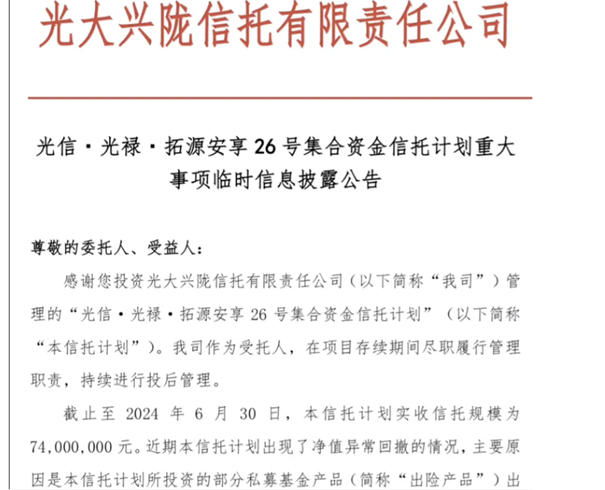

LPG

方向:震荡偏弱

行情回顾:基差走强,仓单增加,沙特阿美公司2025年2月CP出台,丙烷635美元/吨,较上月上调10美元/吨;丁烷625美元/吨,较上月上调10美元/吨。

逻辑:

1. 本周国内液化气商品量为55.91万吨左右,较上周增加0.13万吨。本周炼厂库容率24.79%,环比增加0.62%。港口库存292万吨,同比高位,环比下降5.85万吨。

2. 燃烧需求下滑,化工需求边际走弱。PDH开工率69.68%,环比下跌2.92%。MTBE开工率59.04%,环比上涨4.2%,烷基化开工率41.3%,环比下跌2.9%。

3. 山东民用气4900元/吨(-10),华东民用气4889元/吨(-6),华南民用气5260元/吨(-20)。

风险提示:宏观因素影响

沥青

方向:震荡偏强

行情回顾:低供应与低库存,现货报价坚挺。

逻辑:

1.国内炼厂利润亏损,开工率低位,部分地炼复产与主营稳定生产,节后周产量45.1万吨,环比增加17.1%。3月份国内沥青地炼排产量为134.6万吨,环比增加14.9万吨,增幅12.5% 。

2.社库133万吨,环比增加6%,厂库84万吨,环比增加0.6%。炼厂周度出货量33.4万吨,环比增加20%,节后复工提货有所增加,山东现货3760元/吨(+10)。

风险提示:宏观因素影响

芳烃

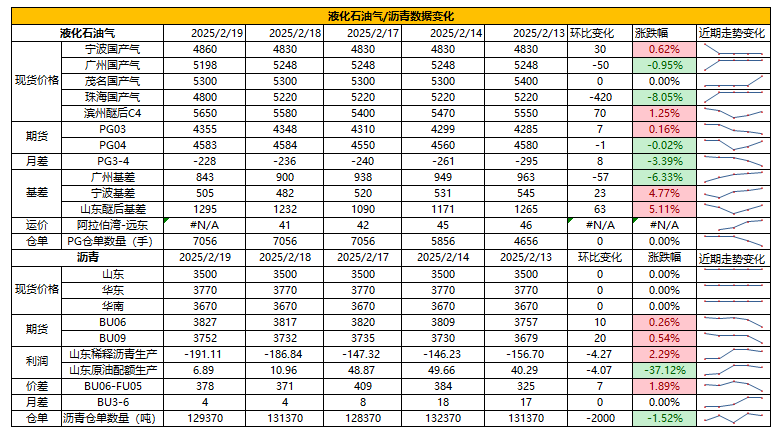

PX

方向:注意短期回落风险

盘面:

1、PX05合约收盘价7292(-8, -0.11%),日内持仓增加2414手至14.7万手;

2、PX5-9月差-70(-),PX05-CFRC 为-204(-57);

3、仓单547(-)。

基本面:

1、实货:CFR中国均价为892美元/吨(+2),PX商谈价格僵持,实货浮动价5月在均价-2.5/-2商谈,纸货3月在892/898商谈,4月在892,5月在893均有买盘报价;

2、估值与利润:MOPJ价格为670美元/吨(+0.5),PXN $222(+2.5);

3、供给:国内PX周度负荷86.1%(-0.1pct),亚洲PX周度负荷77.8%(-0.4pct),盛虹两套共计400万吨装置上周负荷略有下降;

4、需求:PTA负荷上升1.5个百分点至82%,逸盛新材料360万吨装置2月中旬提负至9成,恒力惠州250万吨装置2月15日按计划检修,逸盛海南250万吨装置2月14日开始按计划检修;

5、下游:TA现货加工费178(-29),长丝平均产销3成略偏上,直纺涤短平均产销70%。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动

苯乙烯

方向:观望

1、苯乙烯库存:截至2025年2月17日,江苏苯乙烯港口样本库存总量:15.95万吨,较上周期增0.3万吨;华南苯乙烯主流库区目前总库存量3.2万吨,较上期库存数据-1万吨。

2、纯苯库存:截至2025年2月17日,江苏纯苯港口样本商业库存总量:16.30万吨,较上期库存16.80万吨去库0.5万吨。

3、苯乙烯供需:上周苯乙烯产量在35.74万吨,环比增1.33%;3S折合SM下游消费量23.84万吨,环比增37.49%。上周苯乙烯供需双增,与预期基本一致。

策略:观望

风险提示:油价异动、装置超预期变动、终端需求大幅波动

PTA

方向:注意短期回落风险

理由:基差转弱,当前无新驱动。

盘面:

今日05合约以5152收盘,较上一交易日结算价上涨0.12%,日内增仓8243手至103.88万手,TA5-9价差为-16(-)。

基本面:

1、实货:现货市场商谈氛围一般,现货基差偏弱,2月底在05-55~60附近商谈,3月上在05-45附近商谈;PTA现货加工费178元/吨(-29),PTA 05盘面加工费376元/吨(+17)

2、供给:PTA负荷上升1.5个百分点至82%,逸盛新材料360万吨装置2月中旬提负至9成,恒力惠州250万吨装置2月15日按计划检修,预计2月25日重启,逸盛海南250万吨装置按计划于2月14日开始检修三周;

3、需求:下游聚酯负荷回升至86.1%(+4.5pct);江浙终端开工率提升中,其中加弹提升至53%、江浙织机提升至44%、江浙印染开机提升至63%。江浙涤丝今日产销整体偏弱维持,至下午3点半附近平均产销估算在3成略偏上,直纺涤短工厂销售高低分化,截止下午3:00附近,平均产销70%,轻纺城市场总销量698万米(+102);

策略:多单可先止盈。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

乙二醇

方向:不追空

理由:新增计划检修装置,主港库存回稳预期。

盘面:

今日EG2505合约收盘价4688(-6,-0.13%),日内增仓2523手至29.2万手,EG5-9价差为-30(+2)。

基本面:

1、现货:目前现货基差在05合约升水20-27元/吨附近,商谈4715-4722元/吨,下午几单05合约升水19-26元/吨附近成交。3月下期货基差在05合约升水53-56元/吨附近,商谈4748-4751元/吨附近;

2、库存:截至2月17日,华东主港地区MEG港口库存总量70.7万吨,较上周四增加1.43万吨,主港库存大幅累库态势减缓;

3、供给:乙二醇整体开工负荷上升74.23%(-2.69pct),其中煤制乙二醇开工负荷72.59%(-2.51pct),新疆天业60万吨装置计划一条线自3月初开始检修更换催化剂,预计一个月;古雷石化70万吨装置2月18日附近按计划检修,预计时间1个月;黔希煤化30万吨装置计划2025年4月进行年度检修,预计25天左右;

4、需求:下游聚酯负荷回升至86.1%(+4.5pct);江浙终端开工率提升中,其中加弹提升至53%、江浙织机提升至44%、江浙印染开机提升至63%。江浙涤丝今日产销整体偏弱维持,平均产销估算在3成略偏上,直纺涤短工厂销售高低分化,平均产销70%,轻纺城市场总销量698万米(+102)。

策略:当前不追空,4600附近可加多。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

煤化工

尿素

方向:高位震荡

逻辑:春耕需求持续,工业返工,刚需得到提升,部分下游受情绪提振提前备货,本周尿素企业库存量140.85万吨,较上周减少26.09万吨,环比减少15.63%。当前盘面开始贴水现货,部分套保货源流入市场,低于供应商,打击高端成交积极性。虽厂家多还有待发订单,报价稳定延续,但前期现货大幅拉涨三天后,周二周三新单成交明显减少,短时间内现货市场或随情绪放缓而僵持或松动下行。春耕行情或继续为阶段性反弹提供契机,短期可能呈现高位震荡格局,短期注意下方1750-1760支撑。后续继续关注需求节奏,政策与能源价格变动。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化。

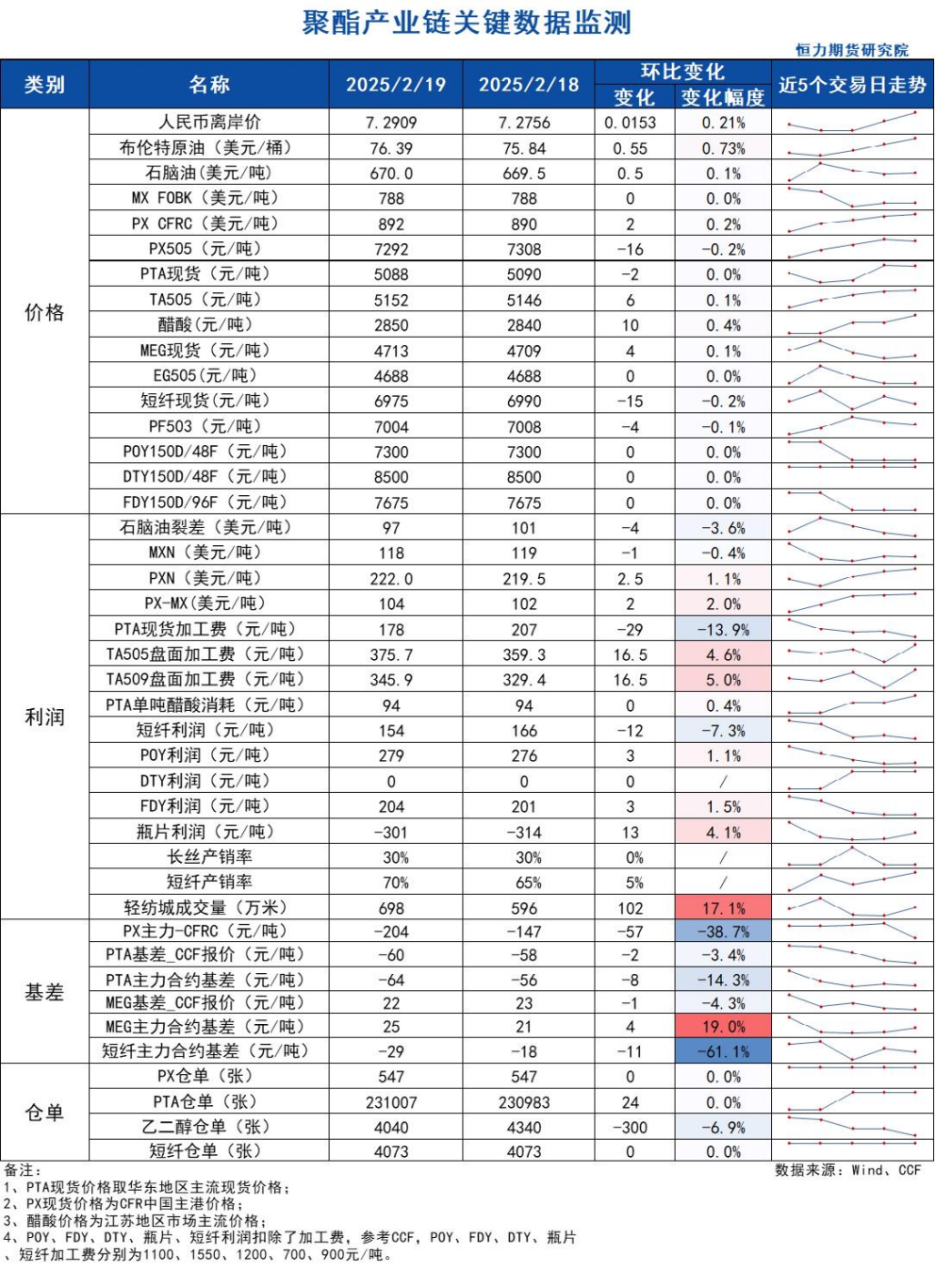

甲醇

方向:观望

理由:短期烯烃利空+基差偏弱抑制估值。

逻辑:随着盘面小幅走跌,华东基差近端窄幅反弹至05+45左右,3下维持05+85/90左右。基本面上维持偏利空状态,待看2.22左右富德重启后是否对港口去库有助理,但短期内仍和未重启的兴兴一样形成利空压制。2月来看,进口减量支撑与基差走弱表现出现分歧,会动摇市场对去库预期的信心,具体将于3月见分晓。维持观点,利空抑制+基差偏弱+技术面不利抑制盘面反弹高度,而伊朗甲醇如何回归未定前暂不出现大跌因素,故不建议追空,但不排除技术面较差导致盘面陷入区间整理。

策略:观望。

风险提示:伊朗装置动态、烯烃动态、宏观影响。

建材化工

纯碱

方向:偏空

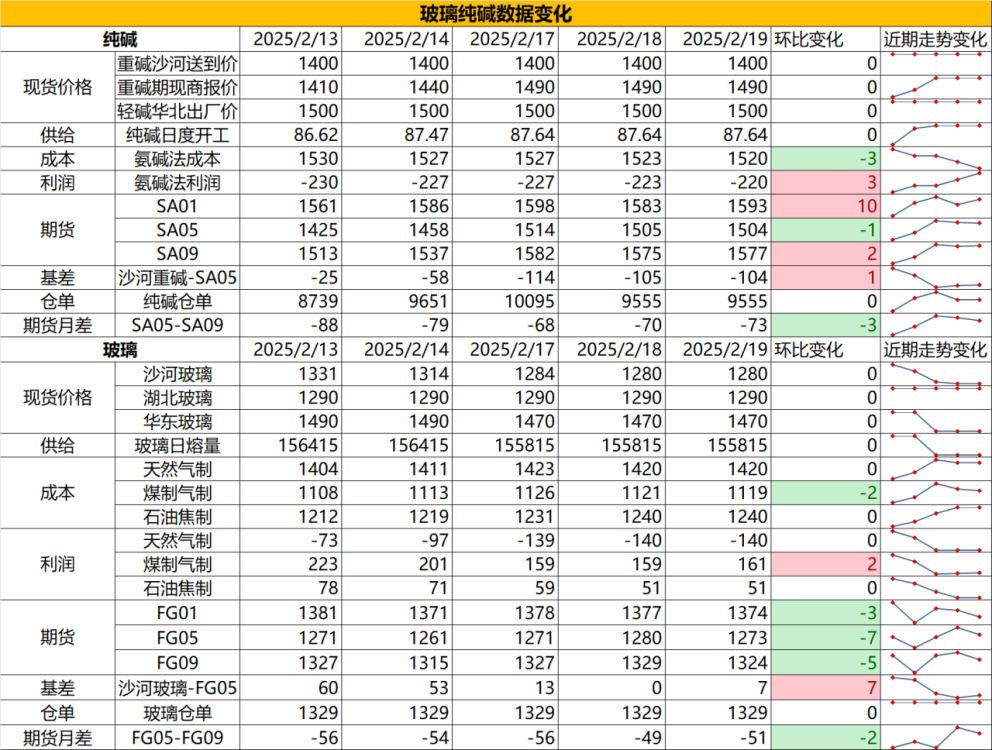

行情跟踪:

1. 当前沙河送到价在1400元/吨左右,远兴检修后延至2月底,自上周远兴阿拉善降价并推出检修消息后,下游的补库积极性也大幅增强,而随着供需宽松局面缓解,盘面也随之走强,升水格局下,期现商也投机买货,进一步缓冲碱厂库存压力,库存在冲击新高后边际有所去化。

2. 短节奏的大厂检修能调节阶段性的供需平衡,但大方向看,纯碱仍是供增需平的格局,需求端光伏玻璃在经历一轮减产后,今年存有投产预期,但这部分需求增量远小于供给增量,供需宽松格局难改,但也需注意上游产能较为集中,一旦部分企业启动减产,则会对底部区域价格起到稳定剂的作用。

向上驱动:下游阶段性补库、碱厂降负荷

向下驱动:光伏玻璃冷修、浮法玻璃亏损

策略建议:估值偏高,1550附近轻仓试空

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:多配

1.近期华东产销有所改善,但其他地区需求偏弱,目前价格在1240元/吨,今年地产项目复工进度慢于去年,资金压力大,也就导致目前还未到下游订单恢复的节点,玻璃需求复苏仍需要一定时间,短期供需相对偏弱,后续需要关注主销地的产销能否回暖,否则价格仍是底部徘徊。

2.大方向看,基本面仍是供需双弱,地产需求偏弱,但开年的低供应仍会使得供给减量大于需求减量,底部价格存有韧性,在阶段性的下游补库阶段会存在向上弹性,但由于是低供给主导的供需结构转好,能给到的价格向上弹性也相对有限。

行情跟踪:

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:估值偏低但驱动不明显,可考虑轻仓试多

风险提示:地产政策变化,宏观情绪变化

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56