恒力期货能化日报20240806

一眼通

油品

LPG

方向:观望

行情回顾:美国经济数据疲软,成本走弱,沙特阿美公司8月CP出台,其中丙烷590美元/吨,较上月价格上调10美元/吨;丁烷570美元/吨,较上月价格上调5美元/吨。

逻辑:

1. 国内液化气商品量为 52.19 万吨左右,较上周下降 0.43 万吨。本周炼厂库容率25.5%,环比下降0.54%。港口库存241.6万吨,环比下降4.7万吨。

2. 燃烧需求淡季,化工需求支撑,PDH开工率率74.1%,环比上升1.3%。MTBE开工率59.8%,环比下跌0.49%,烷基化开工率43.4%,环比下降1.3%。

3. 基差走强,山东民用气5140元/吨(-10),华东民用气5078元/吨(-9),华南民用气5160元/吨(0)。

风险提示:宏观因素影响

沥青

方向:观望

行情回顾:成本走弱,盘面回落,国内库存小幅下降,总库存同比高位。

逻辑:

1.炼厂利润修复,但仍处于亏损状态,国内开工率低位,周产量为45万吨,同比减少25万吨。6月份国内沥青总产量为202.21万吨,环比下降26.6万吨,降幅11.63% 。8月份国内沥青总计划排产量为207万吨,环比下降1.6万吨。

2. 社库261万吨,环比下降1%,厂库114万吨,环比下降0.1%。下游终端需求改善,出货量回升,炼厂周度出货量37.7万吨,环比增加1.4%,山东现货3570(0)。

风险提示:宏观因素影响

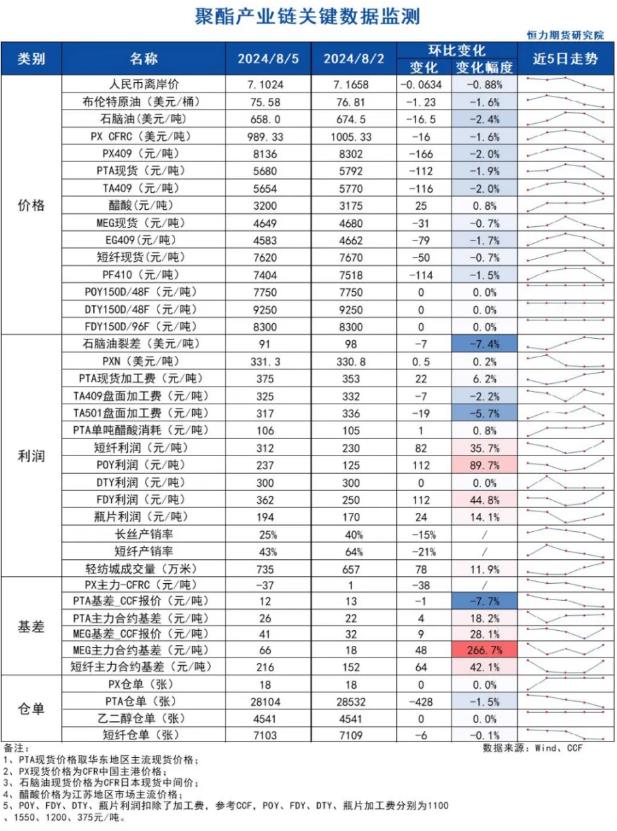

芳烃

PX

方向:观望

盘面:

1、PX09合约收盘价8136(-212, -2.54%),持仓增加3893手至7.20万手(多空增仓);

2、PX 9-1月差-18(-18),PX09-CFRC -37(-38);

3、仓单18(-)。

基本面:

1、实货:CFR中国均价为989.3美元/吨(-16,-1.6%),下午PX商谈价格僵持,实货10月在1000卖盘报价,浮动价10月在-2.5有卖盘,纸货1月在999/1000商谈;

2、估值与利润:MOPJ价格为658美元/吨(-16.5),PXN $331.3 (+0.5);

3、供给:供应减少,国内PX负荷降低至84.4%附近(-0.8%),九江石化90万吨PX装置7月28日附近停车检修,预计8月6日附近恢复正常;亚洲PX装置负荷下降至77.5%附近(-1.0%),韩国S-Oil 105万吨PX装置7月28日因火灾停车,8月1日重启并以低负荷运行;

4、需求:PTA本周负荷上升至79.7%(+1.3%),嘉通一套300万吨装置预计近期重启,蓬威一套90万吨装置预计8月中上重启,逸盛海南250万吨PTA装置上8月4日附近因故降负至5成;

5、下游:TA现货加工费375(+22),TA09盘面加工费325(-7);长丝产销2-3成,短纤平均产销43%。

策略:择机多PX空原油。

风险提示:油价异动、终端淡季快速兑现。

PTA

方向:观望

理由:基差较弱,下游产销疲软。

逻辑:

今日09合约以5654点收盘,较昨日结算价下降130点,跌幅2.25%,日内增仓36853手至75.89万手,TA9-1价差为-4(0)。现货方面,今日主流现货基差在09+12,8月中上主港在09+10~15附近商谈;成本方面,PXN位于331.3美元/吨附近(环比+0.5%),PTA现货加工费在375元/吨附近(环比+6.2%);供给方面,本周PTA负荷上升1.3%至79.7%,嘉通一套300万吨装置预计近期重启,蓬威一套90万吨装置预计8月中上重启,逸盛海南250万吨PTA装置上8月4日附近因故降负至5成;需求方面,本周下游聚酯开工下降0.6%至85.7%,加弹、织造及印染的开工分别为78%、64%和69%。江浙涤丝今日产销整体清淡,至下午3点半附近平均产销估算在2-3成,轻纺城市场总销量735万米(-102)。

策略:关注9/1正套机会。

风险提示:油价异动、终端淡季快速兑现。

乙二醇

方向:短期偏弱

理由:下游产销疲软。

行情回顾:

今日EG2409合约收盘价4583(-80,-1.72%),日内减仓13856手至22.4万手,EG9-1价差为-45(-3)。现货方面,现货主流围绕09升水41左右商谈,9月下期货基差在09合约升水60-62元/吨附近,商谈4655-4657元/吨附近。华东主港地区MEG港口库存约59.88万吨(隆众资讯),相较上期去库1.75万吨;供给方面,乙二醇本周整体开工负荷上升至63.35%(-1.07pct),其中煤制乙二醇开工负荷60.27%(-7.9pct);需求方面,本周下游聚酯开工下降0.6%至85.7%,加弹、织造及印染的开工分别为78%、64%和69%。江浙涤丝今日产销整体清淡,至下午3点半附近平均产销估算在2-3成;轻纺城市场总销量735万米(-102)。

策略:关注9/1反套机会。

风险提示:油价异动、终端淡季快速兑现。

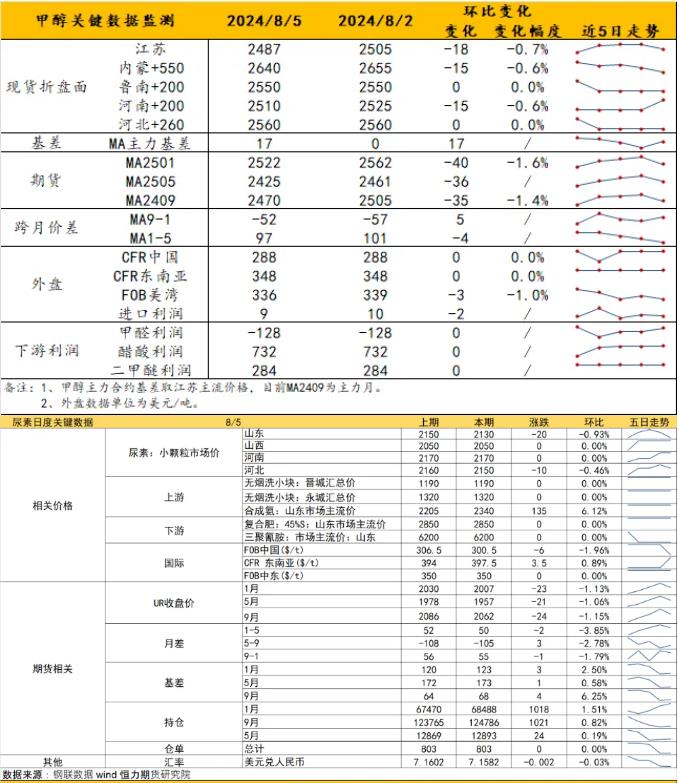

煤化工

尿素

方向:震荡调整,注意阶段性反弹风险,09短期关注下方2000支撑

逻辑:1.现货端,主流地区工厂报价稳中有修复调整,部分地区下调10-20元/吨,上周高涨的出口炒作情绪回落,成交较前几日较差。

1.供应方面,装置停车和复产并进,供应浮动。八月仍有新增投产计划,河南延化80万吨年产装置已经投产,若陕西龙华的80万吨年产计划同样兑现,日产或新增6000吨。需求方面,工业按需采购,农需月底扫尾阶段,高塔复合肥有启动预期,目前工农衔接未形成集中采买,秋季肥尿素消耗量暂时一般,整体实际需求仍较为分散。但部分扫尾追肥,加上低价下逢低采购现象增多,本周库存小幅去库。截至7月31日,尿素工厂库存31.87万吨,较上减少2.83万吨(-8.16%)。整体而言,当前供应和政策压力仍存,短时利好驱动暂不明显,秋季肥需求未集中启动,但市场上仍有阶段性逢低采购,加上出口相关的消息面炒作情绪,盘面预计短期震荡运行,注意向上修复基差以及情绪影响下下游低价抢货带来的反弹,也需要继续关注秋季复合肥启动节奏。出口若持续受限,中长期上方压力较大。

向上驱动:下游刚需,低位库存

向下驱动:淡储,保供稳价

风险提示:出口政策、保供稳价、需求放量情况、新增投产、淡储、上游煤炭端变动以及国际市场变化

甲醇

方向:观望。

理由:累库利空+换月承压。

逻辑:周初市场情绪偏弱,期现货均出现回落迹象。内蒙古南北线报价约2040-2130元/吨,其他区域也有小跌;港口走弱至2500元/吨以下,基差约09+5/15,无改善。供应方面,关注西北装置8月初重启情况。需求方面,煤制烯烃重启虽使得MTO负荷大幅反弹,但对边际量影响不大,未起到边际改善作用。盘面上,缺乏新驱动情况下,油价转弱影响+换月将主导行情走势,预计近月低重心波动,宜观望;高空宜移步远月。

策略:观望,避开换月。

风险提示:油价异动;关注烯烃动态。

建材化工

纯碱

方向:暂观望

行情跟踪:

截止周一碱厂库存112.62万吨,较周四增加5.14万吨,涨幅4.78%,碱厂送到价降至1750-1800元/吨,期现商报价在1720元/吨,由于当前仍有利润,碱厂部分装置的检修计划不断推迟,供应维持高位尽快兑现利润为主,而玻璃自身弱势也仍以降原料库存为主,使得纯碱价格在降到成本之前也难得到支撑。

整体大趋势上看,夏季过后碱厂供需面支撑均减弱,当前浮法和光伏玻璃自身基本面持续恶化,导致冷修增多,且当前上下游纯碱库存相对充裕,难有大规模补库带动需求回暖,后续即使有补库带来的价格反弹趋势预计仍会相对偏弱,价格下边际需要关注纯碱是否在价格低点能通过降负荷的方式进行挺价。

向上驱动:下游阶段性补库、累库不及预期

向下驱动:光伏玻璃冷修、下游亏损、下游原料库存偏高

策略建议: 反弹驱动不足,不建议追多

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:暂观望

行情跟踪:

沙河现货价格维持弱稳在1350元/吨附近,供给虽维持高位,但由于高库存压力叠加现货亏损压力,部分产线的计划外冷修增多,目前玻璃现货市场处于弱稳局面,但下游订单走弱,短期补库后好转延续迹象不明确,且受到低价地区仓单压制,仍缺乏大幅向上驱动。

目前刚需端,下游订单环比走弱,截至7月底,玻璃下游深加工企业订单天数9.7天,环比半个月前-3%,原片储备天数8.4天,较上期-0.8天,自下而上看,地产链条上深加工资金情况每况愈下,订单难有持续性大幅好转来推动玻璃需求回暖,但9月考虑季节性旺季因素,下游订单比前期有所好转的概率相对大些,而当前下游的原片库存非常低,需求好转则会启动刚需补库带动玻璃价格向上反弹。

向上驱动:地产政策提振、中游投机备货、宏观政策推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:仓单压制,下方支撑1300

风险提示:地产政策变化,宏观情绪变化

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56