恒力期货能化日报20240612

一眼通

油品

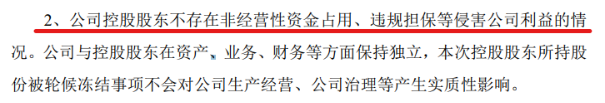

LPG

方向:观望

行情回顾:美国丙烷库存增长,沙特阿美公司6月CP出台,丙烷580美元/吨,较上月价格持稳;丁烷565美元/吨,较上月下调20美元/吨。国外船运费高企,进口成本有支撑。

逻辑:

1. 国内液化气商品量为54.85 万吨左右,较上周增加 1.90 万吨。本周炼厂库容率27.5%,环比上升 0.8%。港口库存234万吨,环比下降0.2万吨。

2.本月燃烧需求下降,化工需求增加,PDH开工率率74%,环比下跌1%。MTBE开工率64%,环比下跌 1%。

3.山东民用气5100元/吨(+20),华东民用气4900元/吨(0)。华南民用气4970元/吨(+30)。

风险提示:宏观因素影响

沥青

方向:偏弱

行情回顾:盘面回落,现货低价趋稳高价承压,实际成交氛围一般,下游需求恢复缓慢,总库存同比高位。

逻辑:

1.油价下跌,炼厂利润修复,供应有增加预期。

2.国内沥青开工率29%,周产量为43.6万吨,环比下降0.5万吨。2024年1-6月份沥青累计产量为1334.57万吨,同比减少148.43万吨,跌幅10.0%。

3.社库287万吨,厂库124万吨。南方梅雨季来临,雨水影响刚需。华东与东北出货量下降,周度出货量36.9万吨,环比下降13.4%。

风险提示:宏观因素影响

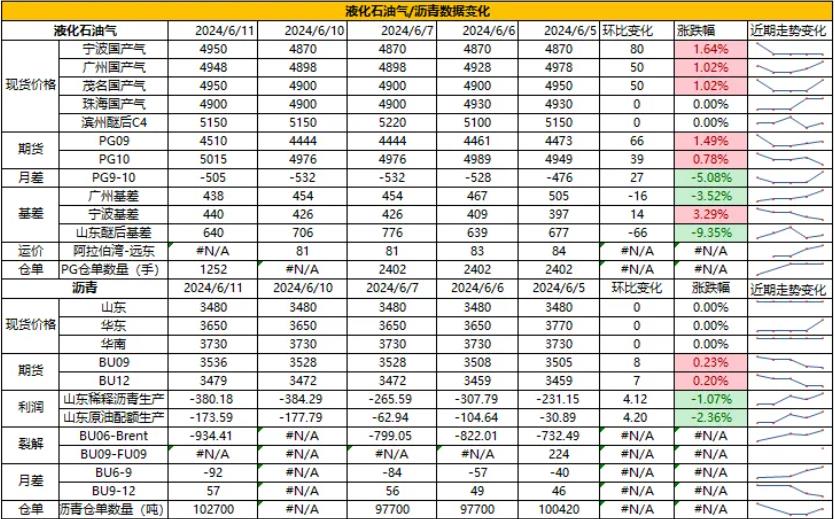

芳烃

PX

方向:看涨

行情回顾:

今日PX价格上涨,PX2409合约收于8580。成本端,石脑油在668美金附近,PX加工费维持在371美金附近。供应方面,本周中国PX装置负荷上升至78.73%附近,亚洲PX装置负荷上升至70.89%。国内装置方面,中金石化160万吨目前负荷7-8成左右,恒力炼化250万吨预计6月初重启,福化80万吨预计6月底重启;需求端,本周PTA负荷提升至78%附近,汉邦石化220万吨以及逸盛新材料360万吨均已重启,恒力惠州250万吨装置计划6.11-6.25检修。

向上驱动:1.PTA负荷回升;2.短流程装置亏损;

向下驱动:1.PXN维持高位

策略:低多

风险提示:油价大幅波动风险。

PTA

方向:看涨

行情回顾:

今日PTA期货震荡偏强,现货市场商谈氛围一般。成本端,PXN位于371美金/吨附近,PTA加工费390元/吨附近,PTA加工费略有回升;供应端,本周PTA负荷提升至78%附近,汉邦石化220万吨以及逸盛新材料360万吨均已重启,恒力惠州250万吨装置计划6.11-6.25检修;需求端,聚酯开工率在89.6%附近,聚酯产能上调至8272万吨,终端织造目前负荷维持在78%附近,下游订单较为分化,继续关注下游终端开工情况以及订单情况。

向上驱动:1. 产业链库存低位 2.聚酯工厂去库明显;

向下驱动:1. 聚酯负荷并未提升;

策略:低多

风险提示:油价大幅波动风险。

乙二醇

方向:看涨

行情回顾:

今日乙二醇期货价格日内震荡,EG2409合约以4552点收盘。华东主港地区MEG港口库存约77.6万吨附近,环比上期增加3.6万吨;供应端,本周乙二醇开工负荷63.14%(+2.07%),其中煤制乙二醇开工负荷在66.4%(-0.4%);油制方面,中科炼化50万吨负荷提升中,福炼40万吨已重启;煤化工方面,美锦30万吨已出料,新疆中昆60万吨负荷降至7成;海外装置方面,美国南亚82.8万吨计划推后至6月底重启;需求端,聚酯开工率在89.6%附近,聚酯产能上调至8272万吨,终端织造目前负荷维持在78%附近,下游订单较为分化,继续关注下游终端开工情况以及订单情况。

向上驱动:1. 国产装置检修逐步落地;2.下游开工维持较高水平;

向下驱动:1. 月底前进口有回升预期;

策略:低多

风险提示:原油大幅波动风险。

煤化工

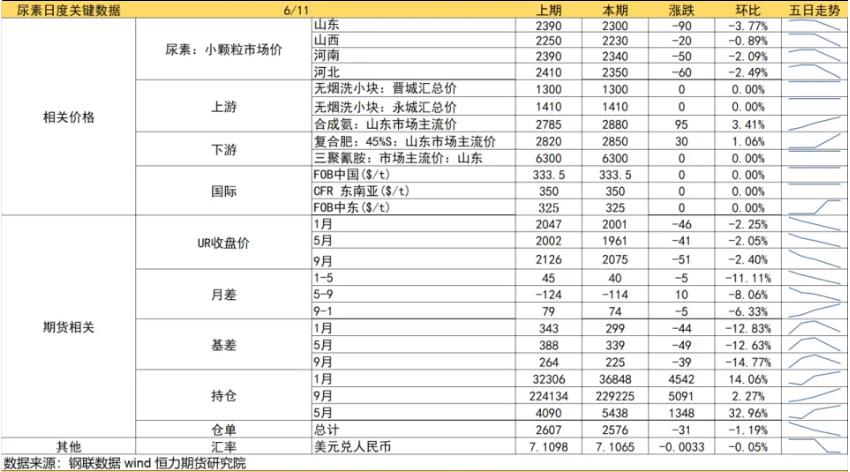

尿素

方向:震荡偏弱,谨慎追空

行情跟踪:1.海外尿素市场回温,但出口政策抑制情绪,国内基本面的转弱预期也开始兑现。供应方面,日产缓慢恢复。根据隆众资讯,昨日尿素日产18.15万吨,较上一工作日增加0.03万吨,较去年同期增加0.88万吨。需求方面,工业按需采购,复合肥减弱,东北追肥放缓,大部分地区追肥尚未启动,需求支撑有所减弱,供需当前偏宽松。若之后新增投产和淡储放量计划兑现,供应压力会再次增大

2..现货端,市场大面积降价,实际成交量一般,工厂出货压力逐渐增加,短时报价下调。价格上方有政策和供应压力,但当前仍处于追肥旺季,农需阶段性采买,正待各地域追肥启动,且库存处在低位,海外市场也有所回温,下方支撑仍在

向上驱动:下游刚需,企业库存下降

向下驱动:淡储,保供稳价

风险提示:出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化

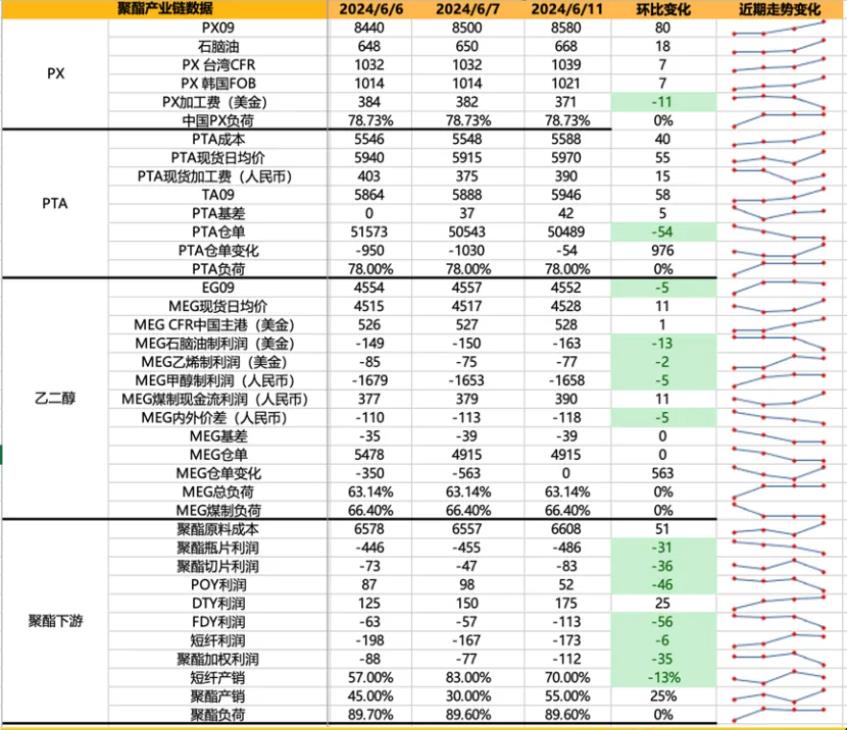

甲醇

方向:观望。

理由:累库较慢制约跌幅。

逻辑:本周初,西北价格窄幅下滑至2120-2200元/吨,内地多数区域阴跌,华中小涨。鲁北招标价同步回落至2440元/吨。港口基差窄幅波动,约09+40左右。观点上,基差走弱对盘面估值的利空影响在上周已释放,但现货层面淡季偏弱走势会向下拽着盘面,主力合约将面对慢库存和淡季弱供需的反复拉扯,行情较为僵持。目前甲醇自身缺乏新驱动,回调需要看其他能化品种走势。

策略:观望。

风险提示:油价异动;关注近期抵港情况。

建材化工

纯碱

方向:短期偏弱,短期宏观真空期,更偏向基本面

行情跟踪:

本周远兴最新报价稳价,但私下暗降,河南某碱厂降价100元/吨,目前现货送到价在2150-2200元/吨。目前需求端由于目前下游原料库存偏高,玻璃厂及轻碱下游均暂缓对纯碱补库,消耗前期备货为主,而盘面下跌后,期现商有所出货对现货也造成一定负反馈,碱厂可能会进入短周期的累库阶段,现货价格有所承压。

尽管6月上旬厂家检修量减少,短期供应端或有承压,但夏季高温下检修仍会对价格形成支撑,同时无法防备碱厂供给端不出现新问题,而需求端看,浮法玻璃暂无法出现集中冷修,而光伏玻璃持续新点火,重碱的刚需仍然会维持稳中有增,而轻碱需求多为是消费行业,也会受到宏观强预期的支撑,进入夏季现货价格仍有较强支撑。

向上驱动:下游阶段性补库、累库不及预期、光伏投产

向下驱动:投产进度放量、进口碱到港

策略建议:暂观望,等待2000-2100低多机会,9-1正套持有

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:短期偏弱调整

行情跟踪:

现货价格在1600元/吨附近,需求端预计小幅转弱,但目前更多停留于中下游拿货,延续性存疑,目前时间处于传统雨季,需求可能会阶段性偏弱些,整体上玻璃下方有沙河低库存外加近期产能置换空白期下冷修产线增多的支撑,但上方也受到其他区域高库存以及下游订单未走强的压制,上下空间均有限。

目前刚需端来看,下游订单没有改善迹象,部分区域家装订单有所放缓,订单天数小幅走弱,盘面后续能有延续性走强需要需求自上而下真正作用到玻璃现实端,否则仅停留于备货阶段以及预期层面,盘面难持续性大幅上涨。

向上驱动:保交楼需求提振、中游投机备货、宏观政策推动

向下驱动:供给端高位、下游刚需减弱,期现商库存压力

策略建议:1600以下逢低多

风险提示:地产政策变化,宏观情绪变化

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56