摩根大通:美联储此举恐引发“世界末日场景”!金融巨头达利欧发重磅警告

FX168财经报社(香港)讯 市场预期美联储(FED)将继续提高其政策利率,直到达到5%,然后再暂停一段时间。但美联储也有可能认为5%的利率还远远不够。如果美国经济继续以稳健的速度增长,通胀没有大幅降温,这种情况就会出现。

以Nikolaos Panigirtzoglou为首的摩根大通(JPMorgan)策略师团队决定研究一种情况,即美联储在2023年下半年将基准利率提高到6.5%。

他们指出,摩根大通经济团队认为发生这种情况发生的可能性为28%,因此这在可能性范围内。不过利率市场认为这种情况发生的可能性只有10%。

“世界末日场景”

摩根大通策略师们说,在与客户的讨论中,这种情况被普遍认为是“世界末日场景”(Armageddon Scenario)。

他们表示:“毕竟,上一次美国联邦基金利率达到6.5%是在2000年,当时的政策利率水平令风险市场遭受非常严重的损失。”

但摩根大通的研究团队并不认为金融市场会发生真正的“世界末日场景”。他们表示:“在我们看来,虽然毫无疑问(美联储6.5%的利率)对包括股票、债券和信贷在内的大多数资产类别都是负面的,但最终的下行可能比‘世界末日场景’所暗示的要有限。”

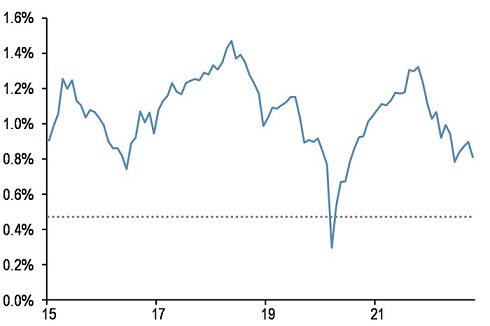

(图片来源:摩根大通)

Panigirtzoglou团队的模型显示,根据摩根大通客户所认为的“世界末日场景”——美联储将在短暂将利率维持在5%后恢复加息步伐——标普500指数可能下跌10%,10年期美国国债收益率可能上升50个基点。

摩根大通的客户则认为,在“世界末日场景”下,标普500指数将跌至3000点以下,10年期美债收益率飙升至5%以上。标普500指数目前位于3963点附近,10年期美债利率在3.5%左右。

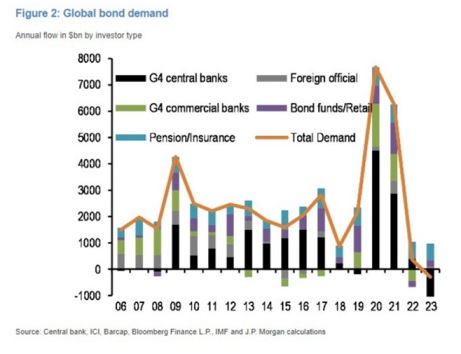

摩根大通策略师们指出,债券需求已经崩溃,随着各国央行实施量化紧缩,预计债券需求将继续疲软。摩根大通团队数据显示,债券市场至少达到2006年以来的最低水平。他们预计明年债券供应将减少1.7万亿美元。

(图片来源:摩根大通)

诚然,美联储将利率上调至6.5%将对短期国债收益率曲线产生重大影响。但长期国债收益率的上升幅度将“小得多”,他们说,这意味着出现比我们现在看到的更严重的收益率曲线倒挂。

根据美国商品期货交易委员会(CFTC)关于杠杆基金和资产管理公司头寸的数据,他们对美国股市也发表了类似的评论。分析师们表示:“所有这些股票需求指标都处于相当低的水平,造成了一种不对称的背景,2023年再次大幅下跌的可能性似乎大大降低。”

他们指出,尽管美联储利率定价的峰值已从5月份的3%左右攀升至5%,但标普500指数过去七个月基本没有变化。

金融巨头达利欧警告:美联储恐加息至“破坏性”水平

将桥水(Bridgewater Associates)打造为全球最大对冲基金的亿万富翁投资者瑞·达利欧(Ray Dalio)表示,美联储可能将利率推向“非常有害、非常具有破坏性的水平”,而市场目前并没有反映出来这一风险。他警告投资者,股市可能即将下跌。

达利欧周三(12月7日)在接受《今日商业》(Business Today)采访时表示,未来美国通胀率可能会稳定在4.5%至5%之间,仍高于美联储2%的目标,这意味着政策制定者将不得不将利率提高到接近6%的水平。

达利欧说:“美联储将把短期利率提高到对经济非常有害、非常具有破坏力的水平。但是美联储试图做的是平衡这两个方面:让利率对债权人来说足够高,但对债务人来说又不那么高。因此,你将看到的是美联储加息速度放缓,但利率仍可能突破5%,或许在5.5%附近。这仍将对所有市场产生影响,尤其是股市。”

(图片来源:YouTube)

此前,达利欧估计,利率超过4.5%将引发经济衰退,股市将下跌20%。但达利欧说,这种损害尚未反映在股市中。他补充道,目前市场已开始消化美联储降息而非加息的预期,并且还提前消化了未来通胀下降的预期。

他表示,尽管美国10月份消费者物价指数(CPI)同比上涨7.7%,增幅低于经济学家预期,但这在很大程度上是受油价下跌等外部因素的刺激,而未来物价可能会在更长时间内保持较高水平。达利欧称:“你今天在债券收益率曲线上看到的是利率下降和通胀下降的预期。但我相信,未来你会看到它仍将高于目前市场预期的水平。”

作为全球屈指可数的金融巨头,达利欧对全球市场与投资管理有独到见解,是全球基金投资的重要风向标。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56