左江科技涉嫌信披违规被立案:保荐人中信证券是否被追责?

编者按:《证券发行上市保荐业务管理办法》规定,保荐机构及其保荐代表人、其他从事保荐业务的人员应当遵守法律、行政法规和中国证监会、证券交易所、中国证券业协会的相关规定,恪守业务规则和行业规范,诚实守信,勤勉尽责,廉洁从业,尽职推荐发行人证券发行上市,持续督导发行人履行规范运作、信守承诺、信息披露等义务。

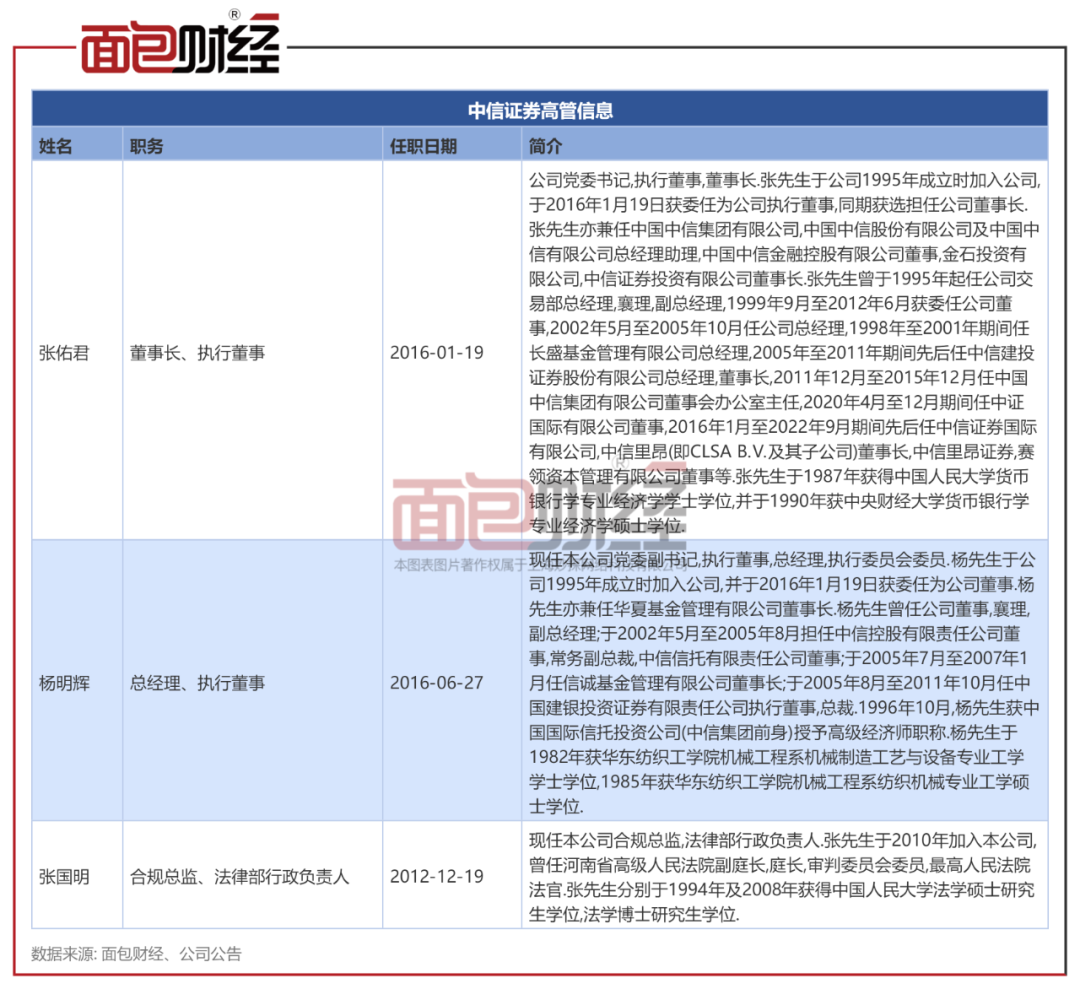

面包财经梳理公开资料发现,部分保荐机构保荐的公司存在上市后业绩变脸、频繁违规等情形。本篇案例为中信证券。

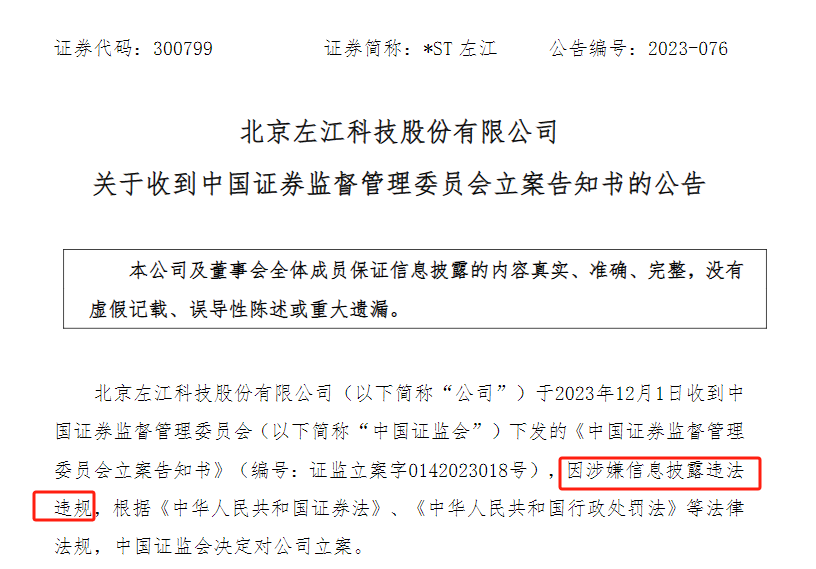

12月1日盘后,左江科技(*ST左江)因涉嫌信息披露违法违规收到证监会下发的立案告知书。2023年以来,左江科技已连续收到6个监管函,多次被监管问询。在2022-2023年度信息披露考评中,左江科技的信披评价结果从B降为C。

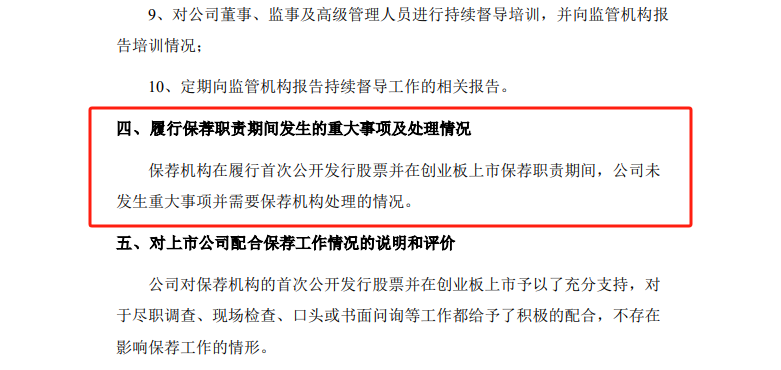

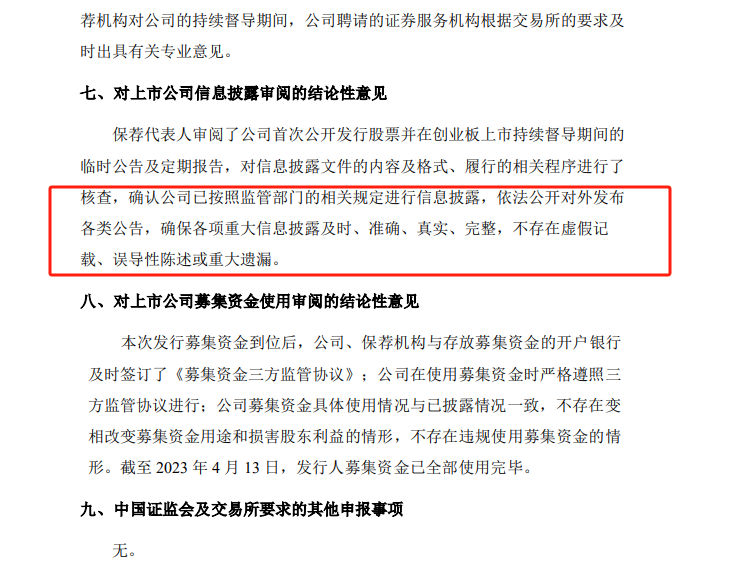

左江科技于2019年上市,保荐机构为中信证券。根据保荐总结书,中信证券表示任职期间公司未发生重大事项并需要保荐机构处理的情况;不存在虚假记载、误导性陈述或重大遗漏。左江科技接连爆出信披违规问题,中信证券在督导期是否尽责履行其督导义务?

面包财经发现,2023年以来,中信证券多次被监管处罚。其中,航天通信项目因持续督导阶段未对上市公司销售真实性等进行审慎核查等原因,中信证券的合规负责人、投行业务负责人被证监会约谈。

左江科技:涉嫌信披违规被证监会立案

根据公告,左江科技因涉嫌信息披露违法违规,于12月1日收到证监会下发的立案告知书。

2023年4月,公司披露其2022年年度报告,审计机构出具了保留意见。形成保留意见的基础为年审会计师对部分应收账款未能实施现场访谈,亦未能取得函证回函,涉及应收账款账面余额约2.01亿元,占应收账款期末余额的71.08%,无法判断上述应收款项账面价值的可回收性。深交所要求公司说明相关情况。

2023年9月,深交所下发半年报问询函,要求公司说明公司收入实现的具体情况、在手订单具体情况、说明公司持续经营能够力是否存在重大不确定性等。

2023年11月,公司披露三季报后再度收到问询函。深交所要求公司结合三季度收入情况,说明是否涉及终止股票上市交易的风险等。截至目前,左江科技尚未回复三季报问询函,并已连续发布多个公告将延期回复。

此外,左江科技在2023年9月因控股子公司拟对外投资1.9亿亿元收到深交所关注函,要求公司说明公司是否具备相关业务资质、是否具备实施大额对外投资的能力等。2023年10月,左江科技公告称公司拟向金融机构申请不超过2.5亿元的应收账款无追索权保理业务,深交所要求公司说明开展业务原因、开展业务合规性等。

近期,沪深交易所分别披露了2022-2023年度信息披露评价结果。根据评价规则,评价结果分为A、B、C、D四档,分别代表信息披露工作优秀、良好、合格、不合格。左江科技的信披评价结果从上一年的B降为C。

保荐机构中信证券是否尽督导责任?

左江科技于2019年10月在创业板上市,主要从事信息安全领域相关的软硬件平台、板卡和芯片的设计、开发、生产与销售。左江科技的保荐机构及持续督导机构为中信证券,持续督导期为2019年10月29日至2022年12月31日。根据公告,中信证券收取左江科技新股发行承销及保荐费3018.87万元。

上市以来,左江科技业绩变脸。根据财务数据,左江科技的营业收入自2019年接连下滑。2022年公司营业收入为5896.12万元,同比下滑50.18%;归母净利润-1.47亿元,由盈转亏。2023年前三季度,左江科技归母净利润-9732.73万元。

2023年5月,因2022年审计后净利润为负值且营业收入低于1亿元,公司股票交易被实施退市风险警示,股票简称由“左江科技”变更为“*ST左江”。

2023年5月9日,中信证券在左江科技的保荐总结报告书中称“保荐机构在履行首次公开发行股票并在创业板上市保荐职责期间,公司未发生重大事项并需要保荐机构处理的情况”。

该指引的第二十二条显示,保荐人和保荐代表人应当主动、持续关注并了解上市公司的采购和销售变化情况、财务状况等事项。上述事项发生重大变化时,如达到信息披露标准,保荐人和保荐代表人应当督促上市公司及时履行信息披露义务。

左江科技上市后业绩变脸、接连出现信披违规问题,中信证券作为保荐机构,是否在督导期尽职履行其督导义务?

中信证券:航天通信项目被证监会约谈

根据证监会网站公开披露的信息,最近几年中信证券多次因保荐项目被证监会或省级证监局采取监管措施。其中,航天通信(*ST航通)项目被证监会约谈。

多个督导阶段项目出现问题,中信证券风控团队是否做到了勤勉尽责,公司内控是否合规?董事长、总经理、合规负责人等高管今后该如何补齐风控短板?

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47