重仓持有信披违规业绩变脸公司:汇丰晋信合规风控或存漏洞

编者按:高水平的合规和投研风控能力近年来正逐渐成为基金发展的核心竞争力。

证监会《关于加快推进公募基金行业高质量发展的意见》指出,需持续强化合规风控能力,督促基金管理人持续强化投研内控建设,规范证券出入库管理,有效发挥研究、交易、风控、合规、监察等各环节的监督制衡作用。

面包财经将基于持仓及信披数据,分批透视主要基金公司投研内控建设合规性。本篇案例为汇丰晋信基金。

凯龙高科(300912.SZ)上市以后业绩变脸,2023年还因信披违规受到监管处罚。这一背景下,汇丰晋信基金旗下产品长期重仓持有该公司,是否合规?公司投研风控是否存在漏洞?

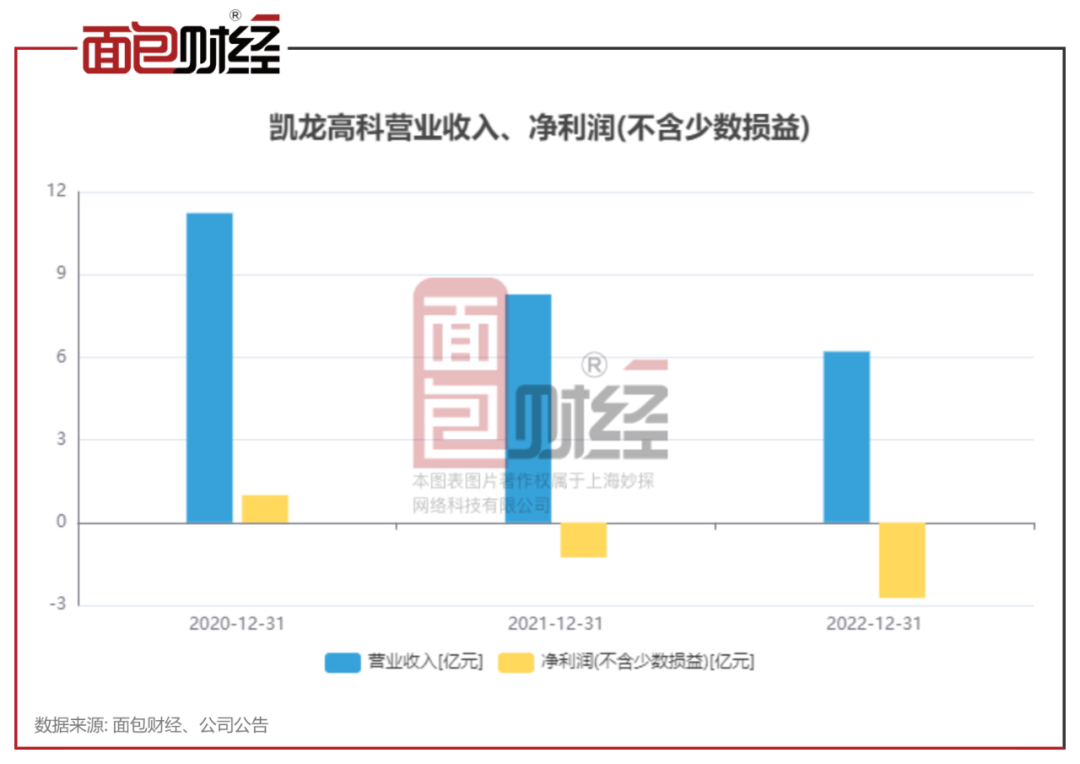

资料显示,凯龙高科于2020年12月登陆创业板。上市之后的两年,公司业绩变脸,归母净利润由盈转亏,且亏损规模呈扩大趋势。2023年5月,公司还因违反《上市公司信息披露管理办法》,凯龙高科及相关人员收到江苏证监局行政监管措施决定书。

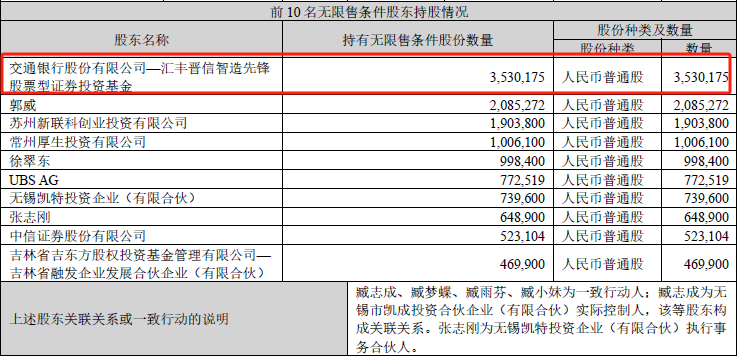

汇丰晋信智造先锋股票早在2021年二季度末已成为凯龙高科的前十大流通股股东。此后,该基金持续重仓,并在多个报告期成为凯龙高科的第一大流通股股东。考虑到基金的买入时点以及凯龙高科当前股价,预计该基金持有凯龙高科可能仍面临浮亏。

汇丰晋信智造先锋股票成立以来的净值表现并不差。但是,汇丰晋信基金向投资者公开的投资管理理念为:相信长期和专业的力量,追求投资能力的“可解释、可复制和可预期”。重仓持有业绩变脸、合规存疑的公司,是否与公司的投资管理理念相悖?

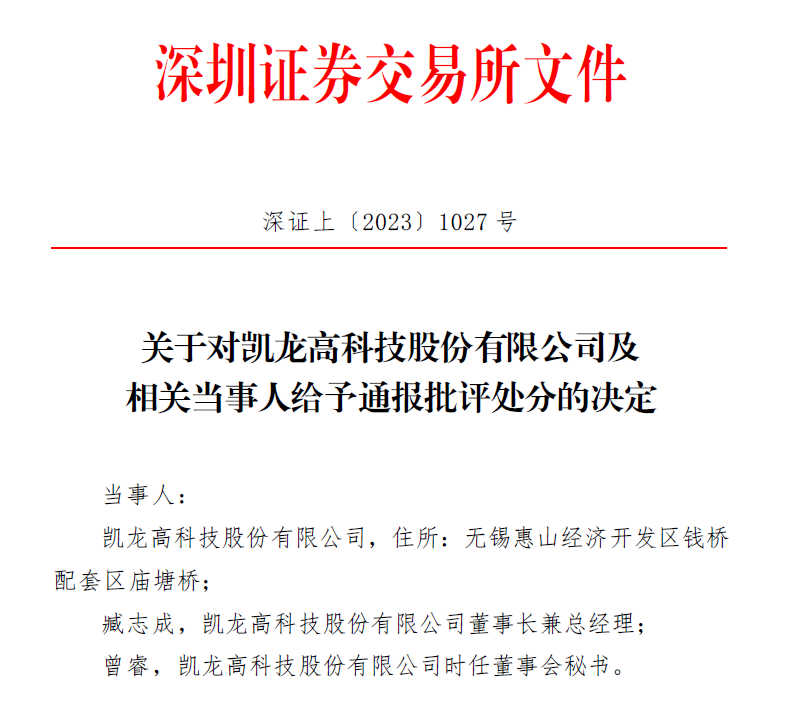

凯龙高科:因违规被交易所通报批评

11月初,凯龙高科公告深交所对凯龙高科技股份有限公司及相关当事人给予通报批评处分的决定。

2023年3月9日,凯龙高科披露的《关于对深圳证券交易所创业板关注函回复的公告》显示,凯龙高科重结晶碳化硅技术成果包括7项专利研发成果。2023年6月8日,凯龙高科披露的《更正及澄清公告》显示,凯龙高科不是首家掌握重结晶碳化硅技术的企业,无法证明自身为国内首家能够生产适用于道路国六后处理产品的重结晶碳化硅DPF(柴油机颗粒捕集器)企业。此外,凯龙高科重结晶碳化硅相关的7项专利中,2项获得实际授权,2项专利申请被驳回,3项专利申请被驳回后处于等待复审阶段。凯龙高科回函公告等内容不真实、不准确。

2023年5月,因违反了《上市公司信息披露管理办法》,凯龙高科及相关人员还收到江苏证监局行政监管措施决定书。

上市后业绩变脸

凯龙高科业务涵盖大气污染治理装备及新能源热管理系统的研发、生产和销售,主要包括选择性催化还原系统、颗粒捕集系统、重结晶碳化硅、新能源CNG发动机尾气后处理系统、汽车检验检测、工业VOCs废气治理、新能源客车暖风系统等。公司于2020年12月登陆创业板,目前市值不足25亿元。

面包财经梳理公开资料显示,凯龙高科上市后即出现业绩变脸。

今年前三季度,凯龙高科业绩有所转暖,营收同比增长61.73%至7.93亿元,归母净利润亏损幅度有所缩窄。

伴随业绩下滑,凯龙高科的股价大幅下挫。相较2020年的股价高点(前复权,下同),公司2023年11月13日的收盘价19.74元/股已累计下跌超过65%。

面包财经梳理公开资料发现,在业绩变脸、公司因信披违规收到江苏证监局行政监管措施的情况下,汇丰晋信基金旗下的汇丰晋信智造先锋股票仍长期重仓持有凯龙高科。

公开信息显示,早在2021年二季度末,汇丰晋信智造先锋股票已成为凯龙高科的前十大流通股东。凯龙高科2021年二季度的股票交易均价为37.39元/股。2021年三季度,该基金进一步加仓,并成为凯龙高科的第一大流通股股东。

此后,汇丰晋信智造先锋股票持续重仓该股,并在多个报告期成为凯龙高科的第一大流通股股东。

2023年三季度末,汇丰晋信智造先锋股票仍是凯龙高科的最大流通股股东。考虑到基金买入时点以及凯龙高科当前股价,预计该基金持有凯龙高科可能仍面临浮亏。

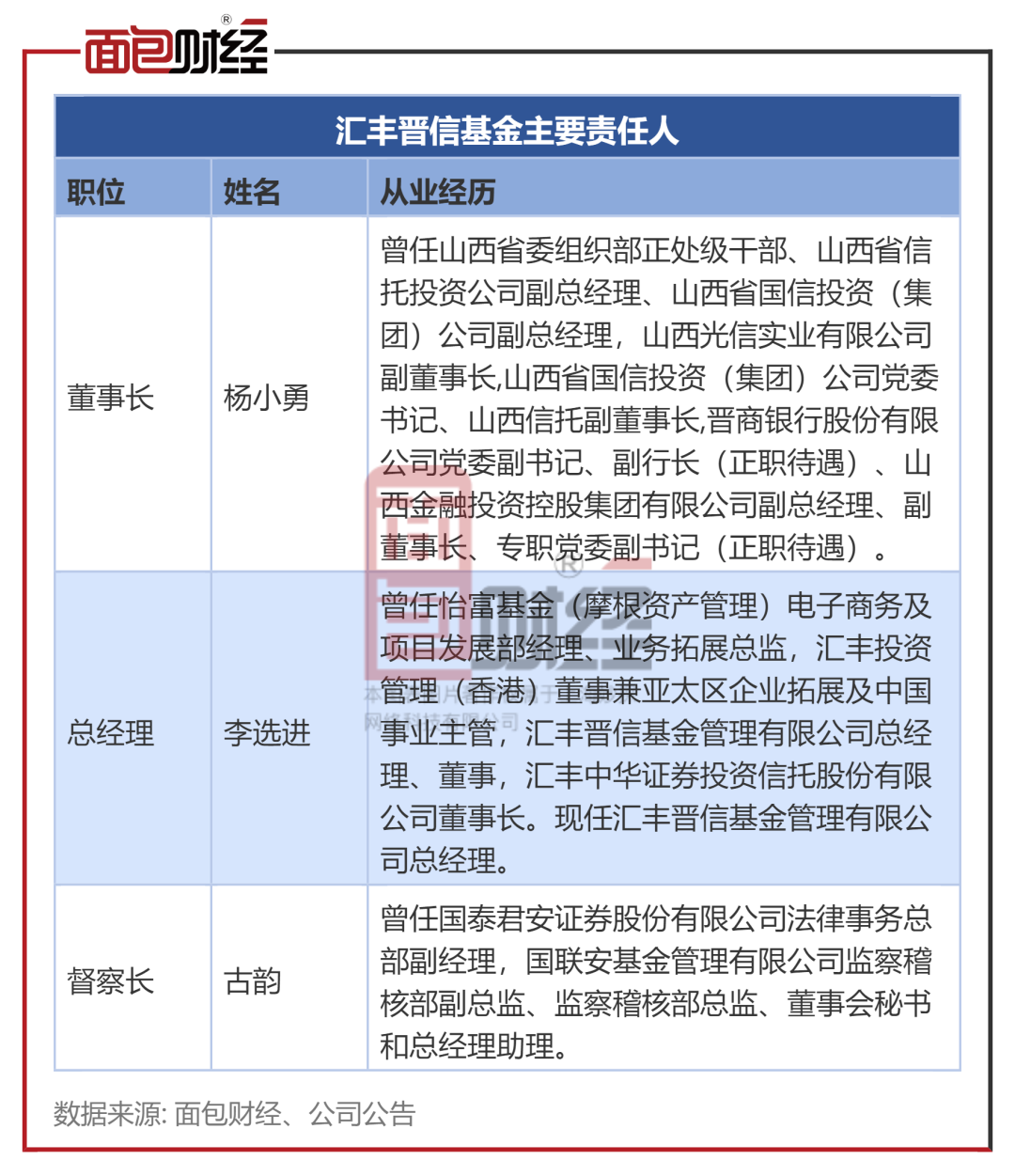

汇丰晋信基金的董事长为杨小勇,曾任山西金融投资控股集团有限公司副总经理、副董事长、专职党委副书记(正职待遇)等职;总经理为李选进,曾任汇丰中华证券投资信托股份有限公司董事长;督察长为古韵,曾任国联安基金管理有限公司监察稽核部副总监、监察稽核部总监、董事会秘书和总经理助理。

旗下产品长期重仓上市以来业绩变脸、合规存疑的公司,汇丰晋信基金投研风控团队是否做到了勤勉尽责,内控是否合规?

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56