【投研周报】RBC财富管理:反弹还是反转? 长期牛市是否已经开启? 投资者信心和冒险欲望增长了吗?

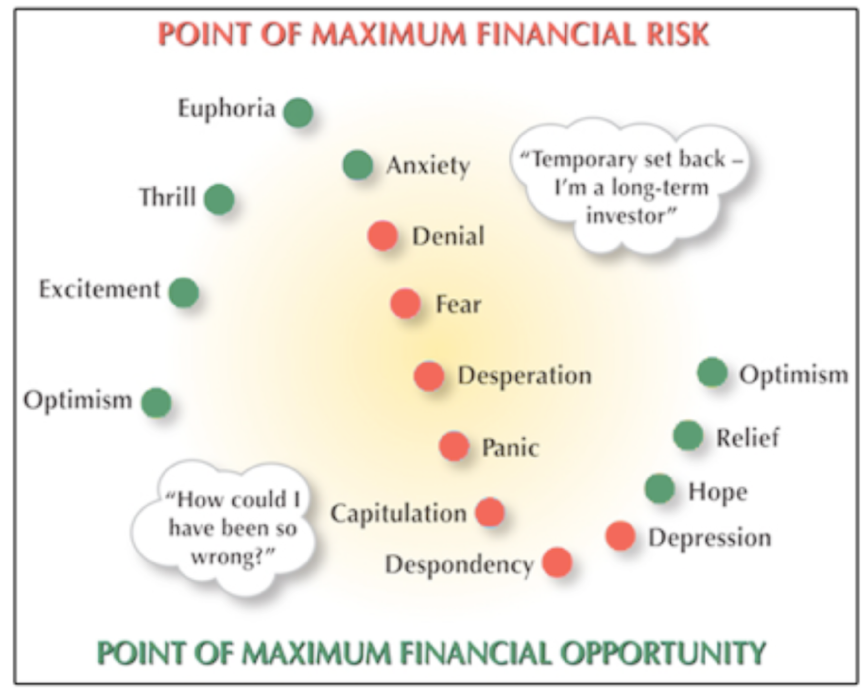

在短期来看,在一切都被抛开之后,全球市场就像一个反映大众情绪的巨型钟摆。这种钟摆在投资者最乐观和最悲观之间摇摆不定。下面的附件由已故医学博士、哲学博士Janice Dorn编写,她是我们《思维、货币与市场》一书的合著者。它描述了投资者从牛市开始,到市场高峰,然后到市场底部所经历的情绪。

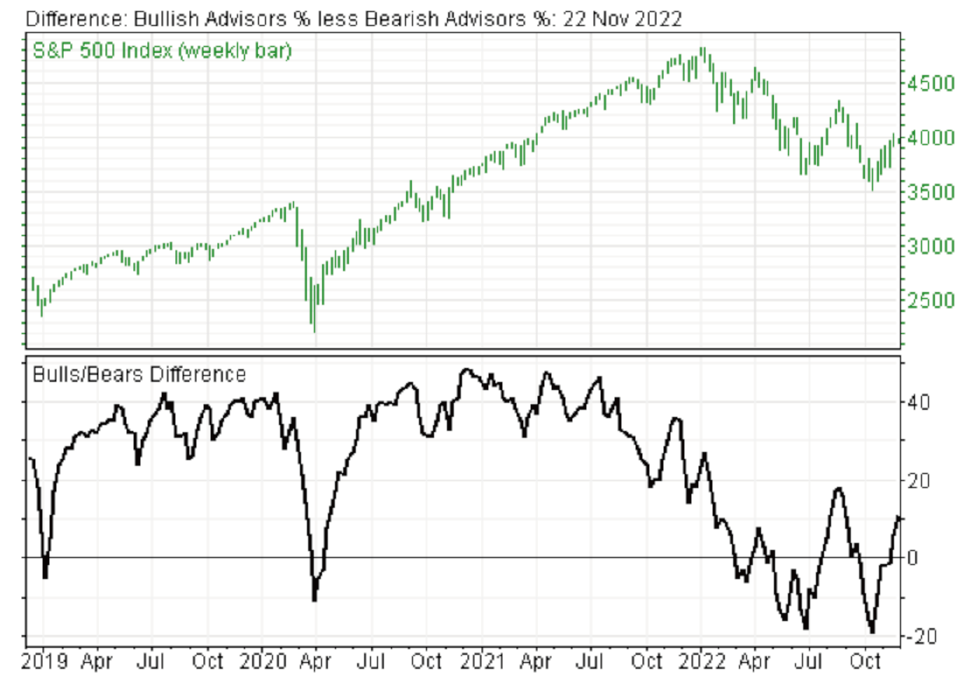

根据我的观察,我们现在处于希望阶段,因为仍有大量专家警告说股票很快就会再次回落。这是很正常的。这就是谚语“股市在忧虑之上攀登”的由来。因为道琼斯指数在10月创下了1976年以来的最大单月涨幅,这很有希望。美国股市也创下了2020年春季股价从Covid低点反弹以来的最大单日涨幅。债券收益率最近经历了自危机以来最大的单日跌幅。所有资产最近都在“在你面前”朝着正确的方向移动。投资者的悲观情绪也达到了通常在主要市场底部观察到的低点。请参阅下方Investors Intelligence的图表,它显示了与2020年Covid抛售之后相比,今年的悲观情绪更为强烈且持续时间更长。

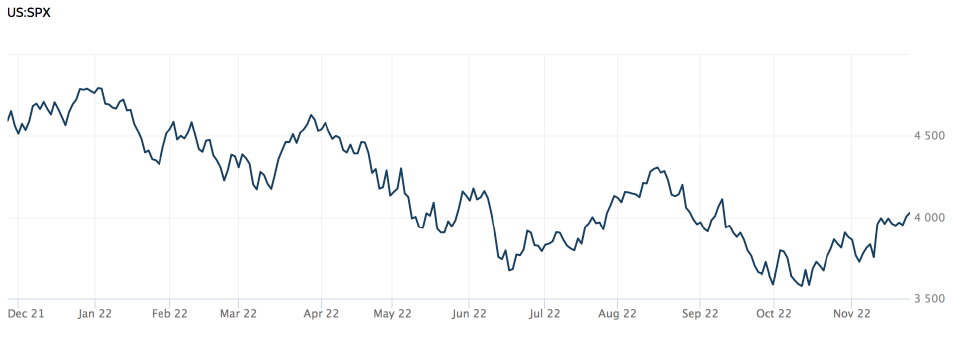

可以看到市场乐观情绪再次上升,就像7月份的情况一样。但是,现在与8月之间存在显着差异。不同之处在于,投资者在股市中的行为描绘了一个经典的双底模式,这是抛售已经耗尽的明显迹象。请参阅下一页(来自《华尔街日报》)上的标准普尔500指数一年期图表,并将其与《思想、货币与市场》第24章“可以识别市场底部”中提到的所有熊市如何以双底结束的示例进行比较。

第一个低点出现在6月中旬,股市随后上涨,然后在10月13日触底的前一个低点的范围内再次下跌。这个低点现在已经持续了五个多星期,这与我用来确定市场底部的所有指标一致。

然而,最重要的是要了解Janice Dorn附件底部所写的内容:“最大的收益的机会点。”有趣的是,似乎很少有人认为我们已经看到了最大收益的机会。从我们的谈话来看,有很多人仍然不能接受股票价格可以在所有不确定性的情况下走高。在这样的时候,重要的是要有纪律来控制我们的情绪并遵循理性的决策过程。

当我们投资任何东西时,我们必须像飞行员一样,在能见度很低的情况下依靠仪器,而不是我们的感官或感觉。没有视觉线索,飞行员会做出感性的错误判断。如果没有能见度低的仪表,飞行员会在178秒内迷失方向。我们的情绪非常有用,但在涉及飞行或做出投资决策时则不然。在这些动荡的时代,投资者依靠什么获得感知?

股票市场并不是唯一从低点反弹的资产类别。上周的我的投资报告指出了长期美国债券的收益率或利率如何在几周前达到顶峰。这是钟摆向后摆动的另一个迹象,证明投资者对风险的承受能力越来越强。

尽管美国股市似乎总是引领全球股市从市场底部上涨,但让我们看看美国以外的投资者对承担风险的感觉如何。下一页的图表显示了一个追踪欧洲、亚洲和远东股票的摩根士丹利资本国际指数的ETF,代号为MSCI EAFA,图表来自iShares。

目前的价格恰好位于8月的高点。它也处于与今年3月以来的低点相同的水平。几十年来,世界各地的投资者行动一致。这就是为什么股票价格通常在同一时间在世界范围内朝着同一方向移动。移动的幅度可能不同,但方向几乎总是相同的。加拿大TSX指数和全球股市的强劲复苏也证实了情绪已经从10月初的投降、沮丧和绝望转变为今天的希望和宽慰。

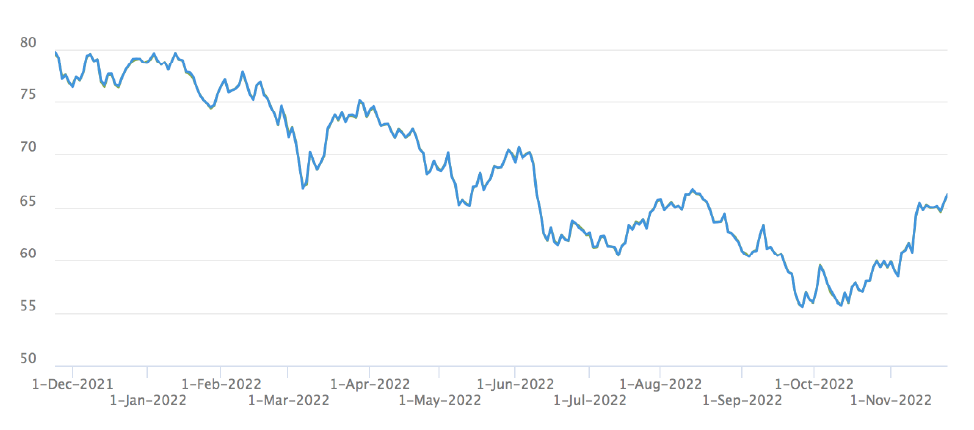

另一个非常有用的指标,可以确定投资者是否已经从看到“玻璃贝半空”转为“半满”的是美元指数的走势。当全球投资者没有承担风险的情绪时,就被称为“避险”模式。当投资者愿意承担风险时,它被称为“风险偏好”模式。当投资者和基金经理进入“避险”模式时,他们通常会将美元作为躲避波动的最终安全之地。请在下一页查看美元指数ETF(DXY)的一年期图表,该图表跟踪美元相对于一篮子其他主要世界货币的价值,图片来自《华尔街日报》。

美元指数在9月29日达到顶峰,表明美元出现买盘高潮,这也是恐惧达到顶峰的标志。此后,它从114美元的峰值跌至106美元的三个月低点,跌幅为7.7%,恰好位于8月份创下的低点。如果美元指数能够跌破这些低点,而全球和美国股市能够升破8月的低点,这将更有力地证明熊市已经结束,并且新的长期上升趋势在10月13号的关键反转日开始。我发现分析市场上投资者的行为是做出预测的最佳方式,依靠新闻和时事是没有用的。请记住,消息的好坏并不重要。真正重要的是有多少好消息或坏消息已经被计入当前价格。最坏的情况似乎在10月初就已经计入了价格,这也是经常发生的情况。

长期美国债券ETF(TLT)的价格自10月24日的低点以来继续上涨。这意味着这些债券的收益率或利率正在下降。如果说去年教会了我们什么的话,那就是利率和油价对股价的重要性。

承担风险的意愿仍在增加的原因之一是美联储预测的变化,这些更新已经讨论了两个月。本周早些时候,最新的美联储会议纪要表明,绝大多数决策者同意放慢加息步伐“可能很快是合适的”。他们完全停止加息可能不会太久。

波动率指数(VIX)也急剧下降至8月份的水平。如果价格突破8月的水平,闸门可能会打开,让新的资金进入股市。

自1982年以来,有两个指标证实了几乎每次持续至少一年的牛市的开始。当指标显示标准普尔500指数和TSX上升趋势中的股票百分比跌破20%,然后回升至20%以上时,这是我发现的新牛市最可靠的指标之一,这些是月度指标。标准普尔500指数的指标在11月1日确实回升至20%以上,但TSX仅略低于20%的水平。TSX自11月1日以来强劲上涨,因此该指标很可能在12月1日星期四升至20%以上,我将在下周的更新中通知大家这两个指标的状态。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56