最新研究结果表明:经济危机来袭 引发大规模共同基金抛售的竟是同行!

FX168财经报社(北美)讯 当危机来袭时,谁是最有可能抛售共同基金?如果认为是轻浮的散户投资者或急需现金的公司,那么最新研究则反驳了这个观点。

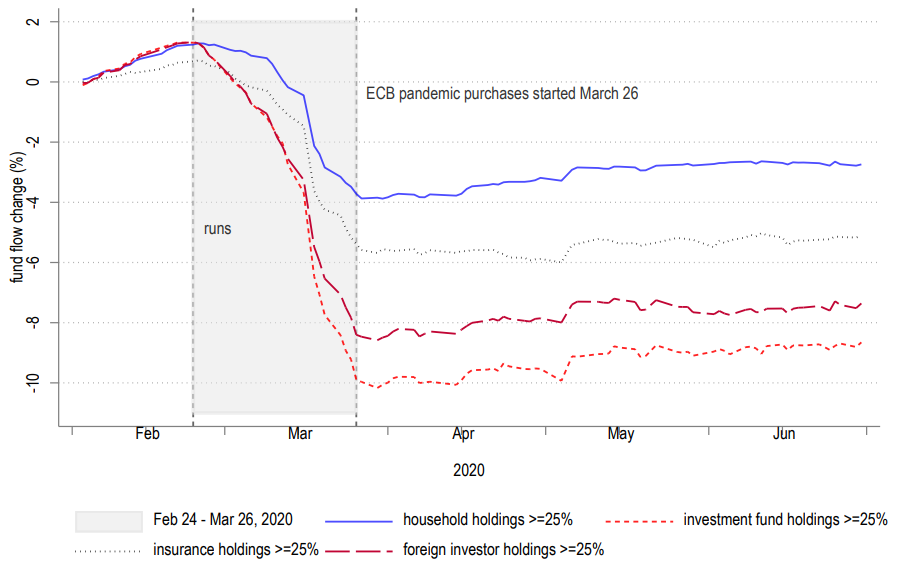

哥伦比亚商学院和欧洲央行的一个学者团队发现,在这种情况下,最容易发生“挤兑”(在市场压力下疯狂抛售)的其实是基金行业本身。他们分析了2020年新冠疫情引发的动荡期间欧元区基金的交易动态,那些被其他基金持有较多的共同基金份额类别,出现了明显更高的赎回情况。这意味着其他基金更倾向于在市场动荡时抛售它们持有共同基金的特定份额。

这一研究结果于上个月公布,对各类投资者都有重要的启示。他们表示,在投资组合中,任何被基金大量持有的资产在动荡时更有可能经历大规模的卖出,因此可能遭受较大幅度的下跌。

哥伦比亚大学的Nolwenn Allaire以及欧洲央行Johannes Breckenfelder和Marie Hoerova领导的研究人员在他们的论文《基金的脆弱性:投资者的基础作用》。中写道:“由于共同基金的开放性质和它们之间的交叉持有结构,初始的基金资金流出可以放大,并引发基金份额的大规模赎回。这可能导致在市场动荡时,由基金大量持有的资产经历更大规模的抛售,从而遭受更大的价值下跌。”

(来源:《基金的脆弱性:投资者的基础作用》)

这三位研究者对债券和股票型共同基金按所有权进行了详细分析。他们指出,如果一个债券基金的某一份额类别被其他基金持有超过25%,那么该份额类别的赎回规模将比同一产品的其他份额类别多出6个百分点。研究人员表示,股票型基金中也存在类似的情况,尽管总体上赎回规模要低得多。

从某种程度上说,这些结果是直观合理的。如果一个共同基金受到大规模赎回的冲击,它通常必须进行卖出以满足这些赎回需求,而如果它的资产中有相当一部分是其他基金的份额,有很大的可能性它会选择卖出这部分资产。但这些研究结果也与一些普遍的解释相悖,这些解释认为,导致这种大规模赎回的是慌乱的业余投资者或急需现金的公司。

从新研究的角度来看,这些投资者可能引发了最初的撤资,但持有其他基金的基金放大了这种影响。

这一研究的发现与之前由美联储理事会成员Simon Glossner及其他三位学者进行的关于美国股市在新冠疫情崩盘中行为的研究相一致。具有更高机构所有权的股票表现较差,说明金融公司在满足赎回需求的同时也在削减投资组合风险。相反,作者表示,至少有一些散户为市场提供了流动性。

然而,这个问题并不是一目了然的。一组来自美国和中国的学者在2021年发表的论文表明,持有同一行业多家公司大股份的资产管理公司可以减缓未来股价崩盘的风险。研究指出,产业内的信息优势使其不太容易在虚假信号出现时抛售资产。

Allaire、Breckenfelder 和 Hoerova 的论文发现,由家庭持有超过25%的基金份额类别出现的赎回规模显著较低,这支持了散户投资者未被公正对待的观点。作者认为,这种差异不是由于散户和机构投资者在投资理念上的“差距”,因为重要程度较高的被保险人持有的份额类别也表现出较低的赎回规模。

在疫情初期发生的大规模抛售中,Allaire、Breckenfelder和Hoerova提到了一个常见的解释,即消费者和急需流动性的公司进行了集体的“争先恐后赎回”操作。作者写道:“我们的研究结果意味着,在持有共同基金份额的不同投资者中,最容易发生大规模抛售的投资者类型是共同基金行业本身。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56