什么是信用违约掉期(CDS)? 银行业会重蹈2008年的覆辙吗?

FX168财经报社(北美)讯 拥有167年历史的瑞士信贷倒闭并挤兑美国地区性银行后,欧洲银行业出现动荡,投资者已将注意力集中在信用违约互换(CDS)在这之间所扮演的角色上。

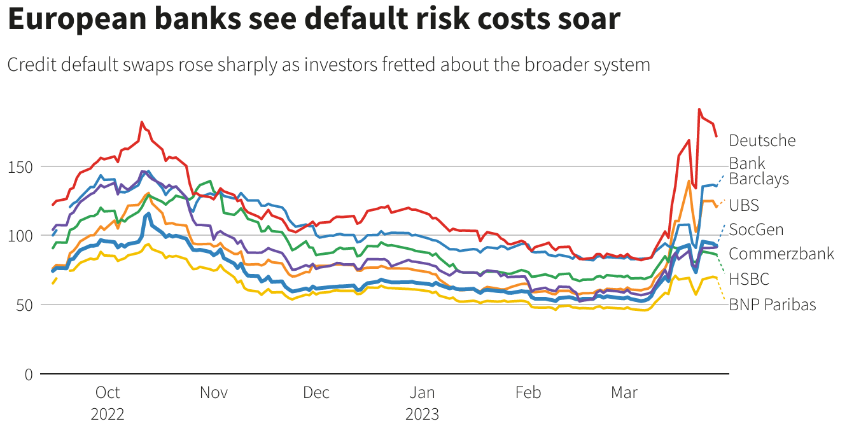

由于投资者担心下一个可能是哪家银行暴雷,因此这种恐惧重创了一些欧洲最知名银行的股票和债券,其中包括德国最大的银行德意志银行。

此前,通过信用违约互换(CDS)确保德意志银行债务违约的成本上周飙升至四年多以来的最高水平。

欧洲央行银行业监管主管Andrea Enria强调,德意志银行证券(包括CDS)的波动性是一个令人担忧的迹象,表明投资者很容易受到惊吓。“像单一名称CDS市场这样的市场非常不透明,非常浅薄且流动性非常差,而且数目也只有几百万(欧元),但恐惧依然蔓延到拥有数万亿欧元资产的银行,并影响股价和存款外流。”

(来源:S&P Global Market Intelligence/路透社)

CDS到底是什么?

信用违约掉期是一种衍生品,可以针对债券发行人(例如公司、银行或主权政府)不向债权人付款的风险提供保险。

债券投资者希望在债券到期时获得债券利息和资金返还。但他们无法保证这两种情况都会发生,因此必须承担持有该债务的风险。

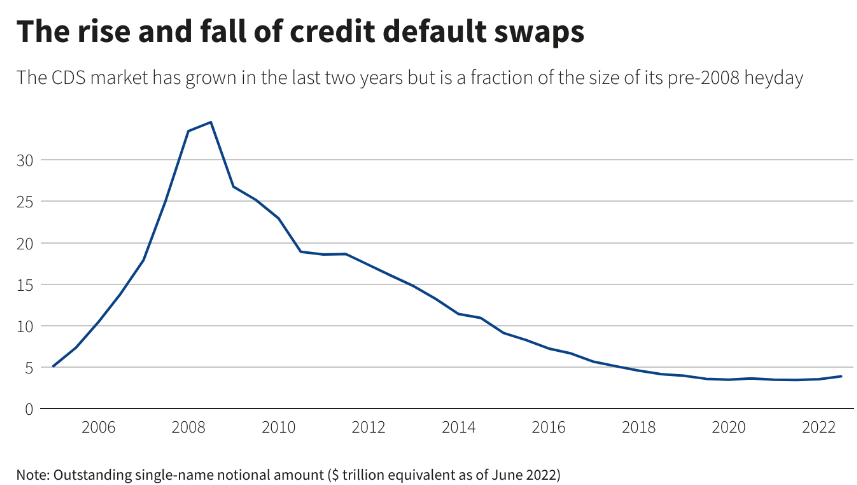

CDS通过提供一种保险形式帮助降低风险。根据国际掉期和衍生品协会的数据,CDS市场价值约3.8万亿美元。但根据ISDA数据,该市场远低于2008年鼎盛时期的33万亿美元。

与股票、外汇或全球债券市场相比,CDS市场规模较小,这些市场有超过120万亿美元的未偿债券。根据国际清算银行的数据,日均外汇交易量接近8万亿美元。

这些衍生品的交易可能很清淡。根据美国存管信托与清算公司(DTCC)的数据,即使是大公司,平均每日CDS交易的数量有时也可能是个位数。

这使得市场难以驾驭,并造成即使是小额CDS交易也会对价格产生巨大影响的情况。

(来源:DTTC)

到底谁在购买CDS?

公司、银行或政府发行的债券的投资者可以通过中介机构(通常是投资银行)购买CDS保险,中介机构会找到一家金融公司为债券发行保单。这些是不经过中央清算所的“场外交易”。

CDS的购买者将定期向交易对手支付费用,然后由交易对手承担风险。作为回报,如果出现问题,CDS的卖方将支付一定金额,就像保险赔付一样。

CDS被引用为信用利差,这是衍生品卖方向买方收取提供保护的基点数。信用事件的感知风险越大,利差就越大。以100个基点报价的CDS持有人必须支付1美元来为其持有的每100美元债券投保。

触发CDS的条件是什么?

CDS支出由所谓的信用事件触发,这可能包括债务发行人破产或未能支付债券。

2014 年,引入了一种新的信用事件类别,即所谓的“政府干预”,以解决投资者对CDS不会涵盖政府为支持陷入困境的实体(尤其是银行)而采取的措施的担忧。

与任何金融资产一样,CDS交易活跃。如果债务发行人对风险的看法增加,对其CDS的需求就会增加,从而扩大利差。

最大的CDS市场是面向政府的。根据DTCC数据,巴西位居榜首,每日名义平均交易额为3.5亿美元。

DTCC数据显示,瑞士信贷的CDS是2022年最后一个季度在企业方面交易最活跃的,每天交易额达1亿美元。

2008年金融危机中的领导角色

CDS是2008年金融危机的核心金融工具之一。贝尔斯登 (Bear Stearns) 和雷曼兄弟 (Lehman Brothers) 是众多向抵押贷款支持证券(MBS)投资者发行CDS的银行之一,也就是抵押贷款捆绑在一起成为一个打包产品,以及其他类型的衍生品。

当美国整个2007年利率急剧上升,这引发了一波抵押贷款违约潮,使数万亿美元的MBS和其他捆绑证券变得一文不值。这引发了雷曼和贝尔斯登等银行的巨额CDS支出。

重蹈2008年覆辙?

从2008年以后,很多事情改变了。包括CDS在内的许多衍生品在当时得到了更广泛的使用,涵盖了更广泛的资产范围,但现在其中许多都不见了。

当前的动荡并未反映出作为CDS基础的证券价值的急剧下跌。更多的是对风险的感知,而不是实际风险。

就德意志银行而言,其五年期债务的CDS从两周前的85个基点升至上周的200个基点以上,原因是投资者担心整个欧洲银行体系的稳定性。欧洲央行银行业监管主管Andrea Enria认为,CDS的中央清算将提高透明度,降低波动风险。“让这些类型的市场集中清算,而不是进行场外交易以及不透明的交易,已经是一个很大的进步。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33