中国大佬抛下震撼弹!孙宇晨启动“Web3余额宝” 单日投资锁仓量突破2200万美元

FX168财经报社(香港)讯 火币全球顾问、波场创始人孙宇晨(Justin Sun)在7月3日宣布,波场生态正式启动RWA稳定质押产品stUSDT,将其定位为Web3版本的余额宝,可提供低风险的美债投资机会并支援灵活提取。推出首日,该项目累积超过2200万美元的投资锁仓量。投资者只需存款和退出,其他的事情交给去中心化(DeFi)的智慧合约来进行。

币圈老玩家仍憧憬着2020年夏天的热潮再次回归,当时正值去中心化金融(DeFi)狂热的时节,可说是遍地黄金,加密社群口耳相传最害怕错过(FOMO)、最高报酬率的DeFi协议,并对传统金融市场完全不屑一顾。

但随着Luna、Celsius、FTX等陆续爆雷,人们开始对高报酬率的区块链世界产生质疑。同时,伴随着美联储加息,传统金融的利率逐渐提升甚至反超DeFi市场,使得越来越多协议选择整合现实世界资产(Real World Assets, RWA)。

近期,由孙宇晨创立的波场也宣布上线首个RWA平台stUSDT,旨在透过RWA向用户提供预期5-10%的收益,也将采用去中心化的治理方式,让每位参与的用户一同决定协议的走向并提高透明度。

孙宇晨表示:“stUSDT在设计时同时参考RWA代币化和Lido stETH的思路,非常灵活简便,使用者只需存款和退出,其他的事情交给去中心化的智慧合约来每日进行,操作基本类似余额宝。stUSDT可组合性非常强,既可以在各种DeFi借贷、收益、合约等协议里存在,也可以上线交易所供使用者交易。”

“未来,stUSDT会成为整个波场链上500亿美元资产的基本收益锚定物,对于整个DeFi乐高来说也是非常重要的,”他展望时强调。

如何透过stUSDT赚取收益?

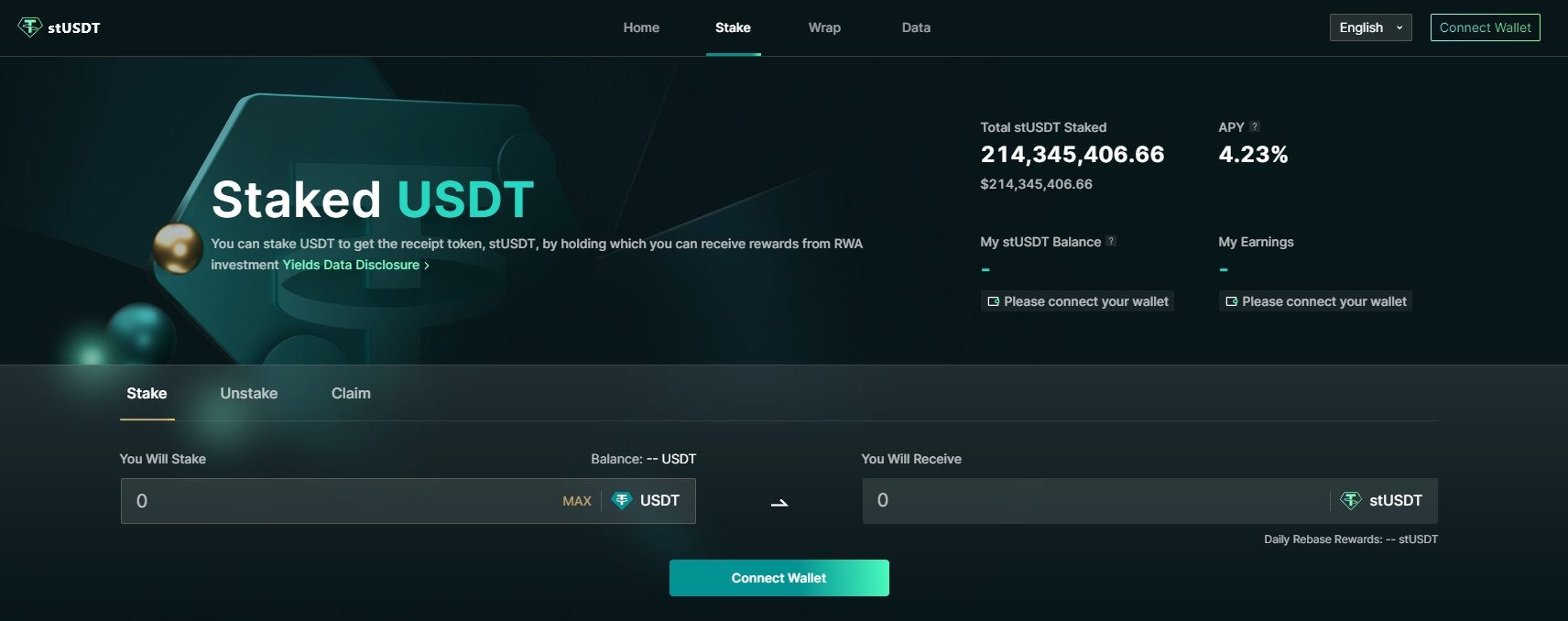

除了作为平台名称,stUSDT全称为Staked USDT,允许用户透过去中心化资产连结现实世界的凭证代币。在平台连结支援波场区块链的钱包后,像是TronLink,用户就可选择要将任意数量的USDT进行质押。

(来源:stUSDT)

平台在获得了用户提供的USDT后,便会将其用于投资RWA。用户只需持有stUSDT便可持续获得投资收益,整体操作可说相当简单。而用户获得的收益也是以stUSDT的形式并定期发放,除了可查看stUSDT的资产余额计算收益外,也可于平台观察过往的报酬率变化。

用户获得的stUSDT收益将会自动复利,以获取更多奖励。

至于用户若想将获利套现或是赎回USDT,仅需在解除质押介面输入想兑换的stUSDT数量,并在点选解除质押(Unstake)后即可轻松完成。不过要注意的是,赎回时间会受到要解除质押的USDT总量影响,最慢会于7天内返回资产。另外,解除质押需要支付一定比例的手续费。

若是老玩家,或是参与以太坊2.0的质押流程,对流动性质押协议Lido有所认识,那么对stUSDT的运作方式势必不陌生。可以将stUSDT对比成stETH,整体操作方式大同小异。

stUSDT背后最重要的RWA去中心化自治组织(DAO),除了确保平台运行及RWA相关智能合约的的稳定性外,也使用户能共同决定要投资的现实世界资产。

民主化的公司制度运用,将允许用户自行决定是否将资产押注在美国国债,或是其他相对风险较高的传统资产。以下为RWA DAO的组织架构及职能介绍:

1. RWA投资顾问委员会(Advisory Council):透过RWA DAO的选举选出,由传统和创新金融投资领域专业人士组成。负责监督RWA日常投资及营运,并抑制潜在风险。

2. RWA统筹者(RWA Arranger):由RWA投资顾问委员会任命,寻找投资线索与机会,并制定投资策略,评估RWA投资绩效,必要时调整投资策略。

3. 资产管理者(Asset Manager):执行RWA统筹者提供的投资策略,定期向链上披露RWA投资业绩及资产持有情形。

但这里需要提醒投资者的是,尽管打着去中心化的名号,但stUSDT仍受到币圈的质疑。Protos就表态,stUSDT是一种投资于“现实世界资产”的质押系绳,向用户支付收益,是高度中心化的。该报道提到,火币实际上控制85%的stUSDT代币,这意味着即使存在着自治组织,但以代币分布来看,决定权仍有可能还是掌握在孙宇晨的手中。

总计而言,欢迎DeFi重新回到赛局,但经历过多轮爆雷,小心至上,拒绝过度FOMO情绪,仍是较为明智的投资方式。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56