【汇市日报】美联储降息尚待时日,美元温和调整,加元失去动力,加元/人民币坚守5.30关键价位

FX168财经报社(北美)讯 周四(5月16日),美国公布的CPI和零售销售数据令市场皆大欢喜,初请失业金人数意外上升和费城联储制造业调查收缩证明美国经济正在放缓,但美联储首次降息还需要更多温和的通胀数据。美元/加元在1.3600心理水平找到支撑,并在盘中反弹。加拿大经济差于预期,加大了市场对于加拿大央行早于美联储降息的预期。加元/人民币在前一交易日登上5.30区域后,今日失去上升动力,但仍坚守5.30关键价位。#汇市日报#

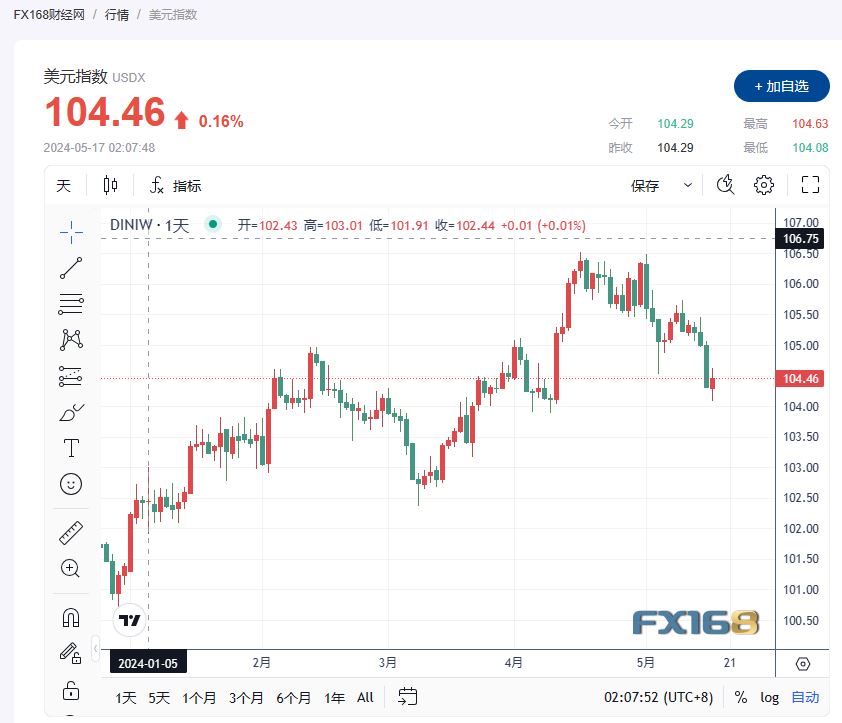

降息预期令美元承压,在经历前一天本年度第二大跌幅后,美元小幅回升。截至发稿,美元指数现报104.46,涨幅0.16%。

(美元指数走势图,来源:FX168)

经济数据接近预期

美国数据几乎没有出人意料,房屋开工率和初请失业救济人数均与预期的差距微乎其微。

美国4月份进口商品价格连续第四个月上涨,增速为两年来最快,反映出美国通胀持续高企。美国4月进口价格指数环比上涨0.9%,是经济学家预期的三倍。增长也是全面的,并不集中在能源领域。美国政府称,扣除燃料后的进口价格也上涨了0.7%。进口成本在2022年和2023年稳步下降,今年有所上升。其他通胀指标已被证明具有粘性,迫使美联储推迟了近期降息的计划。此外,进口物价指数同比上涨了1.1%,较3月继续加速,此前连续13个月录得下降。美国通胀率似乎已经停留在3%的中低区间,远高于美联储2%的目标。在通胀进一步放缓之前,它不太可能降低目前处于23年高位的利率。

美国4月份工业生产停滞不前,受到工厂产出下降的抑制,这突显出制造业难以获得增长动力。数据显示,工厂、矿山和公用事业的产出在一个月前向下修正0.1%后,在4月环比持平。制造业产出下降0.3%,受机动车产量的限制,3月份的增长向下修正为0.2%。此外,采矿和能源开采下降,而公用事业产量上升。

美国4月新屋开工数反弹幅度低于预期,与住宅项目的逐步改善相一致。美国4月新屋开工年率增长5.7%,至136万户,此前几个月的数据被向下修正。代表未来建筑数量的建筑许可下降3%,至144万套。

美国5月费城联储制造业物价获得指数 6.6,高于前值的5.5。美国5月费城联储制造业就业指数 -7.9,好于前值的-10.7。

美国劳工部发布的数据显示,截至5月11日当周美国初请失业金人数录得22.2万人。上周该数据曾上升至八个多月来的最高水平,而本周的小幅下降逆转了上周的部分上升。本周的初请失业金人数的增幅在很大程度上归因于与学校春假有关的纽约申请失业金人数激增。虽然美国劳动市场仍然健康,但在美联储自2022年3月以来加息525个基点之后,劳动市场正在稳步再平衡。劳动力市场状况的缓和以及通胀恢复下行趋势,提高了9月份降息的可能性。

摩根大通CEO戴蒙表示,巨大的价格压力仍在影响着美国经济,这可能意味着利率将在比许多投资者预期的更长时间内保持高位。他称:“许多通胀力量就在我们面前。”戴蒙列举了与绿色经济、基础设施支出和巨额财政赤字相关的成本。不过,他说,地缘政治可能是明年主导经济的决定性因素。戴蒙几个月来一直警告说,通胀可能比许多投资者预测的更加顽固,并在致股东的年度信中写道,摩根大通已准备好接受2%至8%的利率,“甚至更高”。

高盛指出,我们预计美国2024年第四季度的实际GDP增长率将远高于预期,为2.4%,这反映了美联储开始降息和实际可支配收入强劲增长带来的金融环境宽松。我们仍然认为,未来12个月美国经济陷入衰退的可能性低于市场预期的15%。我们预计,到2024年12月,核心PCE通胀将降至2.7%,反映出汽车、住房租赁和劳动力市场的进一步再平衡,明年将趋同于2%。到2024年底,失业率料将降至3.8%,到2026年底降至3.6%。

美联储官员需要时间

纽约联储主席约翰·威廉姆斯表示,对疲软的消费者通胀数据的到来表示欢迎,但他表示,积极的消息不足以要求美联储很快降息。虽然重要的是不要过分强调最新的经济消息,但4月份消费者价格指数的温和基调“在数据令人失望的几个月之后是一种积极的发展”。

里士满联储主席巴尔金表示,将需要更多时间来降低通胀。CPI仍未达到美联储目标;需求必须进一步下降才能实现2%的通胀目标。“我们处于限制性水平,这将需要一些时间。”

克利夫兰联储主席梅斯特表示,,短期通胀预期已经上升;作出通胀回落进程停滞的结论还为时过早;数据显示美联储的通胀目标面临的风险上升;需要在“未来几个月”收集更多价格数据;最近的数据表明就业市场面临的风险已经减弱;需要更长的时间才能确信通胀朝着2%回落。

降息预期令美元承压

CBA策略师Carol Kong表示,“金融市场现在已经完全消化了9月降息的预期,而数据公布前的可能性约为75%。”

这种重新定价令美元承压,并为进一步的短期损失打开了大门。汇丰银行欧洲外汇策略师Charlotte Ong表示:“如果美国经济增长意外的疲软持续下去,美元可能会受到收益率相较其他地区疲软、风险偏好坚挺以及全球增长信号改善等因素的更大打击。”

凯投宏观首席北美经济学家Paul Ashworth表示“考虑到所有因素,这与美联储9月份的降息是一致的。”

美国10年期基准国债收益率上涨4.08个基点,一度跌穿2%,逼近4月5日底部4.2996%。两年期美债收益率涨7.37个基点,刷新日高至4.7974%,自4月初以来低点反弹。美国国债收益率和美元的过度下滑表明,市场热衷于对令人鼓舞的数据采取行动,并增强对降息的乐观情绪。金融市场弥漫着一种独特的风险偏好情绪,交易员正在为未来几个月的进一步通货紧缩做好准备。

CME FedWatch Tool预测9月会议后联邦基金利率下调的可能性约为75%,高于CPI公布前 65%的预期。

美元/加元收复部分失地。美元的温和反弹为该货币对提供了一些支撑。美元/加元回调,截至发稿,现报1.36169,涨幅0.14%。

(美元/加元汇率走势图,来源:FX168)

加拿大统计局周三透露,加拿大 3 月份制造业销售数据差于预期,环比下降 2.1%,而 2 月份则增长 0.9%。悲观的数字给加元带来了一些压力。尽管如此,因为加拿大是美国最大的石油出口国,所以油价上涨可能会限制与大宗商品挂钩的加元的下行空间。

加拿大周四没有公布经济数据,预计在下周二公布消费者价格指数 (CPI) 之前,除非有特殊事件,否则不会对加元市场造成强烈影响。在影响力更大的数据出现之前,美联储政策制定者的谈话要点将主导金融市场。

加元/人民币在前一交易日登上5.30区域后,今日失去上升动力,但仍坚守5.30关键价位,截至发稿,现报5.3028,跌幅0.09%。

(加元/人民币汇率走势图,来源:FX168)