中美股市存在2大雷!美股“加息结束股价将创新低” 中国市场“需对冲交易敞口风险”

FX168财经报社(香港)讯 中国与美国股市皆存在大雷,美国股市在今年加息周期结束的普遍共识基础下,通过投资者调查观点展望,多家企业股价将创下新低纪录。目光转向中国市场,投资者则呼吁提供更多对冲工具,避免出现新冠动荡时期交易敞口的风险。

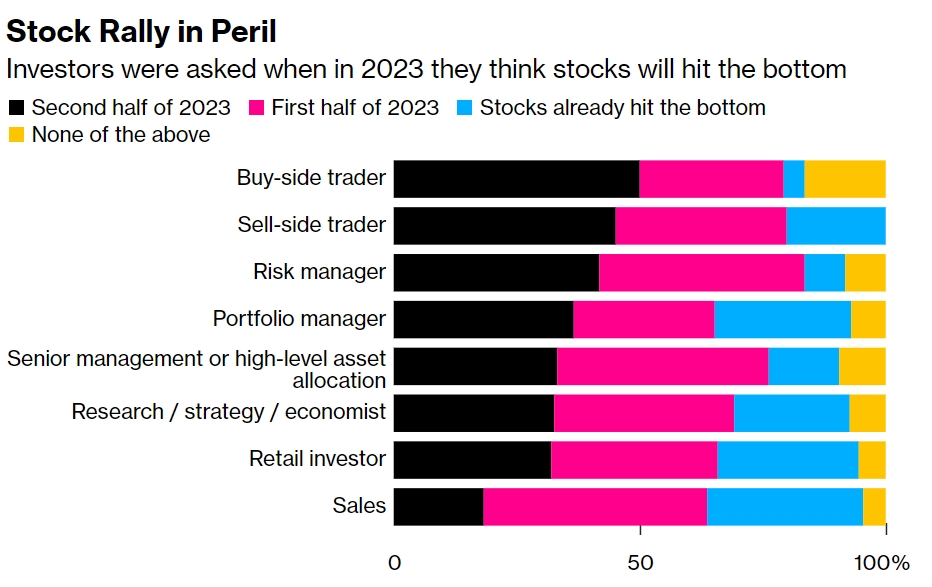

即使在2023年初飙升之后,投资者对美国股市仍缺乏信心,大多数人表示,由于对企业盈利的担忧,市场尚未触底。在最新的MLIV Pulse调查中,383名受访者中约有70%的人持这种观点,其中权重最大的35%表示,低点要到2023年下半年才会出现。

不到1/4的人认为股票已经触及他们的低谷,调查结果显示,在2022年股市暴跌之后,投资者仍然感到震惊,随着经济放缓,人们对公司利润前景的担忧加剧。将不断变化的格局带回家,几乎一半的参与者表示,本周股市的关键将是Apple Inc.、Meta Platforms Inc.和Exxon Mobil Corp.的季度业绩,而不是美联储的决定,或是主席鲍威尔周三所说的任何事情。

(来源:MLIV Pulse调查)

人们普遍预计,美联储将在2月1日加息25个基点,这是近一年来的最小涨幅。

RDM Financial Group首席投资官Michael Sheldon表示:“目前投资者存在很多消极情绪和不确定性,这是有充分理由的。”

“这是一个艰难的时期,因为最近几个月随着股价上涨,金融状况有所放松,这不是美联储想要的,因为它正试图放慢经济以抑制通胀。”

标普500指数本周进入2023年上涨6%,有望创下自2019年以来的最佳1月涨幅,原因是通胀放缓和增长降温的迹象,促使人们押注美联储即将结束其紧缩周期。尽管如此,几十年来最激进的加息努力,加上价格和工资的螺旋式上涨,为企业增加利润创造了一个充满挑战的环境。

大约90%的调查受访者预计2023年通胀将继续下降,但仍高于美联储2%的目标。这与对股市的疑虑相吻合,因为通胀将保持高位多久的问题让投资者很难在2023年为自己定位。

看涨股票的人占少数,只有18%的调查参与者表示,他们预计在下个月增加对标准普尔500指数的投资。超过一半的人表示他们将保持曝光率不变,而约27%的人预计会降低曝光率。

(来源:彭博社)

随着收益的增加,首要问题是增长轨迹。美国经济正显示出央行希望看到的温和放缓迹象,因为它试图在不引发急剧下滑的情况下抑制通胀。

RDM Financial Group的Sheldon表示:“这可能是美国经历过的最受期待的衰退,如果真的发生的话,一些经济指标已经表明它有可能发生。”

“股市可能已经触底,但随着投资者将疲软的经济数据和较低的利润考虑在内,看到春季进一步走软我不会感到惊讶。”

债券交易员预计,经济形势将非常糟糕,美联储将不得不在今年晚些时候降息,掉期定价表明美国央行将在2023年年中首次将政策利率上调至略低于5%或更低。部分押注是预期通胀将继续下滑,从而为美联储提供调整空间。

“历史告诉我们,在上次加息九个月后,美联储倾向于降息,”CFRA首席投资策略师萨姆·斯托瓦尔(Sam Stovall)在接受彭博电视采访时表示。

这与多位美联储官员发出的信息形成鲜明对比,他们表示今年将加息5%以上且不会降息。

超过一半的调查参与者表示,他们同意DoubleLine Capital LP首席投资官Jeffrey Gundlach的观点,即最好观察债券市场对美联储路径的看法——而不是央行官员发出的信号。

明显的风险是,由于美联储对猖獗的通货膨胀和美国国债收益率飙升做出积极反应,去年遭受重创的股东可能会一厢情愿。

一些投资者警告不要与美联储作对,尤其是在经济的各个角落,比如劳动力市场在面对更高的借贷成本时表现出韧性的情况下。

“国债市场相当自满,”Brandywine Global Investment Management投资组合经理Tracy Chen表示。“我认为美联储今年不会降息,因为他们可能对就业市场形势不满意。因此,美国国债可能会再次遭到抛售。”

投资者:需工具对冲中国市场风险

在中国股票被纳入基准全球指数四年后,中国市场的动荡时期突显出需要更广泛的方法来防范风险。例如在中国近3000只上市股票中,只有50只流动性最强的股票有期货交易。证券借贷也被禁止,阻止了香港和中国大陆之间的股票做空。

Ernest & Young亚太区金融监管负责人Eugene Goyne表示:“如果你不能完全风险管理你在市场上的交易敞口,就会增加交易成本。在中国市场进行交易仍然存在重大阻碍。”

(来源:彭博社)

中国热衷于吸引外国资本进入其10万亿美元的市场,但也对其影响持谨慎态度。在过去几年中,它放宽了外国配额,并建立了股票、债券、交易所交易基金的交易链接,并且很快还将链接其利率互换市场。

但官员们表示,他们密切关注可以造成大幅波动的快钱。记忆犹新的是2015年的市场暴跌,导致1400多家上市公司停牌、数月的股票和货币干预以及为铲除卖空者而进行的调查。

亚洲证券业与金融市场协会股票和后期交易董事总经理Lyndon Chao表示,扩大包括证券借贷在内的对冲工具将是扩大中国A股市场对全球机构投资者吸引力的关键。

“现在A股市场的玩家大多是只做多的被动型指数基金和一些量化基金,”他说。“如果你开放证券借贷,你可以吸引更多活跃的经理,包括市场中性对冲基金,他们可以为市场增加大量流动性,但他们需要获得充满活力的证券借贷环境。”

根据中国人民银行的数据,外国投资者仍占市场的一小部分,持有约4.7%的中国股票。

早在2019年,MSCI Inc.就列出了进一步深化中国股票纳入的四个条件。其中一些已经得到满足,包括允许代表多个客户下单的综合交易安排。交易所还消除了两个市场之间假期不匹配的问题,这两个市场每年关闭交易约一个月。

另一个突破发生在去年,当时MSCI在香港交易所推出A50期货,与新加坡的中国股票期货交易展开竞争。到目前为止,新加坡的期货仍占主导地位。

“建立流动性需要时间,”香港交易所联席首席运营官威尔弗雷德·姚(Wilfred Yiu)上周表示。“我们在这里提供合适的产品套件,并确保有充足的流动性来促进交易。”

其他产品也在筹备中包括Swap Connect,一旦到位,将把香港和国际投资者与中国的利率互换市场联系起来。

另外,在中国9月份提供支持后,预计还会有更多中国政府债券期货上市,增加了另一种潜在的对冲工具。根据港交所数据,截至2021年12月,国际持有的中国债券从2017年6月的9000亿元增至4.1万亿元。

其他被认为需要解决的结构性问题才能有意义地推动跨境计划: 允许在沪港通和ETF通中进行大宗交易 提高或取消外资持股30%的上限 加强订单修改,以便更容易在动荡的市场中更正被动交易订单,而不必完全取消订单。

“所有这些都在一定程度上抑制了市场的流动性,”戈恩说。“把这些加起来,累积效应是巨大的。”

香港新任市场监管机构负责人梁咏琪本月给投资者带来了一些希望,称今年将有更多的对冲产品覆盖中国市场。

香港今年将推出更多风险管理产品,而香港证监会行政总裁提到,今年是否会取得有意义的进展仍有待商榷。一些人指望在新冠疫情后的推动下扩大市场准入,特别是一项将香港财富管理与中国南方城市联系起来的新计划。

“在过去几年里,我们因新冠疫情政策而陷入困境,”香港投资基金公会行政总裁Sally Wong说,该公会代表管理着超过52万亿美元资产的公司。

“现在随着重新开放,我们需要重新设置。”

尽管如此,更广泛的进展仍将取决于北京的监管机构。“一定程度的耐心是现实的,”戈恩说。“它可能达不到国外市场的预期,但你面对的是一个规模庞大的资本市场,它有自己的国内议程和需要解决的转型问题。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56