兴业投资:需求忧虑&俄油价格,国际油价周三暴跌

尽管美国能源信息署(IEA)报告说,截至11月18日当周,原油库存下降370万桶,但原油价格仍然下跌,因市场猜测原油今后需求将低迷,特别是中国新冠疫情仍在蔓延。此外,七国集团对俄罗斯海运石油的价格上限可能高于当前交易水平,以及美国活跃石油钻井平台数增加,进一步给油价带来额外的下行压力。截止美国收盘,美国原油1月期货收跌3.8美元,或4.68%,报77.48美元/桶,盘中最高触及81.94美元/桶,最低跌至76.82美元/桶;布伦特原油1月期货收跌3.74美元,或4.23%,报84.60美元/桶,盘中最高触及89.53美元/桶,最低跌至84.09美元/桶。

中国采取了新的限制措施,加剧燃料需求担忧。在11月初,政府宣布了一项战略,即放松新冠肺炎防疫措施限制,一度提振市场。然而,从医生向政府发出警告后,新的疫情又震动了市场。《金融时报》的一篇文章中指出,中国的医生警告说,“我们还没有准备好”,新冠肺炎“退出浪潮”的威胁阻碍了重新开放的雄心。英国《金融时报》本月采访了十几名卫生专业人士——包括一线医生、护士和地方政府卫生官员——向中国领导人发出了上述警告,国际专家也对此表示赞同。武汉一家公立医院的一名医生表示:“在面对大量病例时,医疗系统很可能会瘫痪。”与此同时,本周初,中国每天新增确诊病例超过2.8万例,几乎超过全国最高记录。随后,当局再次关闭了公共场所——尤其是在北京、上海和其他特大城市。

基于持续的新冠肺炎风险,野村证券在最近的一项分析中报告中下调了中国2022年和2023年的GDP增长预测。野村证券将中国2022年的GDP增长预期从2.9%下调至2.8%,将2023年的GDP增长预期从4.3%下调至4%。野村证券首席中国经济学家陆廷表示:“以GDP计算,截至周一,中国近20%的经济受到新冠疫情防控的负面影响,接近4月中旬上海封城期间记录的21.2%的高点。北京最近显示出重新开放的初步迹象,并推出了一些微调措施,但重新开放可能是一个长期的过程,会带来不适。许多封锁或控制措施都是在没有公开公告的情况下实施的。根据我们对众多流动指标的观察,我们认为(西南部的直辖市)重庆目前正在经历中国最严重的地方封锁。”

与此同时,美联储最新会议纪要显示,其内部经济学家预计,明年美国经济衰退的可能性约为50%。会议纪要称,“国内私人领域的实际支出增长乏力,全球前景恶化且金融条件收紧,这些都被认为构成对实际经济活动预测的突出下行风险;此外,通胀持续下降或需要金融条件以高于预期的程度紧缩,这个可能性也被视为一种下行风险”。 此外,经济合作与发展组织(OECD)认为,明年全球经济增长将减速。这均将进一步增加原油价格的压力。

另有报道称,七国集团对俄罗斯海运石油的价格上限可能高于当前交易水平,这进一步打击了油价。据一位欧洲官员周三表示,七国集团正在考虑将俄罗斯海运石油的价格上限定在65-70美元/桶的范围。该价格区间远高于俄罗斯的生产成本,因此该上限可能不会对俄罗斯造成太大伤害。该上限需要得到所有成员国的支持才能通过。这个由G7推动的上限计划有两个目的:保持俄罗斯石油的流动,以避免全球价格飙升,同时限制莫斯科的收入。

美国原油库存降幅超预期,但汽油库存意外大幅增长,这表明假期前需求的减弱,也给油价带来压力。美国能源信息署(EIA)的最新数据显示,截至11月18日当周,美国原油库存减少369.1万桶至4.317亿桶,预期减少105.5万桶,前值540万桶;汽油库存增加305.8万桶,录得2022年7月15日当周以来最大增幅,预期减少55万桶,前值增加220.7万桶;精炼油库存增加112万桶,录得2022年9月9日当周以来最大增幅,预期减少51.3万桶,前值增加112万桶;俄克拉荷马州库欣原油库存减少88.7万桶,前值减少162.4万桶。美国上周战略石油储备(SPR)库存减少160.1万桶至3.905亿桶,降至1984年3月23日当周以来最低,为连续第63周下降。此外,上周美国国内原油产量持平于1210万桶/日。

此外,美国钻井公司连续第四周增加石油和天然气钻井平台,给油价带来一些压力。随着原油价格上涨,美国石油钻机数量激增,这表明了美国石油行业对原油价格大幅波动的反应有多快。随着油价回升,活跃钻机数此前一直保持增长态势。活跃钻机数是衡量未来供应的一个指标。美国油服公司贝克休斯(Baker Hughes)最新数据显示,截至11月24日当周,原油钻井总数增加4座至627座,预期为626座;天然气钻井总数减少2座至155座,预期为156座;原油和天然气钻井平台总数增加2座至782座,预期为782座。

接下来,市场焦点转向将于周四晚间或周五重启的欧盟各国政府就七国集团(G7)计划中的俄罗斯海运石油价格上限谈判。若欧盟如知情人士透露的那样,将俄罗斯原油价格上限设定在每桶65-70美元之间,原油价格料面临进一步下行压力。

美元指数周三小幅低开但回补缺口后自107.223高点再度走低,跌至106.03多日低点,因美国经济数据好坏参半和美联储会议纪要基调鸽派,引发市场认为美联储将放缓紧缩政策的步伐,风险偏好情绪回暖,股票受到青睐,道琼斯指数创下了自2021年4月以来的最高收盘价,美债收益率下降,使美元陷入螺旋式下跌。

数据方面,标普公布的美国全球采购经理人指数(PMI)显示,美国经济放缓速度快于预期,制造业、服务业和综合指数处于收缩区间。除此之外,根据密歇根大学(UOM)的调查,消费者信心保持乐观,为56.9,高于预期,但低于11月初值。通胀预期保持不变。

很明显,美元的基调发生了变化。加拿大丰业银行经济学家报告称,历史表明,美国经济衰退的早期阶段通常与美元疲弱有关。平均来看(回顾1981年、1990年、2001年、2007年和2020年这五次美国经济衰退),美元在美国经济衰退的前三个月下跌略高于2%,从六个月来看,美元的跌幅平均不超过0.5%。这向我们表明,在未来几个月,美元的温和反弹相对于G3货币仍将是一种抛售。我们的长期相关研究表明,美元作为避险货币的角色随着时间的推移而演变,在大金融危机后的环境中,美元与风险偏好的联系加强了。这可能会在一定程度上限制即将到来的经济衰退对汇率的压力。

美国人口普查局周三公布的数据显示,美国10月份耐用品订单环比增长1%,达到2774亿美元,增幅为28亿美元,好于市场预期的增长0.4%,9月份增长了0.3%。不包括运输的核心耐用品订单增长0.5%。不包括国防的耐用品订单增长0.8%。运输设备在过去7个月中有6个月增长,涨幅居前,当月增长2.1%,达到20亿美元,至978亿美元。总体而言,该数据强于预期。这并没有改变美联储的观点,预计他们将决心将政策调整到更严格的区间,以遏制通胀。

美国劳工部公布的数据显示,截至11月19日当周,首次申领失业救济金人数为24万,差于市场预期的22.5万,上周数据为22.3万。而截至11月12日当周续请失业金人数为155.1万,比前一周修正后的水平增加4.8万。在科技行业裁员增加的情况下,上周美国初请失业金人数增至三个月高点,但这可能并不表明劳动力市场状况发生了实质性变化,劳动力市场仍然紧张。

11月初,美国制造业出现收缩,标准普尔全球制造业PMI从10月份的50.4降至47.6,低于市场预期的50。标普全球市场情报首席商业经济学家威廉姆森在评论该调查时说:“整体数据下降的原因之一是产出再度下降,新订单的降幅更大。在这种环境下,通胀压力应该会在未来几个月继续降温,可能会明显降温,但与此同时,经济将继续进一步陷入可能的衰退。”

11月初,美国服务业商务活动指数继续加速收缩,标普全球服务业PMI从10月的47.8降至46.1,低于市场预期的47.9。标普全球市场情报首席商业经济学家威廉姆森在评论该调查时说:“与需求疲软一致,11月服务业商务活动指数稳步下降,新订单连续第二个月下降,这是自2020年5月以来的最大降幅。在价格方面,投入成本在第四季度的增长速度有所放缓。成本负担的增加是近两年来最温和的,因为企业注意到一些关键投入的价格下降了。”

密歇根大学公布的调查显示,美国11月消费者信心指数终值小幅升至56.8,好于预期的55和初值54.7;现状指数为58.8,也好于预期和前值的57.8;而预期指数大幅改善至55.6,预期为52.5,前值为52.70。密歇根大学消费者调查主任Joanne Hsu评论称,消费者信心指数较10月份下降5%,抵消了6月份历史低点以来约三分之一的涨幅。除了通胀的持续影响,借贷成本上升、资产价值下降和劳动力市场预期减弱也拖累了消费者信心。通胀预期与10月相比也几乎没有变化。预期年内通胀率中值为4.9%,略低于上月的5.0%。长期通胀预期目前为3.0%,在过去16个月中有15个月保持在2.9—3.1%的狭窄区间(尽管有所上升)。这些预期的不确定性仍然很高,表明这些预期的稳定性不一定会持久。

周三,美国人口普查局和住房与城市发展部联合发布的数据显示,10月份新屋销量增长7.5%,季调后的增长年率为63.2万套,远好于市场预期的下降3.8%和9月份的下降11%。

在11月1-2日的会议上,美联储连续第四次加息75个基点。该次会议的记录显示,大多数决策者认为,随着经济适应更高的信贷成本,而且对行动“过度”的担忧似乎有所增加,他们可以停止前端发力加息,转向幅度更小、更谨慎的加息步伐。比未来加息幅度更重要的是,开始关注利率需要上升到多高才能降低通胀--以及在未来几个月谨慎地准确估计该水平的必要性。随着货币政策接近充分限制性立场,与会决策者强调,委员会最终将利率目标区间提高到的水平……以及此后政策立场的演变,已成为比加息步伐更重要的考虑因素。政策的最终着陆点将在很大程度上取决于未来几个月的通胀路径,以及最近低于预期的通胀数据是否会成为一个既定下行趋势。美联储经济学家上调了他们对“未来几个季度”通胀的预测,并指出,明年出现衰退的可能性与经济增长乏力的基线预期“几乎一样大”。

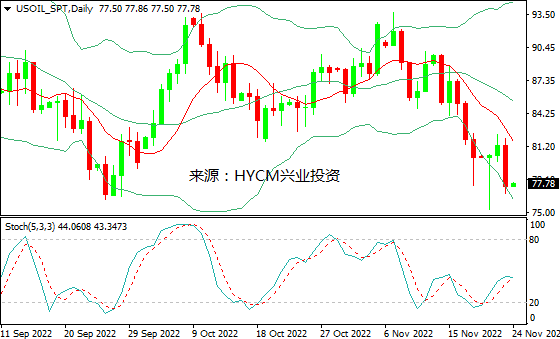

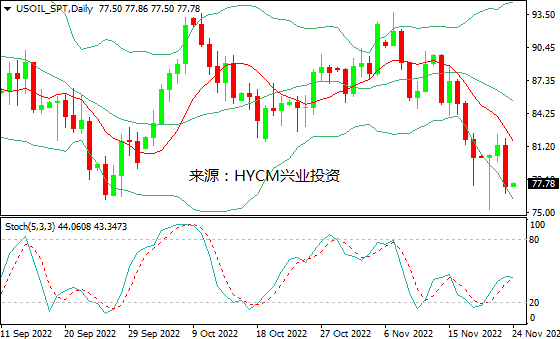

技术分析

美国原油

日图:保利加通道扩散,油价测试下轨;14和20日均线看跌;随机指标走低。

4小时图:保利加通道扩散,油价自下轨回升,14和20均线看跌;随机指标自超卖区回升。

1小时图:保利加通道收敛,油价向中轨回升,14和20小时均线看跌;随机指标走高。

综述:预计日内油价将在76.25-79.80区间内震荡,可尝试高抛低吸。上方阻力关注9月23日低点78.10,突破后将上探9月25日低点78.90,然后是11月22日低点79.80和11月21日高点80.45,以及10月2日低点81.05和11月23日高点81.95;而下方支持留意11月24日低点77.50,跌破后将下探11月23日低点76.80,然后是9月26日低点76.25和1月4日低点75.70,以及11月21日低点75.30和2021年12月31日低点74.95。

布伦特原油

日图:保利加通道扩散,油价测试下轨;14和20日均线看跌;随机指标走低。

4小时图:保利加通道扩散,油价自下轨回升,14和20均线看跌;随机指标自超卖区回升。

1小时图:保利加通道收敛,油价向中轨回升,14和20小时均线看跌;随机指标走高。

综述:预计日内油价将在83.90-87.00区间内震荡,可尝试高抛低吸。上方阻力关注11月18日低点85.60,突破将上探9月29日低点86.00,然后是9月26日高点86.50和11月22日低点87.00,以及11月21日高点87.40和11月23日高点88.45;而下方支持留意11月24日低点84.40,跌破将下探11月23日低点83.90,然后是1月13日低点83.35和9月27日低点82.70,以及11月21日低点82.30和1月10日高点81.95。

周四关注:

美国市场适逢感恩节休市

欧盟就俄罗斯原油价格上限谈判

2022-11-24

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56