AI打压鹰派加息!高盛:欧美3亿裁员潮来袭 股市利润率“不跌反升” 恢复至疫情前水平

FX168财经报社(香港)讯 人工智能(AI)革命在今年初掀起热潮,高盛报告称,今年第一季,美国标普500指数的利润率恢复至新冠疫情前的水平,这将导致美国和欧洲裁员约3亿人,高薪服务工作最有可能被自动化取代。知名华尔街大鳄Steve Cohen表示,随着利润率提高,将减轻美联储通过进一步加息来抑制通胀的压力。

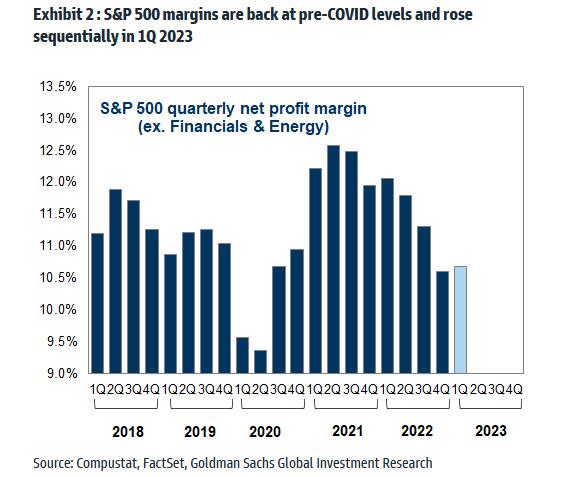

高盛策略师Ben Snider提到,标准普尔500指数利润率在2021年飙升至12%的历史新高后,紧接着暴跌100个基点以上。但在2023年第一季,公司报告的利润率和新冠疫情之前的水平一致,并且高于市场普遍预期和2022年第四季结果。

(来源:Goldman Sachs)

弹性收入、放缓的投入成本通胀和疲软的美元表明,利润率在未来几个季度应该会趋于稳定,高盛的宏观模型表明2023年标准普尔500指数净利润率仅下降36个基点至11.3%。高盛预测,进一步展望未来近期利润率大幅扩张的可能性不大。

高盛报告写道:“工资增长、利率和库存仍处于高位。我们预计2024年标准普尔500指数净利率仅增长11个基点,而自下而上的共识估计为96个基点,利润率的主要近期下行风险是经济陷入衰退。”

“在我们的基本情景展望中,实际收入增长将保持低于趋势水平,工资增长将保持高于近期平均水平。当经济闲置有限且失业率较低时,通常会出现这种情况。在过去的周期中,经济衰退前的类似环境的特点是利润率下降和美国经济中劳动力份额上升。其他持续的利润逆风包括库存水平升高以及利率和有效税率,这些因素可能会在未来几季上升。”

自然,企业盈利能力的主要风险是经济衰退的可能性,在这种情况下,利润率将进一步下降。自1970年以来的八次衰退中,标准普尔500指数成份股净利润率平均下降140个基点,从1981年衰退的-72个基点到1990年的-179个基点。去年,这将增加利润下行风险。

从长远来看,高盛同样持怀疑态度,并表示过去30年的主要利润率顺风不太可能在未来几年提供太大的推动力。自1990年以来,净利润率上升700个基点,占同期标准普尔500指数价格升幅的40%。

高盛展望未来,税率和利率似乎不太可能对未来几年的利润率扩张做出太大贡献。尽管自2021年底以来美国国债收益率大幅上升,但由于长期固定利率债务结构,标准普尔500指数的有效借贷成本仍接近历史低位。由于借贷成本仍处于历史低位,利率必须降至过去十年的水平以下,才能为进一步扩大利润率做出有意义的贡献。

在下降了几十年之后,标准普尔500强公司的有效税率最近攀升。2022年,国会对大公司征收15%的最低税率,并对股票回购征收消费税。此外,一些与资本支出、研发和利息支出的处理有关的税收政策最近发生了变化。美国的法定企业税率现在接近经合组织25%的中值,许多国家的政策制定者最近表示支持制定最低全球税率。

高盛报告总结,到目前为止的情况,在最近几季下滑之后,利润率已经稳定下来,展望未来,它们不太可能强劲反弹。

但是重要的转折点来了:高盛仍提出利好前景,AI革命引发大规模裁员潮

高盛预测,AI革命将导致美国和欧洲裁员约3亿人,其中高薪服务工作最有可能被“自动化”,即被裁员。然而,一个人收到解雇通知书意味着,另一个人将迎来利润。

高盛提到:“AI的进步代表了未来利润率的潜在顺风,我们的经济学家估计,在广泛采用后的10年时间里,生成式AI可能会将美国的生产率增长每年提高约1.5个百分点。根据生产率增长与企业盈利能力之间的历史关系,在其他条件相同的情况下,这一提振可能会使标准普尔500指数成份股公司的净利润率在该十年内提高约4%。”

(来源:Goldman Sachs)

“近几十年来,分配给SG&A费用的收入份额相对稳定,与其他投入成本的大幅下降形成鲜明对比,这凸显了AI对盈利能力的潜在收益。”

该机构指出,除了人工智能对经济活动最终影响的不确定性之外,政府政策对人工智能广泛采用的潜在反应意味着对企业利润的净长期影响难以预测。尽管最近几个季度工资增长强劲且利润率收缩,但美国GDP中的劳动力份额和企业利润份额仍处于近几十年来的极端水平。

知名华尔街大鳄:AI裁员潮有望提振利润率 打压美联储鹰派加息

Steve Cohen表示,他担心将被AI取代的工作类型,更广泛地说,他预计利润率会提高,这将减轻美联储通过进一步加息来抑制通胀的压力。他说,这反过来会提振市场。

他加入了其他对人工智能表示热情的现任和前任对冲基金经理行列,Duquesne Family Office创始人Stan Druckenmiller和Maverick Capital的Lee Ainslie在第一季,都持有芯片制造商英伟达(NVIDIA)的股票,该公司是AI热潮的受益者。

Druckenmiller上周在2023年Sohn投资会议上表示:“AI非常非常真实,可能会像互联网一样具有影响力。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33