中国央行出手,债市又可以“牛”起来了?

2025-03-20 14:30:24

— 分享 —

摘要:在中国央行加大短期资金支持力度后,中国国债延续反弹势头。

FX168财经报社(亚太)讯 在中国央行加大短期资金支持力度后,中国国债延续反弹势头。

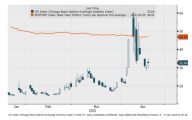

周四(3月20日)基准10年期国债收益率下降3个基点至1.84%,连续第三天下跌。30年期国债期货上涨最多达1%,创去年12月底以来最大涨幅。

此次涨势发生在中国人民银行过去四天通过短期政策贷款净投放合计9,732亿元人民币(约合1,346亿美元)之后,结束了连续两周的资金回笼,并标志着自1月底以来最长的资金净投放周期。

此次资金投放表明,官方对近期债券市场暴跌带来的风险日益关注。近期市场动荡是由中国央行捍卫人民币的努力和中国股市上涨共同造成的。鉴于美元近期在全球市场上的回落,北京方面可以重新聚焦于降低借贷成本,以实现雄心勃勃的年度经济增长目标,并帮助市场吸收政府债券发行量的激增。

“央行持续注入流动性将防止债券抛售恶化,并有助于恢复市场对债券的信心,”华西证券分析师Liu Yu在报告中写道。“在政策支持信号的推动下,债券市场有可能重新进入温和的牛市阶段。”

今年早些时候,中国货币市场曾面临较大压力,因央行允许市场资金短缺,使得关键短期融资成本飙升至去年6月以来的最高水平。此外,自去年9月以来,中国央行一直未下调利率或银行存款准备金率。

与此同时,中国政府债券年度发行规模预计将增加至11.86万亿元人民币,此前官方已将一般预算赤字目标提高至GDP的约4%,这是三十多年来的最高水平。

渣打银行香港分行中国宏观策略主管Becky Liu表示,鉴于人民币贬值压力近期有所缓解,央行可能会对人民币走势更加放心,因此未来可能无需继续收紧流动性。

1. 欢迎转载,转载时请标明来源为FX168财经。商业性转载需事先获得授权,请发邮件至:media@fx168group.com。

2. 所有内容仅供参考,不代表FX168财经立场。我们提供的交易数据及资讯等不构成投资建议和依据,据此操作风险自负。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56