中国央行不愿降息!日元还在跌,本周鲍威尔携手PCE登场

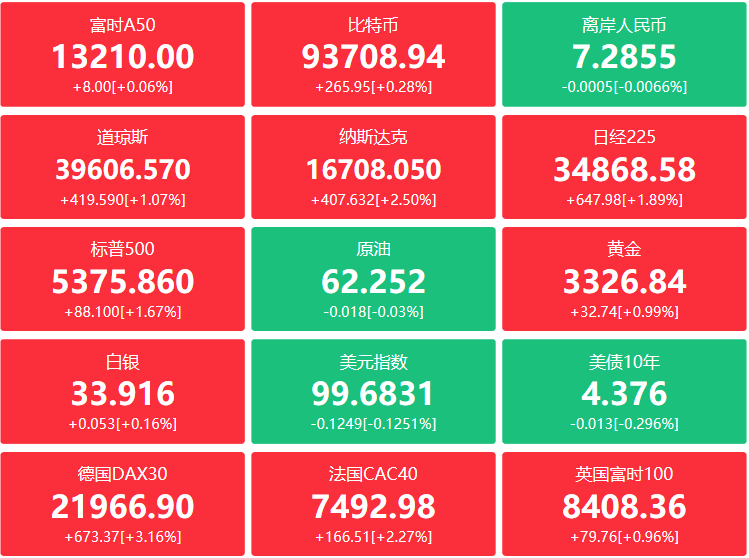

FX168财经报社(亚太)讯 美联储大胆降息以及有意继续放松货币政策的信号所带来的刺激似乎仍在影响全球金融市场,亚洲风险资产周一(9月23日)开局平静且积极。

中国央行不愿降息

中国央行下调14天回购利率10个基点,不过几天前未能如预期下调长期利率令人失望。分析师警告称,此举只是追赶已实施的7天回购利率下调,但市场对此仍表示欢迎,股市上涨0.6%。

中国央行上周维持利率不变,这令人意外。在国内,中国疲弱的经济和通胀态势似乎迫切需要降息,而在国际上,美联储大幅降息50个基点给了中国央行采取行动的借口。

但事实并非如此,尽管越来越多的证据表明,它或许应该这样做。反映投资者对中国悲观看法的最新数据是上周五公布的外国直接投资——今年前8个月,外国直接投资同比下降31.5%,为2009年1月以来的最大降幅。

由于央行不愿降息,以及人们越来越预期当局将很快推出刺激措施,以提振经济增长、资产价格和信心,人民币汇率创下16个月来的最高水平。

日元还在跌

日本市场因假期休市,但日经期货交易价格比现货收盘价高出740点。华尔街和欧洲期货均上涨了0.2%至0.6%之间。

在周五日本央行行长发表鸽派言论后,美元和欧元继续对日元升值。正如市场普遍预期的那样,上周五日本央行决定不加息,但它暗示不急于再次加息。这推动日元跌至9月4日以来的最低收盘水平,进而提振日本股市。

标普500指数在9月迄今上涨1%,历史上9月通常是股票表现最弱的月份,今年迄今上涨19%,创下历史新高。

上周五,美国交易所成交的股票数量超过200亿股,这是自2021年1月以来最繁忙的一天。美国银行的分析师指出,如果美联储开始降息后的12个月内没有出现衰退,标普500指数平均会上涨21%。

市场仍然受益于美联储半个百分点降息的余波,期货显示11月再次大幅降息的概率为50%。

美联储携手PCE来袭

本周至少有九位美联储政策制定者发表讲话,包括主席杰罗姆·鲍威尔、两位理事和纽约联储主席约翰·威廉姆斯的准备讲话。

本周的关键因素将取决于美联储偏爱的通胀指标——核心个人消费支出(PCE)——在周五的表现。分析师预计PCE环比将增长0.2%,年化增速为2.7%,而总体指数预计将放缓至仅2.3%。

本周关键数据还包括全球制造业调查、美国消费者信心和耐用品数据。

其他央行方面,瑞士国家银行将于周四开会,市场普遍预计将降息25个基点至1.0%,并有41%的可能性降息50个基点。

瑞典央行将于周三开会,也预计将降息25个基点,但也有可能会更大幅度降息。

澳洲联储(RBA)则是少数未降息的央行之一,该行将于周二开会,几乎可以肯定会维持利率4.35%不变,因为通胀仍然顽固。

投资者还在密切关注美国政府停摆的谈判,目前距离9月30日当前1.2万亿美元的资金耗尽仅剩几天。美国众议院议长迈克·约翰逊周日提议一项为期三个月的临时拨款法案,但现在需要进行投票。

周一可能影响市场的关键发展:

欧洲和美国9月PMI初值,芝加哥联储活动指数

欧洲央行董事会成员Piero Cipollone和Frank Elderson的讲话

亚特兰大联储主席拉斐尔·博斯蒂克、芝加哥联储主席奥斯坦·古尔斯比和明尼阿波利斯联储主席尼尔·卡什卡利的讲话

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56