中国经济打乱大宗商品市场!资深分析师“铜超级牛市”、高盛长期看涨立场转向……

FX168财经报社(亚太)讯 知名金融博客ZeroHedge报道,由于中国经济困境导致铜价跌至9500美元,资深大宗商品分析师杰夫·柯里(Jeff Currie)的“铜超级牛市”论点前景黯淡,他在 5月中旬称这是“他30年职业生涯中见过的最引人注目的交易”。高盛透露,已退出基本金属的长期看涨立场。

柯里曾在高盛领导大宗商品研究近30年,现在担任凯雷集团能源路径团队的首席战略官,5月17日,他做客彭博社的Odd Lots节目,讨论为什么铜是他整个职业生涯中见过的最佳交易。

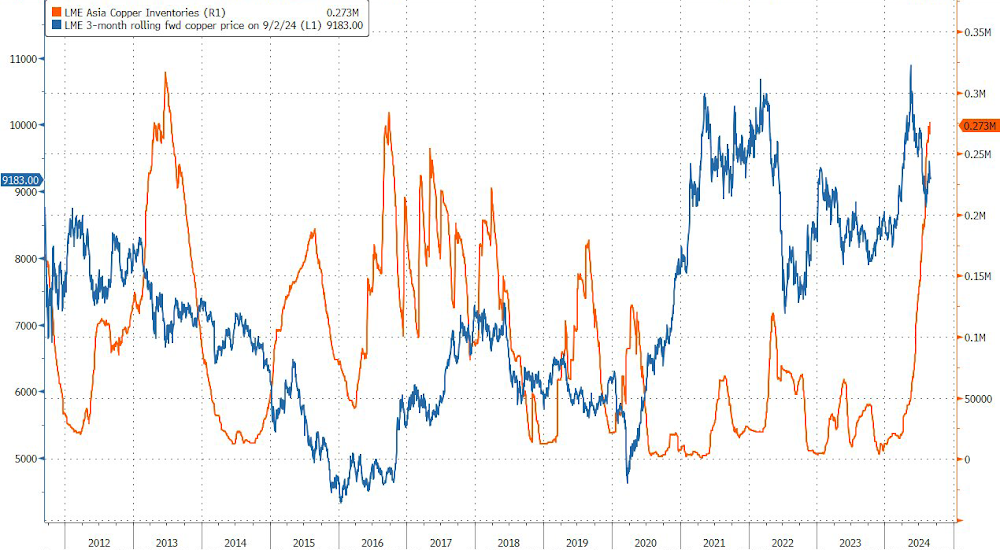

当时,伦敦金属交易所的铜价达到每吨11104.50美元的历史高位,柯里对自己是最大的铜价牛市支持者感到非常高兴。

他说道:“你知道,这是我从事这个行业30多年来见过的最引人注目的交易。看看需求故事,它有绿色资本支出,有人工智能(AI),记住,没有能源需求,AI就无法实现,而电网的限制将是铜。”

“然后是军事需求。由于我们没有投资,因此前所未有的需求增长与前所未有的供应增长疲软形成鲜明对比,这为我认为最看涨的商品做好了准备,事实上,我只是引用我们许多客户和其他市场参与者的话,这是他们见过的最有信心的交易,”他续称。

然而,三个半月过去了,伦敦金属交易所的铜价已跌至每吨9000美元以下。

周二(9月3日),柯里参加彭博电视台的节目,解释了亚洲库存飙升和中国房地产市场低迷是铜价跌落的主要原因。

ZeroHedge对此评论道:“三个半月前,柯里怎么没预见到房地产市场的低迷?哦,我们有什么问题要问他?”

他表示,铜价“基于强劲的结构性供应仍有底部,但基于需求疲软,其上行空间也存在上限”。

他补充道,“我认为,在中国政策开始发挥一定作用之前,铜价底部将为每桶8500美元,顶部将为每桶9500美元。”

在5月份的牛市预测中,柯里看好铜市场。

(来源:ZeroHedge)

与此同时,本周早些时候,高盛向客户透露,它退出了对基本金属的长期看涨立场,并将2025年的价格预测下调了近5000美元。

这一重大转变发生在今年夏天中国经济数据极其疲软、向全球市场出口精炼铜产量增加的背景下。

高盛的Samantha Dart和Daan Struyve告诉客户:“铜价反弹延迟,今年夏天,我们观察到铜的供需价格弹性显著。因此,我们预期的铜库存急剧下降可能会比我们之前预想的要晚得多。”

(来源:ZeroHedge)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47