债务危机警钟敲响!中国逾半数省份债务率超过警戒红线 地方偿债利息首次破1万亿

FX168财经报社(北美)讯 当中国领导人下周在北京召开一年一度的全国人大会议时,他们需要应对的最大经济风险之一是各省不断增加的债务。

根据彭博社基于现有官方数据的计算,大多数地方政府(31个中至少有17个)正面临严重的资金紧张,到2022年,未偿借款将超过收入的120%。这是财政部设定的表明债务风险过高的门槛。

以港口和大规模过度开发闻名的省级城市天津面临的威胁最大,其债务几乎是其收入的三倍。

(图源:NBS、路透社)

金融危机对经济有几个影响。尽管地方政府不太可能违约,但高债务水平可能会迫使一些地方政府缩减支出,并迫使中央政府增加支出。这也可能促使中国人民银行保持低利率,以控制各省的还款负担。

高盛集团经济学家王力升(音译)表示:“债务水平的上升意味着地方政府更高的债务偿还和偿债成本,并在资本回报率下降的情况下限制了他们实施财政刺激的空间。”

王力升说,中国央行今年可能会维持政策利率不变,部分原因是政府债务快速扩张,以及经济前景的不确定性和通胀压力仍然温和等其他原因。

中国人大代表和最高领导人将于本周日召开会议,批准2023年的关键经济目标,包括新的地方债券配额、预算以及货币政策的总体立场。

受新冠疫情、房地产暴跌和创纪录的税收优惠影响,去年政府收入的一项更广泛指标出现了至少自2012年以来的首次收缩,而支出增长了3%。财政赤字飙升至创纪录水平,迫使政府发行了创纪录数量的新债券,以帮助弥补赤字。

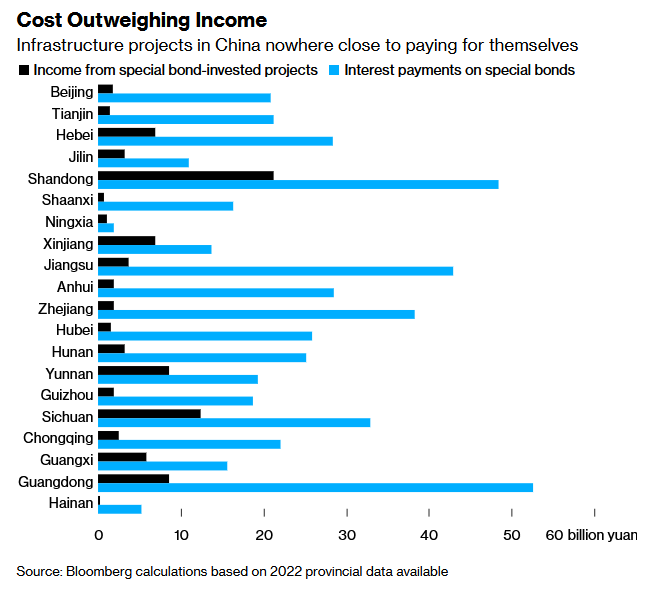

近年来,大多数官方债务都是以特殊债券的形式借入,主要用于支付基础设施投资。在出口和国内消费等其他增长动力减弱时,这一直是政府用来创造就业和提振经济的关键工具。

这些票据应该用项目收益偿还。在现实中,所产生的收入远远不能满足任何省份的债务到期利息支付,地方政府发现越来越难以找到合格的项目来使用这笔钱。

(图源:NBS、路透社)

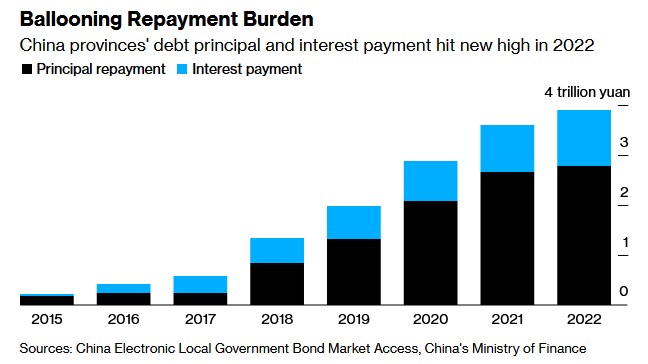

由于到期本金地方可以借新还旧,而利息必须用财政资金偿还,因此地方偿债利息数据更受关注。财政部数据显示,2022年地方政府债券支付利息首次突破1万亿元关口,达到11211亿元。

数据还显示,截至去年年底,地方政府债务余额超过35万亿元(约合5万亿美元),同比增长15%。

这一数字还不包括通过地方政府融资平台借入的表外资金,各省利用这些融资平台来满足其支出需求。国盛证券分析师杨业伟表示,这些“隐性”债务可能是地方官方债务的两倍多。

随着债务的增加,地方政府的还款负担也在增加。去年,仅官方债务就偿还了3.9万亿元的债券本金和利息,而非官方借款的本金和利息要高得多。

(图源:中国地方政府债券电子市场准入、中国财政部)

刺激的约束

中国最高领导人一再强调财政可持续性和控制地方债务风险的重要性。这意味着,尽管今年需要财政刺激来帮助经济复苏,但支持力度可能不如以前。

“当一个地方政府接近债务门槛时,中央政府的审查可能会逐渐收紧,”标普全球评级(S&P Global Ratings)高级董事Susan Chu表示。“地方政府对关联国有企业的财政支持将变得越来越有选择性。”

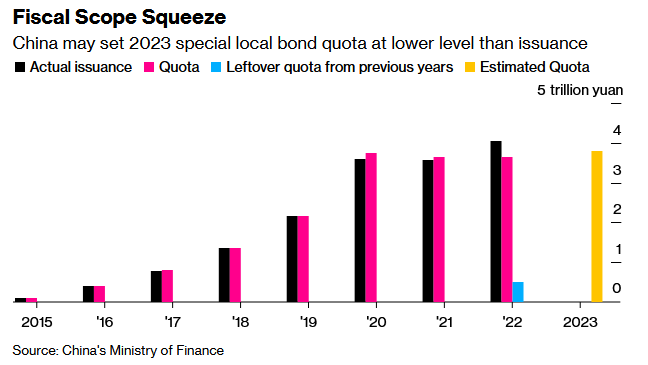

据彭博社报道,北京正在考虑今年设定3.8万亿元的特别债券配额,这比2022年的实际发行量要少。Chu表示,负债较多的地区可能获得较小的份额。

(图源:中国财政部)

税收优惠也可能会缩减,财政部长本月早些时候警告称,尽管与去年相比基数较低,但财政收入增长“不会太高”。

政策选择

填补资金缺口的一个选择是,中央政府增加借款,并增加对地方的转移支付,从而减少地方政府承担额外债务的需求。经济学家多年来一直敦促中国采取这种做法,因为中央政府可以以比地方政府更低的成本借款,而且其资产负债表也健康得多。

政府还可能呼吁中国国家开发银行等国有政策性银行加大投入,类似于这些银行去年在一个项目下投资人民币7400亿元的规模。

中国社会科学院研究员张斌(音译)在一份报告中写道,降息还可以降低地方政府的融资成本,提高它们的消费能力。他写道,假设整个政府部门的负债为82万亿元,政策利率每下调1个百分点,就可以减少1600亿元的利息支付。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56