通胀回落、风险优化,铜价可以继续维持反弹思路吗?

摘要:

目前美国通胀回落、国内放开信号清晰,加之精炼铜显性库存处于极低水平,目前铜价整体易涨难跌。但是也需要考虑,如果20条被各地落实执行,后续在冬季可能会带来新增病例的激增,这对于防疫的放开和经济的恢复都会带来一定冲击,因此放开的过程中必定伴随着尝试与调整,对于铜价也将呈现更加复杂的波动。

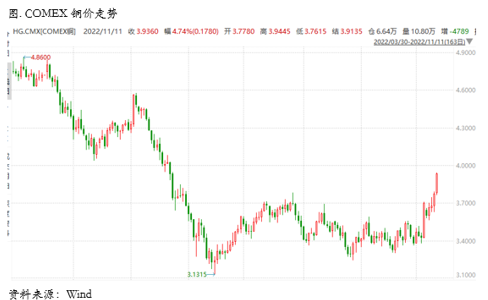

一、上周COMEX铜市场回顾

上周COMEX铜价大幅反弹,多方面利好推升铜价。其中海外方面当属美国10月CPI超预期回落。本次CPI回落不仅名义数值显著下行,核心CPI也重回下降格局。此前我们反复指出,目前核心CPI对于联储而言更为重要,这直接关系到实际政策利率是否转正,也关系到后续加息终点是否需要进一步提升,因此核心CPI的回落更加确定了联储放缓加息的预期。除此之外,根据CPI主要分项的前瞻指标来看,后续CPI回落的趋势可能将更加明确,除了二手车、房租、医疗等基本都将回落之外,劳动力市场可能也开始逐渐松弛,这意味着抗击通胀正在起到明显效果,如果联储放缓加息,美国经济仍然有可能避免硬着陆。

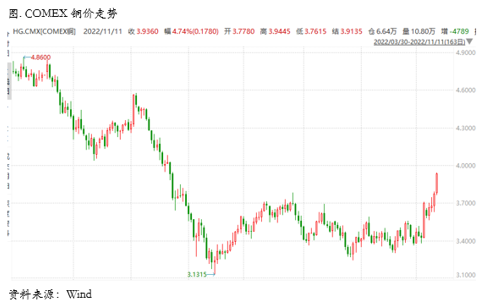

COMEX铜价格曲线较此前向上位移,价格曲线近端发生较大变化,从此前的back结构转变为contango结构。但是这种结构的转变并非说明北美地区库存出现明显恶化,事实上反而维持低位,结构的变化更多是因为绝对价格的大幅回升所致。如果单看美国的宏观以及中观数据,我们会发现情况并不乐观,很多跟铜需求相关的领域都进入了主动去库存阶段,但是目前这种宏观情况尚未在微观层面得到体现。但是目前随着美元和名义利率的回落,以及绝对价格回升至高位,持货商把隐形库存交仓的成本在降低,这么高的价格也面临着锁定利润的需要,因此需要谨防后续出现一定程度的交仓。

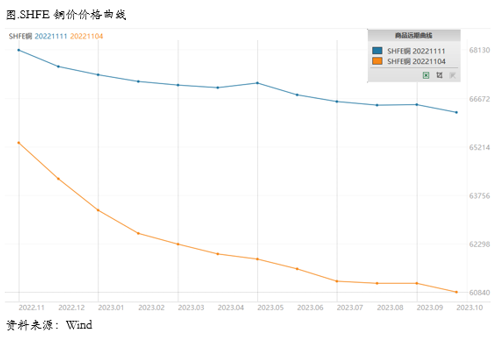

二、上周SHFE铜市场回顾

上周SHFE铜价显著反弹,虽然国内经济数据表现欠佳,出口增速显著回落、10月社融大幅缩水,但是市场更加关注国内放开的具体情况。上周政治局会议通过了关于防疫的20条,对目前的防疫措施进行了大幅度的优化。我们上周一度提到目前对于放开还没有看到明确的时间线和文件,但是随着20条政策的落地,放开有了清晰的前期路径。目前美国通胀回落、国内放开信号清晰,加之精炼铜显性库存处于极低水平,目前铜价整体易涨难跌。但是也需要考虑,如果20条被各地落实执行,后续在冬季可能会带来新增病例的激增,这对于防疫的放开和经济的恢复都会带来一定冲击,因此放开的过程中必定伴随着尝试与调整,对于铜价也将呈现更加复杂的波动。

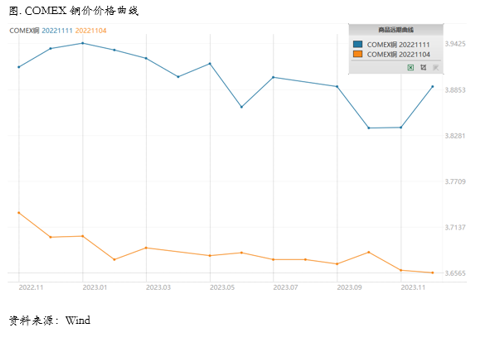

SHFE铜价格曲线较此前整体位移向上,但是曲线的back结构出现了明显的收敛,现货也直接转为对期货贴水,这主要还是因为绝对价格出现了明显的上涨。此前的back结构更多是对应了强现实与弱预期的组合,但是经过了上周的变化之后,后续可能转向相对弱现实与相对强预期的组合。弱现实来自于一方面国内冶炼厂供应的环比恢复、进口的增加,另一方面来自于冬季疫情高发期,静态管理的区域增多,需求也会受到扰动,库存可能会有所累积;强预期来自20条宣布之后,市场对明年全面放开、经济复苏、需求改善的预期在逐渐增强,那么在这种组合之下,back结构将逐渐收敛。

三、国内外市场跨市套利策略

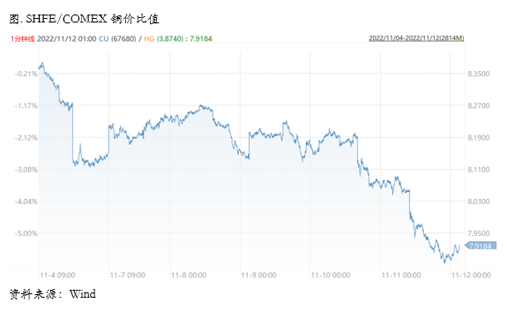

上周SHFE/COMEX比价进一步回落,主要在于绝对价格的大幅反弹之中,外盘的反弹幅度大于内盘。但是我们还是认为比价还是要以反套思路为主,在最近也持续验证。目前消费改善的情况来看,可能到11月份仍将保持年内较为可观的消费,因此库存水平都将维持低位徘徊,国内精炼铜缺口相对明显,需要进口铜作为一定的补充,因此接下来总体仍然是维持反弹思路。

情报来源:CME

$NQ100指数主连 2212(NQmain)$ $SP500指数主连 2212(ESmain)$ $道琼斯指数主连 2212(YMmain)$ $黄金主连 2212(GCmain)$ $WTI原油主连 2212(CLmain)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56