Meta:市场过早做空扎克伯格了

扎克伯格最近很难受,因为Meta的关系,最近的身价掉的很夸张。但是呢,不可否认,Meta其实是一家好公司。我们从Seeking Alpha上也找到了一篇相关文章,给大家作为参考。

正文:

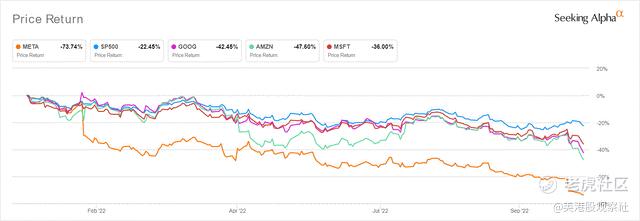

Meta Platforms在22年财报后继续暴跌,年初至今已经下跌了73.74%,而标准普尔500指数下跌22.48%。尽管苹果、亚马逊、微软等公司的股价也遭遇了相对温和的折扣,但最痛苦的时刻还没有到来。

图:大型科技公司年初至今股价,来源:Seeking Alpha

尽管如此,我们依然认为 Meta 的长期发展轨迹依旧强劲,我们将在下面进一步讨论。

1. 变现能力正在突飞猛进地提高

Meta在Instagram Reels上的货币化持续提高,到目前为止年营收已超过10亿美元。它的Facebook平台也表现出色,综合运营成本达到30亿美元。该公司的reel消费也在增长,与6个月前相比增长了50%,每天在Facebook和Instagram reels 上播放的短视频达到140亿次。

此外,Meta还与Salesforce合作,将WhatsApp/ Messenger/ Instagram Direct作为在线企业的付费广告。仅WhatsApp一家公司的营业收入就同比增长了80%,达到15亿美元,而三大即时通讯平台的年营收总计增长了90亿美元。此外,我们预计WhatsApp上的JioMart模式也将迅速在全球复制,在未来几年内,WhatsApp等应用将有巨大的潜力建立全方位的通讯支付生态系统。

此外,Apps系列的用户粘性依然强劲,每月有37亿用户。仅WhatsApp就拥有2亿的日活跃用户,Facebook的日活跃用户接近2亿,Instagram的月活跃用户超过2亿。我们不需要一个水晶球就能推测出Meta的盈利将会非常成功。

2. 投资平衡且前景广阔

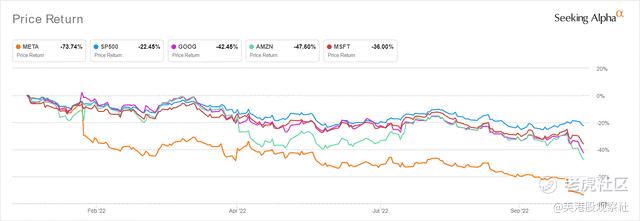

图片:研发支出占收入之比

在LTM期间,Meta将27.4%的营收用于研发,这表明公司越来越重视为应用家族、现实实验室等部门招聘人员。显然,该公司正在积极开发其人工智能能力、广告、即时通讯能力等。由于苹果隐私政策的改变带来了100亿美元的灾难性损失,在研发方面的积极投入显然是最重要的。此外,根据该公司在22财报3季度中,有82%的支出都集中在应用系列的开发和运营上。从上表中可以明显看出,与推特和Snap等其他社交媒体公司相比,Meta在研发方面的投入并没有超支。

虽然Meta也表明了,在2023财年,现实实验室的费用的大量增长,但这将是值得花的钱,因为它确保了Meta在激烈竞争的市场中的领导地位。毕竟就连英伟达也在“元宇宙”上投入了大量资金,迄今为止,该公司将21.22%的营收投入到研发工作中。我们继续相信扎克伯格的激情和元宇宙愿景,特别是在见证了该公司最近在Connect 2022上展示的极具前景的逼真头像和面部跟踪后。

元宇宙的应用范围远不止在线游戏和世界建设。随着越来越多的大型科技公司在疫情后接受远程工作,我们预计这些能力将作为虚拟AI培训、全息视频通话、设计工作之类的B2B应用而增长。鉴于Meta与微软、Adobe、欧特克、Zoom、埃森哲等公司的合作关系不断扩大,它将比预期更快地实现这一目标。所以,不要像市场先生那样目光短浅。

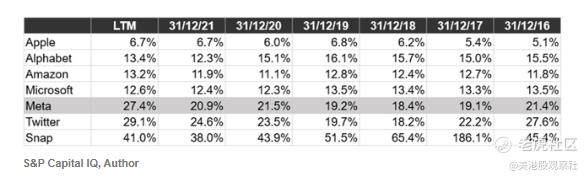

图:资本支出占比运营现金的比重

此外,与AMZN等其他同行相比,Meta在数据中心和现实实验室方面的资本支出仍相对温和,但与GOOG和微软相比自然有所上升。

与此同时,我们完全不担心这一水平的投资,因为该公司继续报告长期资本流产生了264亿美元的强劲流动资金,而AMZN的流动资金流为263.2亿美元,GOOG的流动资金流为625.4亿美元,微软的流动资金流为633.3亿美元。即使有如此惊人的数据,后两者也未能逃脱持续的屠杀,今年迄今股价分别下跌42.45%和36%。悲剧,因为我们预计Meta在经济衰退期间的雄心勃勃的扩张会带来巨大的回报,一旦宏观经济复苏和市场情绪改善。

3. 自由现金流盈利能力将提高

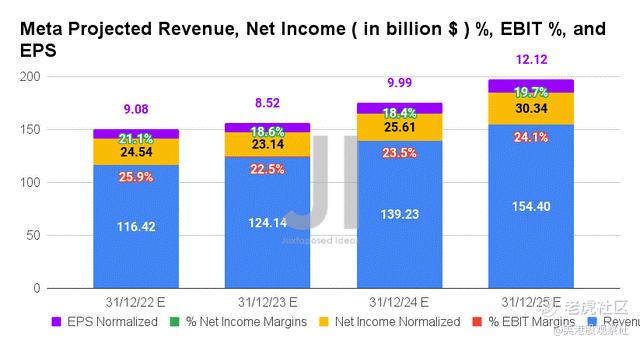

Meta预计在2019财年至2025财年期间,年度营收和年度净利润的年均复合增长率分别为13.9%和3.6%。而从其股价的暴跌可以看出,该公司的远期执行力目前也被大幅下调了22.35%。我认为一些折扣是合理的,因为它的EBIT/净利润率预计将进一步恶化,从 2019 财年的 41%/34.8%、2021 财年的 39.6%/33.4% 以及 2025 财年的 24.1%/19.7%。

因此,Meta 2025财年的每股收益为12.12美元,复合增长率为-10.1%,而2019财年的每股收益为8.56美元,疫情前的复合增长率为26.5%,2021财年的每股收益为13.77美元,疫情期间的复合增长率为26.8%,这自然解释了其减速的原因。

另一方面,Meta预计2024财年一旦费用正常化和广告收入全面回升,自由现金流将大幅增长87.08%。投资者还应注意到其自由现金流的持续改善,从2019财年的30%,2021财年的33.2%,最终到2025财年的39.7%。因此,从2024财年开始减少公司的债务依赖需求。

提醒一下,在最近的22年第四季度财报电话会议上,苹果公布了令人瞠目结舌的989.5亿美元长期债务和29.3亿美元年度利息支出。自2019年第三季度以来,这些数字分别增长了7.78%和6.15%,而其净债务继续增长62.57%至-366.2亿美元,同时现金/短期投资进一步下降-51.96%。由此可见,过去三年里,苹果公司越来越依赖债务,流动性不断下降。

所以说真的,为什么有人要抨击Meta在22年第三季度报告的微不足道的100亿美元债务呢?特别是考虑到,Meta在19财年~25财年之间的自由现金流年复合增长率为19.3%。

$Meta Platforms(META)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56