一文读懂美联储加息政策

一、虚拟货币市场与美联储加息的关系

美联储加息政策的颁布在一定的程度上对虚拟货币市场业存在部分影响,而当中的关联性可以从两个方面进行分析判断:1:技术面(K线与技术指标)2:基本面(经济分析)

(一)技术面

所使用的技术指标为Correlation coefficient(相关系数)指标,此指标根据两个市场的K线数据进行量化并且计算出两个商品之间的相关性,范围在1到-1之间,相关性越趋近于1则越能呈现正相关性,反之呈现负相关。上图将美元指数市场(DXY)(总所周知,美联储政策的颁布直接影响的便是美元价值)与比特币市场(BTC)进行了相关系数指标关联,根据上图可以看出比特币市场与美元指数市场目前的负相关性达到了-0.9,并且长期以来大部分时间(在没有其他消息层面信息时)都呈现的高负相关性,因此,当基本面信息影响到美元指数市场时,比特币市场也会相应的受到其影响。

(一)基本面

比特币与美元在技术面上呈现了负相关性,其原因为,比特币被称为数字黄金,并且其与黄金一样具有替代与避险属性,目前也属于全球范围的数字硬通货币,因此美元作为全球硬通货币与数字硬通货币之间形成了替代关联,当美元上涨时,比特币则会下跌,如美元下跌则比特币与黄金便成为了较好的替代与避险商品,更多人会选择购入比特币与黄金从而避免资产的缩水,黄金与BTC市场供需关系便会出现变更,其价值便会上升。

二、近两次加息分析

(一)9月加息对市场的影响

根据往期数据来判断美联储加息对比特币市场带来的影响

上图为9月BTC市场的K线走势图(小时图),根据图片不难看出,在两个红圈位置出现大幅的下跌。第一个红圈位置时间为9月13日晚上8点,出现此次大幅下跌的原因为美国CPI数据的发布,其发布值与预测值相差较大(前值8.5预测值8.1,发布值8.3),导致了强烈的市场波动。第二个红圈位置时间为9月22日凌晨2点整,也就是美联储加息决议会议,加息消息的确定,虽然在此之前市场已经消化了很大一部分的情绪,但是在消息出来的瞬间也会对市场形成一定的冲击,并且鲍威尔的发言也使得比特币的价格受其影响出现价格的波动。

上图为BTC市场K线走势图(天图)可以看出,自美联储决定猛烈加息以来(5月开始)比特币长期市场一直处于一个空方为主的趋势(K线走势均在89与144均线之下)。根据往期的数据可以看出美联储加息政策对比特币长期市场走势有着巨大的影响。

(二)11月加息决策公布

11月3日加息决策与发言对市场也造成了一系列的影响,

基本面分析:盘面

此次加息会议对盘面的影响是比较大的,通过观察15分钟K线图,可以看出总共出现了两次大的波动分别在2:00到2:15分与2:30到3:00。这两次的大型波动分别应对了美联储加息决策会与鲍威尔就货币政策发布的新闻会。

2:00--2:15市场解析

首先分析一下第一个大型的波动,当时,加息75基点的可能性在百分之90以上,市场对其情绪已经有了充分的消化,因此当决定加息政策为75基点时,市场不会有太大的波动(如有波动也应是利空BTC),但是2:00整依旧出现了一个较大的涨幅,其原因为FOMC在会议决策中声明表示“在决定未来目标区间的加息步伐时,委员会将会考虑货币政策的累积收紧程度、货币政策对经济活动和通胀的影响滞后程度,以及经济和金融发展。”根据此消息可以判断出在未来美联储的加息政策可能有所放缓(放缓的消息在比特币市场中利多),因此当偏鸽派的声明使得比特币市场在当时出现了一波上涨。

2:30--3:00市场解析

第二波大波动出现的时间在2:30--3:00之间,也就是鲍威尔发言的时间段内出现了较为强烈的下跌,其主要原因为鲍威尔在对货币政策的发言略偏鹰派,并且对未来的货币政策呈现了一个比较强硬的态度使得比特币市场出现了急剧的下跌。鲍威尔在发言中提到“终端的利率水平会高于预期,并且提到了通货膨胀下降不是美联储放缓脚步的原因,而且强调了目前的加息并没有过度,也暂时不考虑停止加息,可能最快在12月放缓加息步伐。”

小结

从基本面的信息来进行判断对于昨日的美联储决议会议与鲍威尔的发言,基本可以确定,比特币在长期市场的趋势依旧会以空方为主,具体的趋势转向还得聚焦后续的政策改变,但是根据目前的消息与经济数据来看,停止加息遥遥无期,最多只会是减缓加息力度,利好BTC在短中期的趋势。

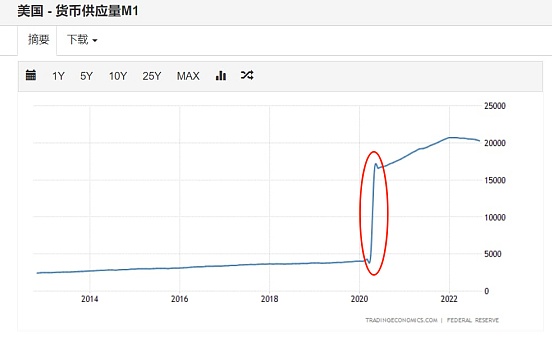

三、美联储加息政策的颁布起因

美联储加息起因为美联储之前大放水导致的通货膨胀率逐渐走高。美联储为什么放水呢?在新冠爆发后,海外疫情日趋严重,处于对经济衰退及金融危机的担忧,全球避险情绪快速升温。美联储相继通过回购、降息、恢复商业票据融资、提高货币互换频率及无限量QE等货币政策缓解流动性危机,更是创出了连续50周放水了超5.9万亿美元的壮举。

而宽松政策也会带来一定的负反馈。一是会逐渐动摇美元的信用;二是美国国内各类资产价格的泡沫会被吹大,造成物价攀升也就是我们熟知的通货膨胀。自2021年3月开始,受多重因素影响,美国通货膨胀率呈现出加快上涨态势且仍呈上升态势,美联储被迫宣布缩减购债规模并进行加息。

四、美联储加息所带来的影响

美联储的急剧加息是一把双刃剑,一方面能够直接的控制通货膨胀,另一方面若未能控制好加息力度与频率则会导致经济的衰退。这也是为什么在10月22日,FOMC流出消息称会在未来12月减缓加息脚步。

(一)控制通货膨胀

美联储通过加息来抑制通货膨胀的原理如下,加息政策的颁布使得美元在货币市场中的资金量将会回流,具体原因为美联储增加联邦基金利率,其最终会导致存贷款利率的上涨,存贷款利息则是基于联邦基金利率的基础上进行调整的,存款利率的上涨有利于美元回收(国民更愿意将钱存在银行,不愿意进行贷款,从而实现资金回收),因此美国市场中的资金量得到控制,而通过经济学的供需关系理论可以得知,当一物品在市场中的存量减少时则其本身价值会有相应的增加,美元流通量的回流则会导致美元价值的增加,从而抑制通货膨胀。

(二)经济衰退

1、由于货币的加速作用,透支了未来的发展空间,而且在此段时间类单位货币带来的经济增长非常低下,所以一旦美元回流,货币流动性不足以支撑当下经济规模,再者社会对经济的需求也不需要当下这么大的规模,在经济需求和货币供应的双重打击下,全球绝大部分国家经济衰退。

2、美联储的加息使得利率飙升,投资者不愿承担过大的贷款成本从而导致美国GDP计算中的Investment(投资)减少,对GDP呈现负面的影响,美国政府、美国企业和个人,还债压力也相依增加。

理论上来讲美元价值的提升使得美元在国际上更加具有购买能力,也就使得美国的进口会大大增加,贸易的逆差也会增加。

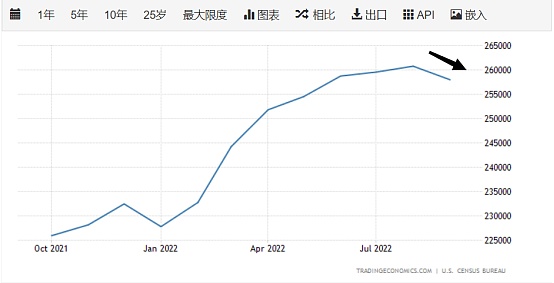

上图为美国出口贸易图(由于高通胀和强势美元导致外部需求减弱,2022 年 9 月美国的出口较上月创下的历史新高 2608 亿美元减少 28 亿美元至 2580 亿美元。)

1、美国企业和富人的资产大都在股市中,美联储的加息导致了美股大幅下跌,企业和富人的财富大幅缩水,导致了企业和富人为了节省成本,会减少扩张性投资,会对美国的中产和穷人进行降薪裁员,直接导致美国失业率上升。

五、经济数据分析

通过经济指标的数据来对美国的通货膨胀和经济形势进行分析判断,从数据层面对本文的推论形成论据。对于通货膨胀的判断主要是根据CPI与核心PCE物价指数进行分析。通过GDP、失业率、非农就业人口来对美国的经济形式进行判断。

(一)CPI

CPI作为预测美国通货膨胀的第一指标其数值的重要性可想而知,CPI更多作为判断通货膨胀是否依旧的前置指标。CPI具体的计算公式为CPI=(一组固定商品按当期价格计算的价值/一组固定商品按基期价格计算的价值)*100。根据公式可以看出,CPI率的正数意味着通货膨胀,而导致通货膨胀的主要原因为货币流通量的增加,当一个国家的货币流通量增大时物价会呈现一个上涨的趋势。货币流通量的增加也直接影响到了该货币的价值,货币流通量越少该货币价值越高,反之货币价值越低,这也就是我们常说的钱变得不值钱。因此可以通过观察CPI指数的高低来判断该国的货币价值的高低,货币价值的高低可以直接影响到该国的对外贸易、替代货币、关联货币、股市指数等方面。

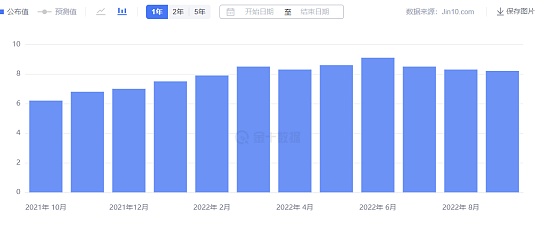

上图为美国CPI年率指标可以看出自2020年6月开始,美国CPI年率一直处于高位久居不下,这意味着美国一直处于高通货膨胀的阶段。

(二)核心PCE物价指数

核心PCE物价指数,PCE个人消费支出物价指数:核心个人消费支出物价指数测量了当消费者购买货物和劳务时,排除了食品和能源后的通货膨胀率。同CPI(消费者物价指数)一样,它反映了物价在生活消费品和服务方面的变化。与一篮子固定商品为基础的消费者物价指数(CPI)不同,个人消费支出(PCE)平减指数是用来寻找所有个人消费品价格的平均涨幅,它可以反映在消费者因为价格变化而购买替代品,现在PCE被认为是衡量美国通货膨胀较为全面和稳定的指标。

根据上图可以看出自2022年3月开始,PCE指数有了一个较小的下降,这次的降低证明了美联储的加息政策起到了一定的作用,但是其作用力度不是特别的大,并且PCE在8月开始上涨,上述信息与数据说明美国依旧处于通货膨胀的阶段,美联储的加息对其有所控制但是其力度依旧不够,这也就奠定了加息政策会继续延续下去。

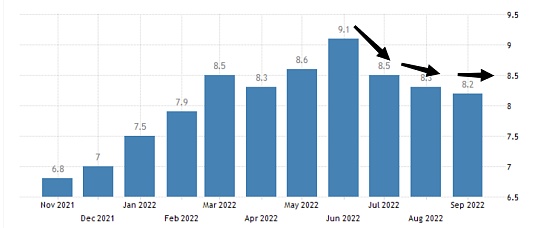

(三)通货膨胀

根据美国经济网站所统计的通货膨胀率可以看出,在2022年的6月,美国通货膨胀率达到了一个可怕的高度,后续的三次75基点强势加息使得通货膨胀率有所下降但是依旧保持了一个较高的数值,并且其下降速度也在逐渐变缓。

(四)GDP

(Gross Domestic Product,国内生产总值)定义:在一定时期间内,一个固定区域的经济活动所产出的最终结果,公式:GDP = C + I + G +( X - M)(国内生产总值 = 私人消费 + 投资 + 政府消费支出 +(出口 - 进口))。

根据上图数据可以看出,在美联储实行加息政策后,美国国内GDP出现了严重的下跌,呈现了负值,代表着经济的严重衰退,但是第三季度的GDP数值呈现了一个大幅度的增长,并且从衰退转变成了增长,其主要原因为三季度的大部分增长主要都源自于出口的飙升。据统计,美国净出口对当季经济增长贡献了2.77个百分点。美国出口暴涨和欧洲大量采购美国能源和其他产品是分不开的。美国经济的增长很大程度上是受当前世界地缘政治,尤其是俄乌之间的冲突所引发的连带效应所致。欧洲国家不得不大量进口来自美国的“高价”商品。因此第三季度GDP有所好转的主要原因来自与进出口顺逆差的改变,并且覆盖了其他的核心计算要点的下降趋势。总体进行判断,GDP的大部分计算项都处于较差水平,目前基本上靠能源出口支撑起了GDP增长。

(五)失业率

失业率是最重要的经济指标之一,深受劳动市场供需以及经济循环之影响,失业率的高低,也反映了经济的运行状况。尽管被视为滞后指标,失业人口是衡量总体经济健康状况的重要信号,因消费者支出与就业市场条件高度关联。失业率上升,预示消费减弱,对经济发展不利;失业率下降,说明经济好转。

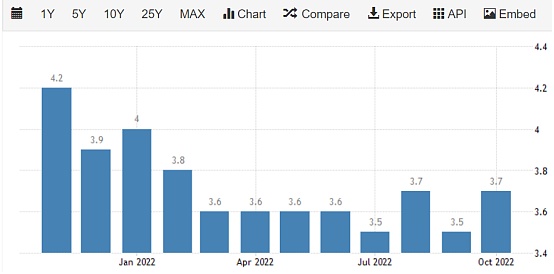

从图中可以看到,整体失业率在2022年上半年呈现了一个下降趋势,后续保持稳定,但是根据近日数据的公布,美国10月失业率为3.7%,较前值上涨0.2个百分点,这也说明了美国目前的经济情况在逐步的走向衰退的阶段。

(六)非农业就业人数

非农就业人数主要是反映制造行业和服务行业的发展及其增长,基于美国总体经济输出农业占据了很小一部分,因此才有了此数据的诞生,此数据能够更加精准的判断美国目前的经济形式,当就业人数减少便代表企业减低生产,经济步入萧条。当社会经济较快时,消费自然随之而增加,消费性以及服务性行业的职位也就增多。当非农业就业数字大幅增加时,表明了一个健康的经济状况。因此,该数据是观察社会经济和金融发展程度和状况的一项重要指标。

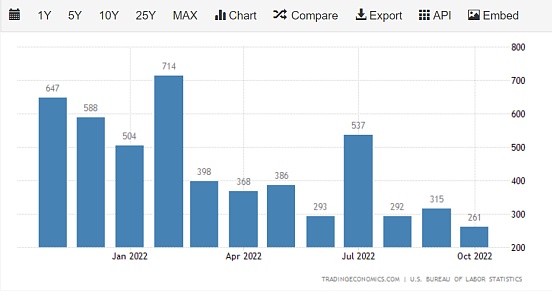

上图为2022年全年的非农业就业人数统计图,可以看出,整体趋势在逐步的下降,最近的一次数据颁布值为26.1万人,相比前值31.5万人下降较多。同样此数据也预示着美国目前经济的萧条。

六、总结

(一)通货膨胀

根据目前所公布的CPI与核心PCE物价指数可以判断出,目前美国的通货膨胀依旧处于一个高位,并且根据PCE目前的趋势判断,加息对通货膨胀的控制力度已经有所下降。9月发布的通货膨胀率为8.2%与美联储提出的目标值依旧相差过大(将通货膨胀控制住2%),通过以上数据基本上可以验证美联储的发言“目前暂时不考虑停止加息。”

(二)经济形势

根据数据可以看出,近日公布的GDP数据所表达的信息为美国目前经济向好,但是根据失业率与非农业就业人口的趋势来判断,美国目前的经济处于衰退的地步。至于为什么会出现类似的背离,上文已做出详细的解释,美国GDP计算的组成成分分为4部分:投资、消费、政府开销、进出口顺逆差,上季度由于俄乌战争的爆发直接导致了欧洲能源的匮乏,美国能源出口量急剧增加,使得贸易顺逆差产生了较大的变化,并且抵消掉了剩下几项所带来的负面经济影响。整体来说如果没有俄乌战争所带来的出口影响,目前美国经济会更加的萧条。GDP数据的偏好也为美联储未来持续加息提供了一定的经济支撑。

(三)虚拟货币市场未来走势分析

根据上述分析推论可以得出,未来美联储减缓加息力度基本可以确定,但是停止加息目前基本上不可能。对于虚拟货币市场而言,加息制度的持续对于美元指数长期市场是处于一个有利的阶段,减缓加息只会使得美元指数在长期的看涨趋势变弱,但是依旧看涨,而对于BTC等替代与避险属性商品而言,大长期大概率依旧看空,加息减缓后看空力度减小。对于短中期而言,加息放缓的消息会使得美元指数市场出现利空的波动,而对于BTC市场则是利多,根据目前大盘形式看来,如下次加息确定放缓,或者经济数据表明通货膨胀目前已经控制或经济形势不容乐观,BTC市场在短中期则可能出现市场的反转(空转多)。

(四)小结

美联储加息政策的改变基本上会从两个方面进行考虑1:通货膨胀率控制力度。2:经济衰退的程度。根据上述文章中的数据可以看出,目前美国的通货膨胀率依旧很高,与理想值相差依旧过大,通过此点可以判断出美联储的加息政策在今年或者明年上半年基本上不会取消,而对于经济的衰退,目前所知的信息体现出,美联储会采取放缓加息力度来控制经济的衰退速度,基于目前GDP数据的偏好,为美联储持续加息政策起到了一个支撑的作用,而失业率的上升与非农业就业人数的下降促进了美联储在12月选择放缓加息的决策。

更多高价值报告上Dis 搜索:预见区块研究院

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61