生猪热点报告:弱消费何时拨云见日?

来源:东证衍生品研究院

报告摘要

走势评级 : 生 猪:震荡

报告日期:2022年11月3日

★弱预期下的深贴水

近日生猪市场多空博弈加剧,受基本面、情绪面双重影响,盘面一度增仓下行,近日逐渐止跌反弹。主力基差延续高位,伴随现价回调而有所收敛,但期价依旧深度贴水于现货。市场对后市出栏放量、体重增量、消费不及预期的担忧渐强。

★一些即将到来的博弈

1)产量:根据产量推导, 我们对价格趋势暂作如下判断:(1)23年春节前后理论猪价达到阶段性高点,考虑到Q1体重一般处于高位,且春节前存在抛售预期、节后需求显著走弱,猪价上涨将面临来自现实的压力。(2)23年H1猪价将趋势性回落,回落速度或低于预期,不至于过分悲观。2)二次育肥及压栏:对比2020年以来价格波动与供需边际变化强弱发现:当宰量环比增幅(降幅)不及(高于)出栏量环比增幅(降幅)时,理论上消费或做库存需求走弱,猪价下降;反之,猪价上涨。6月至今,理论猪价应当下跌,然实际维持强烈涨势,除数据本身偏差以外,二次育肥、压栏挤占部分供给到市场的猪源是核心原因。近期现价回调仅推动部分更早期二次育肥猪源出库,步入11月中下旬关键时期,体重释放的压力将继续限制价格上方空间。3)需求:弱预期下寻找边际增量。(1)购猪成本剧增、肥标价差见顶回落、政策偏空信号不断释放、现货价格冲高乏力,投机性二次育肥、压栏热情回落。(2)近期屠宰端量价齐降、人口流通不畅,消费显然不及预期。面对行业深亏,部分小型屠宰企业关停以减少损失,开工率呈下滑趋势。另外,肥标价差见顶回落。逐渐步入消费旺季,除了宰量检验旺季,肥标价差将反映市场前期压栏猪源是否可顺畅进入市场。

★投资建议

主力合约深度贴水于现货已反应市场较为悲观的预期,在消费端从低位边际向好、供给逐渐释放的11月,现价依然存在企稳可能,合约下方空间有限,主力或呈现止跌反弹走势。在消费拨云见日、现价支点确定之前,盘面偏空情绪仍可能继续发酵,建议前期空单持有者把握止盈离场时间,未入场者不建议在此贴水下继续追空。

★风险提示

合约流动性;双疫情;抛储;投机性二次育肥及压栏。

报告全文

1

弱预期下的深贴水

近日生猪市场多空博弈加剧,受基本面、情绪面双重影响,盘面一度增仓下行,近日逐渐止跌反弹。从基差表现来看,近期主力基差延续高位,伴随现价回调而有所收敛,但期价依旧深度贴水于现货。市场对后市出栏放量、体重增量、消费不及预期的担忧渐强。在数据层面,出栏(产量)、体重趋势增长基本明牌,年内弱消费将成为四季度关注重点,本报告将就这三点作主要分析。

2

一些即将到来的博弈

1)产量

二次育肥、压栏的影响偏短期,对产量释放节奏的干扰相对有限,因此我们对于未来产量的判断依然建立在核心产能之上。在分析统计局、农业部相关产能、产量数据的过程中,市场开始逐渐弱化数据本身的绝对位置,而更关心数据变化的方向(近期有关部门显然已经意识到数据误差的问题,可参见相应声明)。这是因为,在需求同比大幅走弱的前提之下,猪价仍突破20元/公斤往上逼近28元/公斤的高位,这在历史相似产能、成本背景下尚未能达到,那么现公布的产能去化幅度一定偏低。

那么聚焦数据变化的方向再看猪价,我们对价格趋势暂作如下判断:(1)23年春节前后理论猪价达到阶段性高点,考虑到一季度体重一般处于高位,并且春节前存在抛售预期、节后需求显著走弱,猪价的上涨将面临来自现实的压力,向上空间有限。(2)伴随产量释放,23年上半年猪价将趋势性回落,在谨慎且小心的22年月度能繁母猪增幅下,猪价回落速度或低于预期,不至于过分悲观,成本线(17-18元/公斤)给到支撑。

2)二次育肥及压栏

放眼四季度,市场最关心的应当仍是前期二次育肥及压栏所导致的出栏后移、体重压力渐增。回顾4月周期反转以来体重的变化情况,主要呈现以下几种特点:(1)体重基数整体偏高;(2)三季度逆势增重;(3)肥标价差提前转正带动阶段性压栏。

从调研结果来看,9月、10月初市场二次育肥、压栏热情达到年内高潮,养殖户倾向于在11月中下旬至12月陆续出栏前期压栏标猪。出栏与屠宰数据均体现这一点,定点屠宰企业9月屠宰量环比下降2.7%,从样本企业出栏量来看,卓创资讯显示,9月出栏量环比增加2.8%(同期涌益咨询环比增加1.54%),若不考虑投机性需求,理论上9月猪价应当环比走弱。然而事实是,9月份全国生猪出场价格24.12元/公斤,环比上涨 8.1%。

同时,我们对比2020年以来价格波动与供需边际变化强弱发现:大部分时候,当宰量环比增幅(降幅)不及(高于)出栏量环比增幅(降幅)时,理论上消费或做库存需求走弱,猪价下降;反之,消费或做库存需求走强,猪价上涨。表中存在明显矛盾的是21年三季度与22年6月至今。21年三季度淘汰母猪进入市场、冻品出库加速弥补部分缺口,故我们看到实际猪价维持跌势;而今年6月至今,理论上猪价应当下跌,然实际维持强烈涨势,除了数据本身的偏差以外,二次育肥、压栏挤占部分供给到市场的猪源是核心原因。

近期现价的回调仅推动部分更早期二次育肥猪源出库,也就意味着,步入11月中下旬关键时期,体重释放的压力将继续限制价格上方空间。当然,短期价格的回调以及疫情导致的调运问题或将迫使部分养殖户提前出栏计划,近月猪价涨跌波动有加剧可能。

3)需求:弱预期下寻找边际增量

(1)投机性支撑趋弱

购猪成本剧增(国庆节前后接近5元/公斤增量)、肥标价差见顶回落、政策偏空信号不断释放、现货价格冲高乏力,叠加这几点原因,养殖端近期投机性二次育肥、压栏热情回落。十月底散户放量出栏明显,与现价回落形成负反馈,价格一度自28元/公斤上方高点下滑至26元/公斤附近。

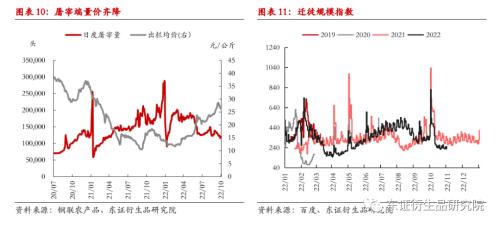

(2)消费整体不及预期,旺季尚未启动

我们观察到近期屠宰端量价齐降、人口流通不畅,消费显然是不及预期的。面对行业深亏,部分小型屠宰企业关停以减少损失,开工率呈下滑趋势。另外,肥标价差见顶回落对消费来说也不是那么好的信号。旺季伊始,肥标价差走强反映市场上投机行为存在较强驱动,逐渐步入消费旺季,伴随供给陆续释放,除了宰量检验旺季之外,肥标价差将反映市场前期压栏猪源是否可顺畅进入市场。但边际上消费依然存在底部反弹动力。

3

投资建议

至此,我们是否应当过度悲观?从产量、体重、消费数据来看,目前均不支持四季度存在继续超预期大涨可能。单从盘面表现来看,主力合约深度贴水于现货已充分反应当下市场较为悲观的预期,在消费端从低位边际向好、供给逐渐释放的11月,现价依然存在企稳可能,合约下方空间有限,至少空头追空动力平平。

当前加大出栏下的价格调整对国庆节期间超涨已进行一定修复,伴随价格后市逐渐企稳,主力或呈现止跌反弹走势。在消费拨云见日、现价支点确定之前,盘面偏空情绪仍可能继续发酵,建议前期空单持有者把握止盈离场时间,未入场者依旧不建议在此贴水下继续追空。

4

风险提示

流动性风险;警惕新冠疫情和非瘟疫情;终端消费需求恢复超预期;投机性二次育肥及压栏;抛储。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管85.00

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61