镍:印尼关税热度再起

来源:紫金天风期货研究所

本周观点

供应来看,短期镍铁现货市场仍偏紧,前期大量进口的镍铁并没有完全投放到市场中,导致原料市场持续紧张。叠加,短期市场对于印尼增收关税的讨论热度再起,据市场消息,预期平均征收4.5%-7%关税。增收关税支撑镍铁价格,周内镍铁成交价格企稳1400元/镍点。另外,警惕部分钢厂可能增收关税前存在囤货行为。电解镍方面,周内,纯镍上海清关量1550吨,短期进口窗口打开利于后续进口流入。

需求方面,不锈钢利润好转,利润驱动钢厂维持高排产,叠加部分钢厂新增投产顺利,预计11月不锈钢排产286.78万吨,预计月环比增1.6%。其中,200系90.2万吨,预计环比增0.9%;300系155.23万吨,预计环比增2.6%。终端需求方面,尚未见明显起色。目前,合金、电镀已成为纯镍主要消费领域,周内,合金端订单需求走弱。

镍价观点:短期来看,进口窗口打开利于后续进口流入,合金需求边际走弱,但不锈钢高排产拉动部分纯镍消费,预计价格宽幅震荡。

不锈钢观点:短期来看,原料价格坚挺支撑不锈钢下方边际,但终端需求疲软,叠加近端高排产提高后续累库预期,预计不锈钢价格震荡运行。

风险提示:1.欧美制裁俄镍金属的可能;2、宏观风险。

镍观点小结

电解镍核心观点:宽幅震荡短期来看,进口窗口打开利于后续进口流入,合金需求边际走弱,但不锈钢高排产拉动部分纯镍消费,预计价格宽幅震荡。

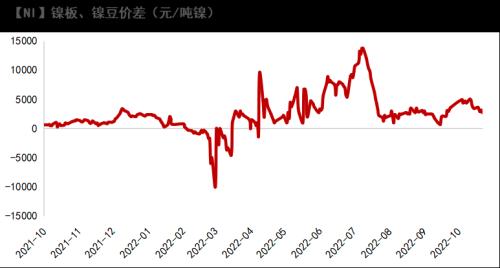

镍铁价格:偏多周内镍铁成交价格企稳1400元/镍点。

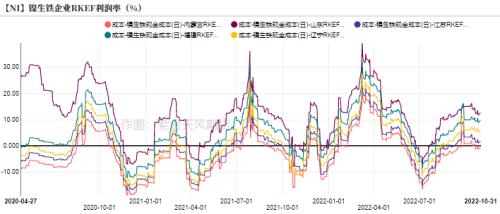

镍铁利润:偏空镍铁利润率约为1.5%至12.5%之间。

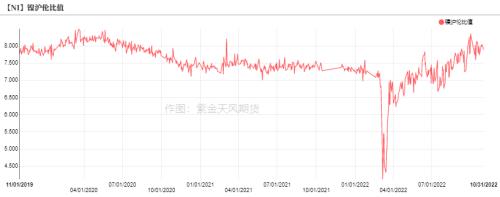

电解镍进口利润:偏空截至10月31日,镍沪伦比值7.87,盘面进口盈利2803元/吨。

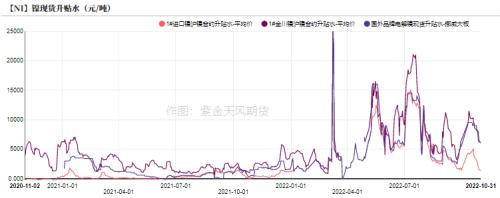

电解镍现货升贴水:偏空金川镍电解镍升水6150元/吨;挪威大板升水8800元/吨;镍豆升水600元/吨。

LME0-3升贴水:偏空LME0-3升水-104美元/吨。

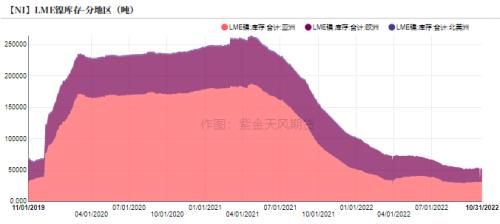

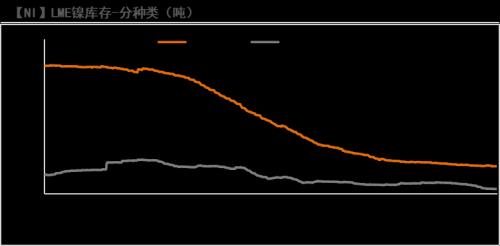

电解镍库存:偏多截至10月31日,LME镍库存52134吨,其中镍豆库存47526吨,镍板库存1998吨。

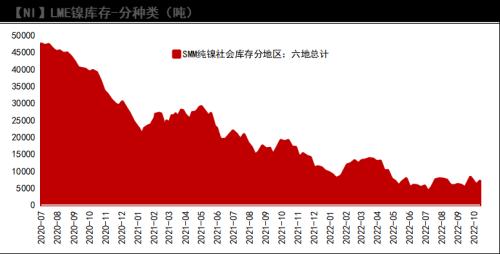

截至10月28日,电解镍国内社会库存为7050吨。

不锈钢观点小结

核心观点:震荡短期来看,原料价格坚挺支撑不锈钢下方边际,但终端需求疲软,叠加近端高排产提高后续累库预期,预计不锈钢价格震荡运行。

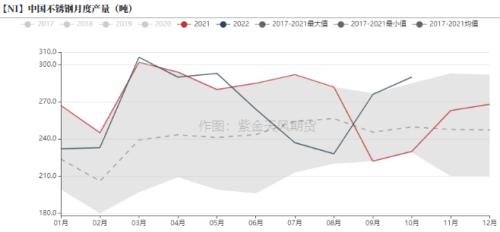

产量:偏空预计11月不锈钢排产286.78万吨,预计月环比增1.6%。其中,200系90.2万吨,预计环比增0.9%;300系155.23万吨,预计环比增2.6%。

冶炼利润:中性根据SMM数据,不锈钢利润率约5-6%。

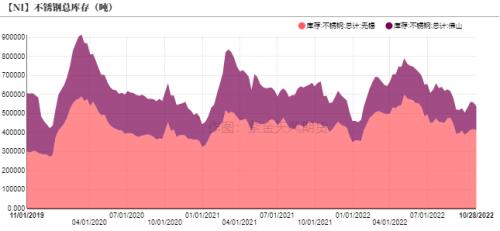

不锈钢社会库存:偏多截至10月28日,不锈钢库存小幅去库至538100吨。

周度价差数据

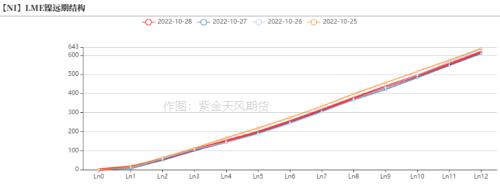

伦镍价差结构

伦镍价格曲线呈contango结构,LME0-3升水-104美元/吨。

数据来源:Wind,紫金天风期货

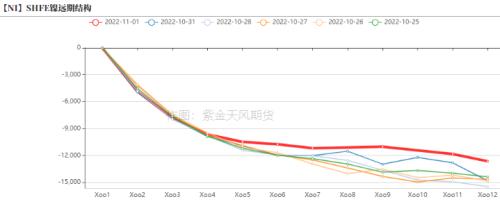

沪镍价差结构

沪镍月差结构呈back结构,近强远弱格局维持。

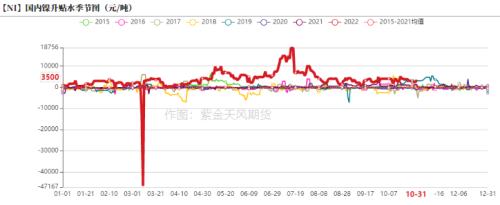

截至10月31日,国内电解镍升水3500元/吨。

数据来源:Wind,紫金天风期货

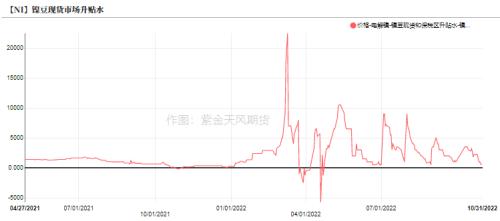

纯镍价差

数据来源:SMM,Wind,紫金天风期货

供给端:周度变化情况

镍矿价格企稳

海运费15-16美元/吨,菲律宾红土镍矿1.5%CIF价格71美元/吨。

数据来源:SMM,紫金天风期货

镍铁现货趋紧

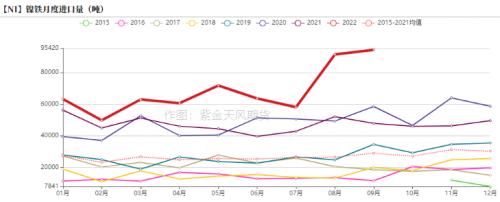

印尼镍铁稳步放量,整体镍铁过剩格局较为明确。9月镍铁进口9.45万吨镍,环比增长3.25%。

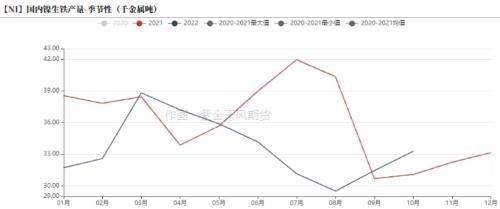

在国内利润向好驱动下,10月国内镍生铁产量约3.145万吨镍,环比增长6.6%。

数据来源:SMM,紫金天风期货

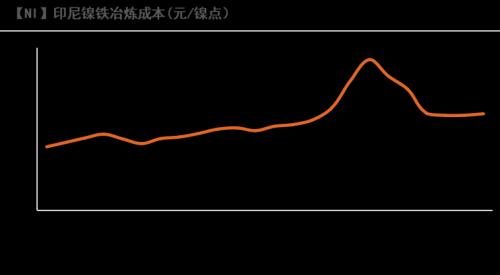

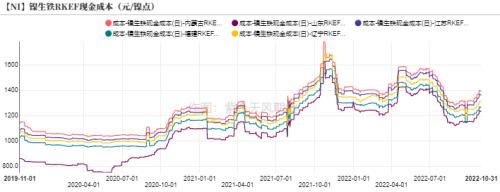

镍铁利润边际缓和

周内,镍铁价格涨至1400元/镍点。

镍铁成本压力边际缓和,利润回暖,利润率约为1.5%至12.5%之间。

数据来源:SMM,紫金天风期货

纯镍进口盈利

截至10月31日,镍沪伦比值7.87,盘面进口盈利2803元/吨。

数据来源:SMM,紫金天风期货

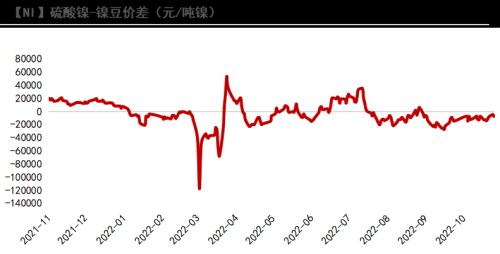

硫酸镍价差情况

截至11月1日,硫酸镍、镍铁价差为4.5万元/吨镍。

根据测算,当硫酸镍和镍铁价差大于2.1万元/吨镍时,转产高冰镍项目可行。以当前镍铁和硫酸镍价格来看,转产高冰镍项目动力充足。

数据来源:SMM,紫金天风期货

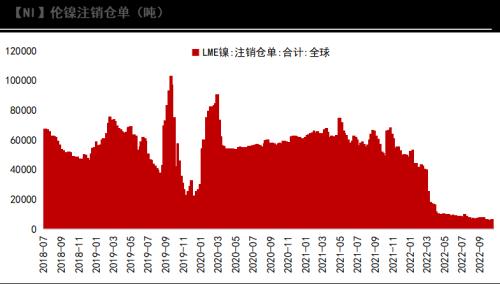

LME镍库存

截至10月31日,LME镍库存52134吨,其中镍豆库存47526吨,镍板库存1998吨。

数据来源:SMM,紫金天风期货

国内镍库存历史极低位

截至10月28日,电解镍国内社会库存为7050吨。

数据来源:紫金天风期货

需求端:周度变化情况

不锈钢周度变化

钢价上涨带动钢厂利润修复,利润回归驱动下,预计11月不锈钢持续高排产,11月不锈钢排产286.78万吨,预计月环比增1.6%。其中,200系90.2万吨,预计环比增0.9%;300系155.23万吨,预计环比增2.6%;

截至10月28日,不锈钢库存538100吨。

数据来源:SMM,紫金天风期货

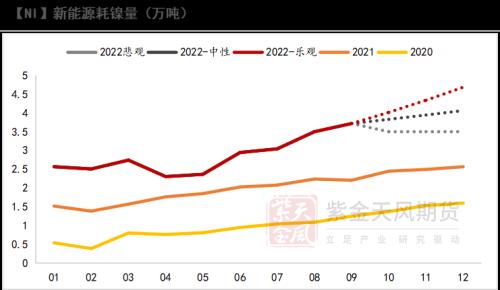

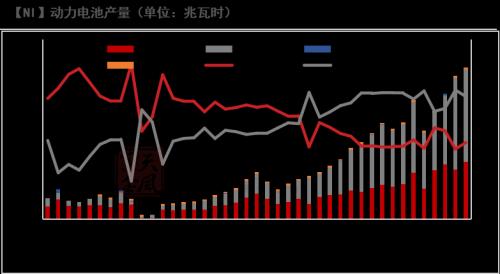

需求:新能源耗用镍预计约36-38.75万吨镍

2022年三元动力电池占比总产量39%,1-9月,三元动力电池用镍量累积约25.71万吨镍,同比增长77.81%。

预计2022年全年新能源用镍量在悲观/中性/乐观预估下,分别达36.22/37.55/38.75万吨镍。2022年新能源汽车用镍量在镍元素(原生镍)消费占比由13%提升至19%。

数据来源:WIND,紫金天风期货

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56