揭示美联储12月预期加息变局始末 明天凌晨公布新一轮加息路径 — 2022.11.2

从上周开始基本每天的推文都被Nick承包了,虽然这有违初衷,但在美联储的噤声期有这么一个公开的代言人发言,倒是比自己去分析和猜测要简单多了。即觉得省事了也觉得无趣了很多。好吧,回归正题。还有不到20小时就是美联储在11月的加息结果公布了,这次可以说是少数100%没有悬念的加息额度。

Twitter @Phyrex_Ni

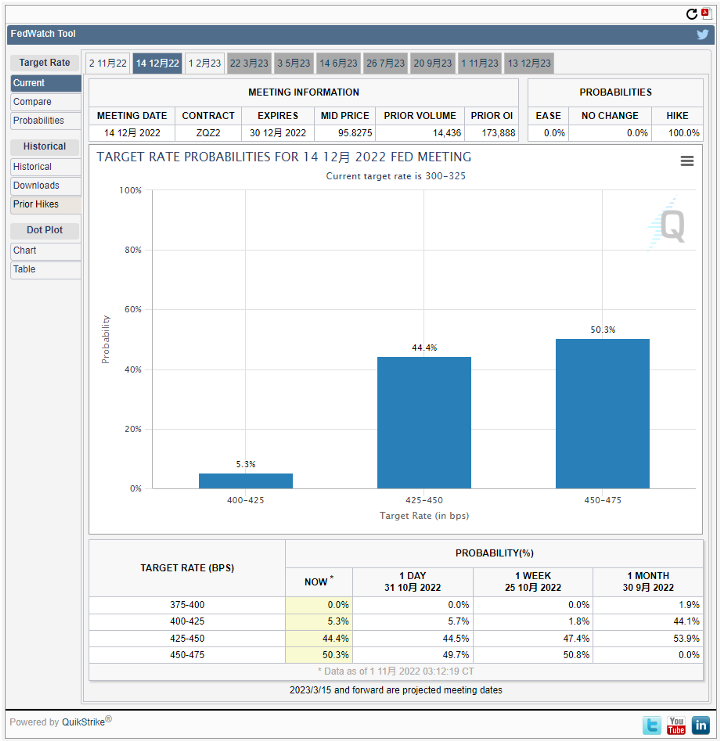

11月加息75个基点已经没有质疑的意义了,按照以往的走势来看,这已经是全部的预期完成,当宣布加息75个基点的时候风险市场并不会有太大的动作,甚至不排除会出现美股小范围拉升的情况,但大家都知道,重点已经不在是美联储11月加息多少,而是12月以及12月以后的加息路径和预期的终端利率。

这里就不得不回到开始所说的,要分析美联储可能的走势就要看懂Nick的推文,前边几天的推文都已经说的很清楚了,因为涉及到美国中期大选,而相对共和党来说民主党对于美联储更加的友善一些,所以不能完全排除鲍威尔会适当的释放出一些“善意”,而这部分的“善意”就是美联储的12月加息有可能会考虑50个基点。

这也是Nick在10月21日和22日分别重点阐述了两次,但这种“善意”的释放在风险市场的解读中却过分的发酵了,甚至盖过了因为财报季出现了亏损,尤其是纳指期货,在科技股龙头股的一片财报预期利空亏损中竟然接连的大涨超过3%。本身随着2022年的结束美联储的整体加息动作也要走到了尾声。

只是因为九月份仅仅减持少量的广义CPI和突破40年新高的核心CPI让投资者看不到通胀下降的趋势,所以纷纷下注美联储会继续进行货币政策的收紧,所以不论是美债还是美股都出现了减持的趋势,这就是因为鲍威尔的强势放言和已经长草的经济派墓碑上已经说明了美联储对于通胀是不惜让美国经济进入衰退的。

这种情况下确实没有办法评估出风险市场的底部,尤其是彭博社的多数评论员都认为这样力度的加息,最晚2023年的第三季度美国必然会陷入经济衰退的局面,那么对于风险市场来说更是看不到底了。所以才是整个风险市场都陷入萧条的局面。而就是这个时候,Nick的连续两天的推文让风险市场看到了曙光。

如果美联储在12月并不会继续和通胀死磕,反而因为担心过度的紧缩会导致美国经济的硬着陆,那么在维持一定高度的终端利率下,减弱加息的力度,并不会对大局产生太大的影响,虽然有可能拉长了通胀延续的时间,但确实有可能避免了经济出现灾难性的变化。这也是Nick推文中所想要表达出的潜台词。

但接下来发生的事情就开始逐渐的偏离这条轨道了,本来已经是有软化的美联储,但是却接二连三的受到民主党高层的挑衅,首先是参议院银行委员会主席写公开信让鲍威尔方慢加息的速度。这时的鲍威尔虽然有些不满,但并没有过于强烈的反应,甚至透过Nick的推文告诉大家,他连上任总统川普的压力都能抗的住。

但是26号Nick并没有表现出对于12月加息可能会发生变化的言论,反而还发出了推文将因为美联储的加息,所以抵押借贷的利率突破了历史高度来到了7%,甚至表明了加拿大因为考虑到经济而选择加息50个基点(预期是75个基点),而加拿大加息一般可以看作是美联储加息的“投石问路”,所以至此市场人处于兴奋状态。

但27日又一位民主党的高官发公开信给鲍威尔,甚至并不友善的带有些许“威胁”语气,这次看上去并没有引发美联储或者说是鲍威尔的强烈不满,而且Nick也没有直接给与更强势的回应,但美联储的画风就是从后一日开始改变的,当然这并不是说因为民主党的挑衅导致,而可能是真的因为美联储发现了更加不利的数据。

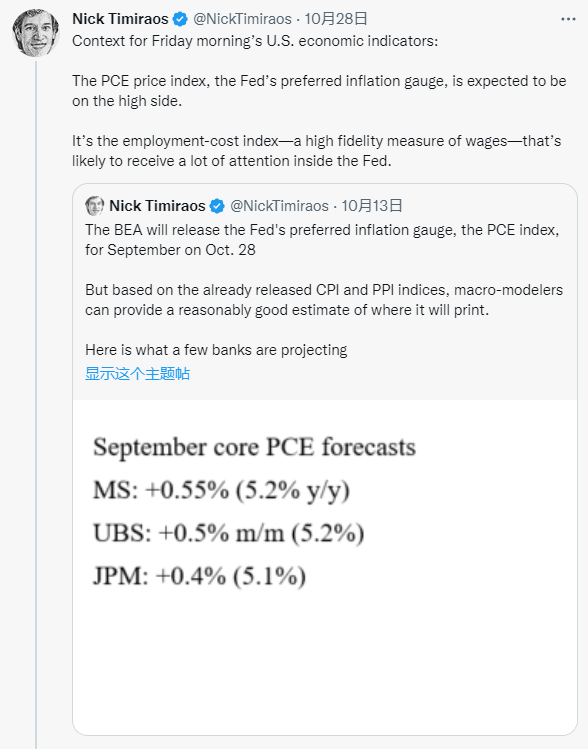

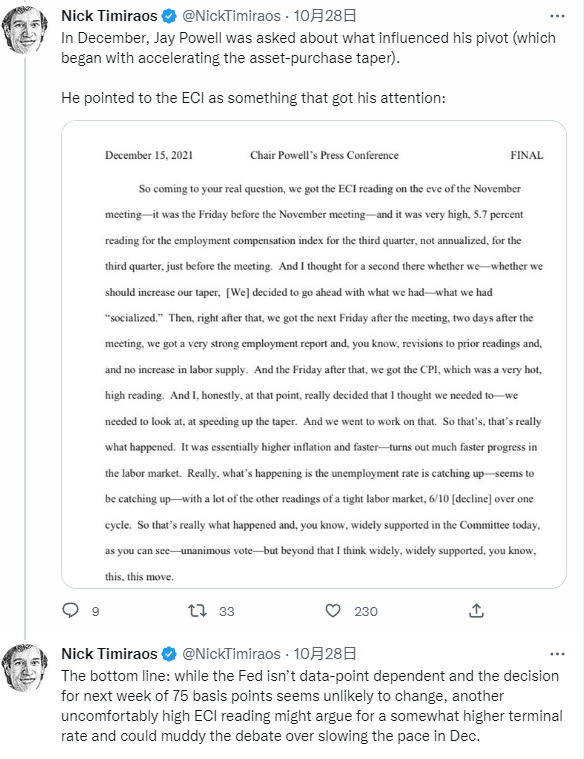

其实这份数据就是早在10月21日就由美联储公开过的CEI(雇佣成本指数),在21日的时候美联储并没有大肆的渲染这份报告,甚至是Nick本人都没有对这份报告进行评价,但时隔一周多以后反而被翻了出来,连带13日就已经公布的核心PCE数据,发表了再次改变市场情绪的推文,也正是这篇推文开始了12月的博弈。

尤其是在CEI的报告中,美联储指明目前的雇佣成本过高是通胀无法下降的原因之一,而雇佣成本的提高从侧面证明了市场对于就业需求依然旺盛,说明经济的韧性非常的强,足以继续支持美联储加大加息的力度,毕竟经济不受到的控制,那么通胀就很难从根本上得到抑制。其实这说的没错,这也是美联储的主要工作。

但一周以前的数据拿到现在来说,可以看出这是美联储对于当前风险市场快速回温已经不满了,急需要给自己打脸找出合理的借口,而且紧跟着的就是更多对于经济利空的数据再次被翻出,即便这些都是相对“较老”的数据。从29日开始,Nick的推文就开始直接在宣传美联储即便会选择在12月加息50也会增加终端利率。

然后到了30日这天,Nick再一次引用了一周以前的老数据,也就是21日美联储公布的疫情期间美国超额存款的数据,需要注意的是,这篇也是由美联储发布的数据也如同上一篇的雇佣成本过高的一样,并没有在21日或者之后的几天被广泛传播,而21日更加重要的反而是Nick发布的美联储可能会在12月减弱加息的新闻。

所以至此可以非常明显的发现,这两篇导致美联储推翻21日减缓加息的新闻即是出在美联储自己的手中,又是在21日这个时间节点释放但却没有过多解读,说明美联储的原计划中并不觉得这两份数据会对于12月选择加息50个基点造成过大的打击,毕竟加息已经到了尾声了。2022年的最后一次情绪上更大于实际意义上。

其实加息50个基点和加息75个基点相比,差距并不会很大,也不会影响美联储对于整体经济缩紧举措的转向,顶多就算是缓解风险市场持续低迷情绪。尤其是当时就是要面临财报季,市场环境的恶化必然会使得本身就不够好的营收预期雪上加霜,造成风险市场更大幅度的下跌,甚至鹰王布拉德都说美联储不为股市负责。

而让美联储不得不做出打脸行为的可能性有很多,但我们却不得而知,所有的猜测都未必是准确的,只能从数据层面来寻找美联储是否给我们留下了突破口或者有回转的余地。其实从这个角度来看,美联储并不是完全推翻了21日时借用Nick的推文所表达的,可能会在12月加息50的方案。

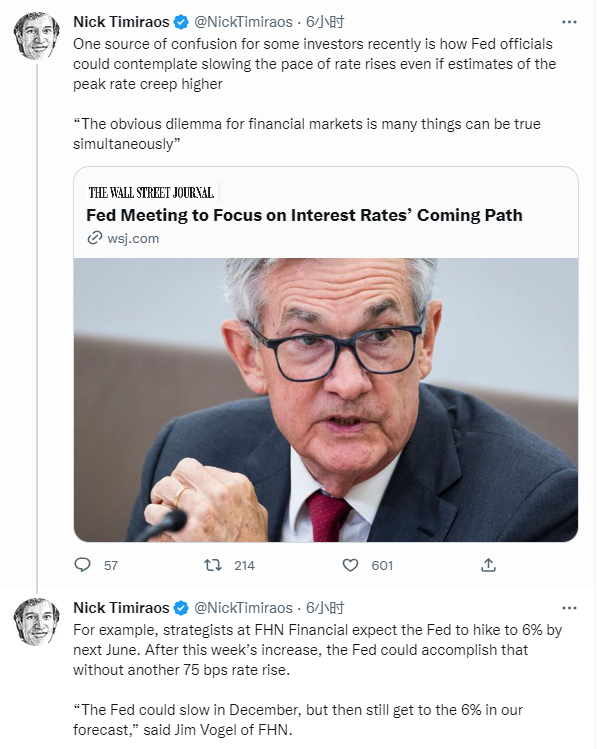

甚至是鲍威尔也借助Nick给出了答案,这就是在昨天晚上Nick发出的众多推文的两条,重点的意思是目前的投资者充满了疑惑,当前的联邦基金利率已经很高了,美联储是否应该考虑对加息放缓步伐,因为现在事态频发导致了风险市场进入明显的困境。并且Nick还给出举例,如果美联储将终端利率加到6%。

那么即便是12月不选择加息75个基点,而选择加息50或者更少,但依然可以在六月前实现终端利率到6%的目标。这句话就是更加明确的告诉市场,美联储不是不能选择在12月减弱加息的力度,但代价一定是终端利率的提升,并且高额的利率必然会维持更长的时间,两相对比,那种是风险市场的选择?

其实风险市场也并没有选择权,这种假设的选择只是让投资者知道,即便是美联储选择了12月不加息75,也不代表风险市场就已经是底部了,如果继续提高终端利率,并且长时间维持,那么即便12月出现暂时的反弹,用不了多久也会被继续高启的通胀和同样很高的利率砸下去,毕竟高利率就代表着美元指数的继续提升。

所以看似有选择,实则根本没有选择的余地。要么就是早点加息到位,在2023年谋求底部,然后维持5%至5.25%的利率直至通胀缓解,有可能会进入经济衰退。或者是缓慢更多的加息,未必什么时候是底,更大的可能性会迎来衰退,并且维持可能会超过5.5%的终端利率直到通胀消退。怎么看都不是利好。

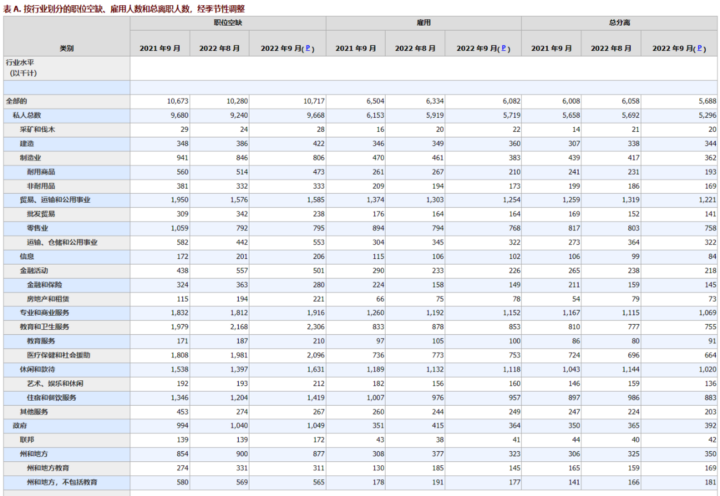

而更麻烦的是,这还并不算完。不像是以前都引用旧的数据,昨天公布的两组新的数据也是对于12月的加息减缓是非常的不利,这两份数据中虽然制造业PMI更加的抢眼,也表现出市场回稳的反弹,刺激了通胀的走强,甚至已经超过了50的枯荣线,但这并不是最重要的,更重要的反而是底下不起眼的九月职位空缺。

关于就业的问题我们已经连续多天阐述过很多次了,美联储最大的目标就是通过降低就业来曲线实现通胀的下跌,所以才更加的关注用户的存款以及工资,毕竟两项都是促使用户改变生活习性降低物质需求的主要原因。但是从今天美国劳工部公布的“职位空缺和劳动力流动调查”中可以看到,职位的需求不但没有下跌。

反而还增加了1,071万个岗位。从细节的数据可以发现,虽然总说九月份被辞退的用工很多,包括Meta和Microsoft都传出要裁员的信息,但实际上九月份的裁员人数并不多,甚至低于八月的水平,而整体离职的人数也在减少,而且离职大量的都是住宿和餐饮等服务人员,但却增加了一倍的职位空缺。

而医疗保健和社会援助,运输、仓储和公用事业等都出现了大面积的用工需求,而这才是最让美联储头疼的地方,虽然是九月份已经过去的数据,但依然表现出就业市场的充沛这才是美联储最不想看到的,风险市场也因此应声下跌。而对于12月可能加息75的可能性大幅提升,因此明天凌晨的鲍威尔讲话仍是最大的博弈。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56