航运:集装箱运价下跌背后逻辑浅析

来源:中粮期货研究中心

摘要

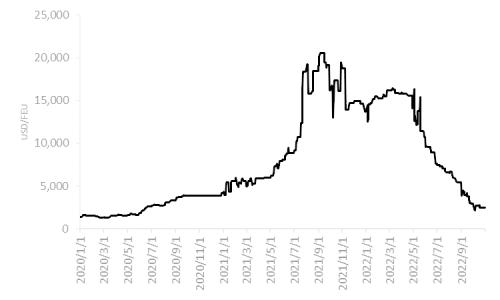

远东-美西运价从今年5月开始至今下跌不止,截至10月31日远东-美西线运价为2494 USD/FEU,逐步接近2019年疫情之前的1522.3 USD/FEU的均价,比5月时的价格下降了83.4%。笔者认为,造成价格持续下行的原因主要是美国商品消费低迷导致其进口需求的走弱和中国出口的环比下行;而供给端的运力方面呈现较为宽松的状态,港口拥堵已经得到较大程度的缓解。

在经过了疫情、地缘政治等重大事件的洗礼后,全球政治经济格局出现了很大的变化,航运市场也同样经历了史诗级的行情并逐步恢复“平静”,租船成本、燃油成本、码头作业成本都已经普遍提高,在总成本整体的抬升下新的运价平衡也会高于疫情之前的水平。目前,万箱级大船美西线成本价格在$1500左右,万箱级以下的船美西线成本价在$1700左右。

面对未来的集装箱航运市场,笔者认为大概率会呈现需求弱势、供给增长趋缓的格局,供需缺口将进一步收紧。然而在整体成本提升的基础上,笔者预计最终的平衡价格或略高于成本价格在[$1700,$1900]的区间。

图1:FBX01

数据来源:fbx.freightos.com,中粮期货研究院

一

美国需求疲软

在美国高通胀难以遏制、经济下行的背景下,人们的预期持续悲观,货币大概率继续紧缩政策,商品消费的持续低迷。同时,美国过高的社会库存也反过来对消费产生了一定的抑制作用。

(1)今年美联储连续暴力加息并没有对高通胀产生实质性的影响:9月美国CPI同比上升8.2%,比市场预期高0.1%;核心CPI同比上升6.6%,比市场预期高0.1%,创下了1982年8月以来的新高。11月和12月美联储继续此强硬的货币紧缩政策概率进一步得到提高,通货膨胀依旧顽固难除,居民的消费能力继续受到影响,或将加剧其经济的进一步衰退。这也造成美国消费者愈发悲观的预期:密歇根大学消费者信心指数自2021年第一季度至今便一路下行,在6月更是创造了自上世纪60年代以来的50的最差记录。

在2021年二季度之后财政政策逐渐退坡且新冠疫情的影响已有明显消退之后,居民个人储蓄在可支配收入的占比显著降低,消费开始从商品逐步转向了服务,且对于耐用品的消费有明显的减少——负面影响十分显著,商品消费一路下行,在进入到2022年3月后耐用品消费同比变化甚至出现了负增长(-0.53%)。服务消费目前已经成为拉动整体美国消费的核心驱动,并在一定程度上抵消了商品消费端的低迷,2022年8月服务消费同比增长9.92%。因此,我们有理由认为这样的消费结构对集装箱运输市场具有持续的下行压力。

(2)由于年初下游企业对今年第三季度消费过于乐观预期主动补库造成如今美国过高的社会库存的状态将会在未来半年持续,如此高的库存会反过来对进口需求产生进一步的抑制作用——美国下游企业已经开始迅速主动去库。而2022年1-8月三大部门的库销比呈现的止跌反弹的走势进一步说明了此“过高库存抑制需求”的状态。

通过图3可以看到,今年跨太平洋之间的集装箱贸易呈现与去年完全不同的走势并且与运价走势呈现高度的相关:11月1日贸易量为594268TEU,较6月下降了12.1%。

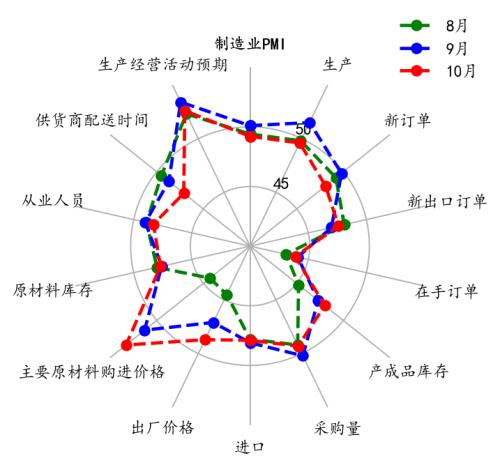

另一方面,如图4所示,中国的出口也受到国内外较差经济环境影响表现不佳。通过图4可以看到,10月制造业PMI数据的在手订单、新订单、和新出口订单分项的表现持续不如人意:分别为44.1%、49.8%、47%。生产订单的下滑直接造成出口的不景气。

图1:美国个人消费当月同比

图2:美国社会库存消费比

图3:跨太平洋贸易能力

图4:中国制造业PMI

数据来源:iFinD, Alphaliner, 中粮期货研究院

二

堵港缓解,运力宽松

首先来看远东-美西线的班轮准班率,在经历了整个2021年的低位徘徊后,班轮的准班率终于在今年有了起色,无论是整体航线的到离港、收发货服务的准班率还是具体到达洛杉矶、长滩两个港口的准班率均有了明显的环比回升:增幅基本都在20%左右的水平。根据Refinitiv的数据,在San Pedro Bay停靠的船舶在10月已经降到个位数左右的水平,环比年初1月份60左右的船舶数量下降了83.3%左右。另一方面,可以看到从2021年12月至今洛杉矶和长滩港内重箱的等待时间从高峰开始回落:2021年11月平均等待时间为8.37天,2022年8月的平均等待时间已降低到5.06天,降幅为39.5%。9月的洛杉矶港20英尺集装箱的可用集装箱指数(Container Availability Index, CAx)下降到0.76,虽然依旧大于0.5的进出平衡水平,但是同比去年的0.89下降了14.6%,一定程度上说明了缺箱困境的好转。

接着让我们来看全球运力:根据Alphaliner的数据,截至2022年10月9日,全球总集装箱运力为2619.4万TEU,同比去年同一时期增加了4.0%,整体处在稳定上升趋势之中,整体增长速度和去年基本一致;2022年10月总运力与2021年同期基本持平,在170万TEU左右的水平,比2019年同期高出了将近30万TEU(21.4%),而10月的总货量同比19年仅增长了8%左右,运力相对充足。

图5:远东-美西线班轮准班率

数据来源:Port of Los Angeles, Port of Long Beach,中粮期货研究院

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56