家里真的有“矿”的矿业ETF来啦!

“家里有矿”相信是大部分小伙伴们的梦想,这次的矿业ETF就带我们一起来“圆梦”。家里真的有矿的矿业ETF(561330)于11月1日隆重上市,撒花~

为什么说矿业ETF家里真的有矿呢,答案在它跟踪的指数——中证有色金属矿业主题指数。先来看看指数的介绍:

“中证有色金属矿业主题指数从沪深市场有色金属行业中选取40只拥有有色金属矿产资源储量的上市公司证券作为指数样本,反映有色金属矿业主题上市公司证券的整体表现。”

翻译过来就是,想要加入这个指数的首要前提就是“家里有矿”。

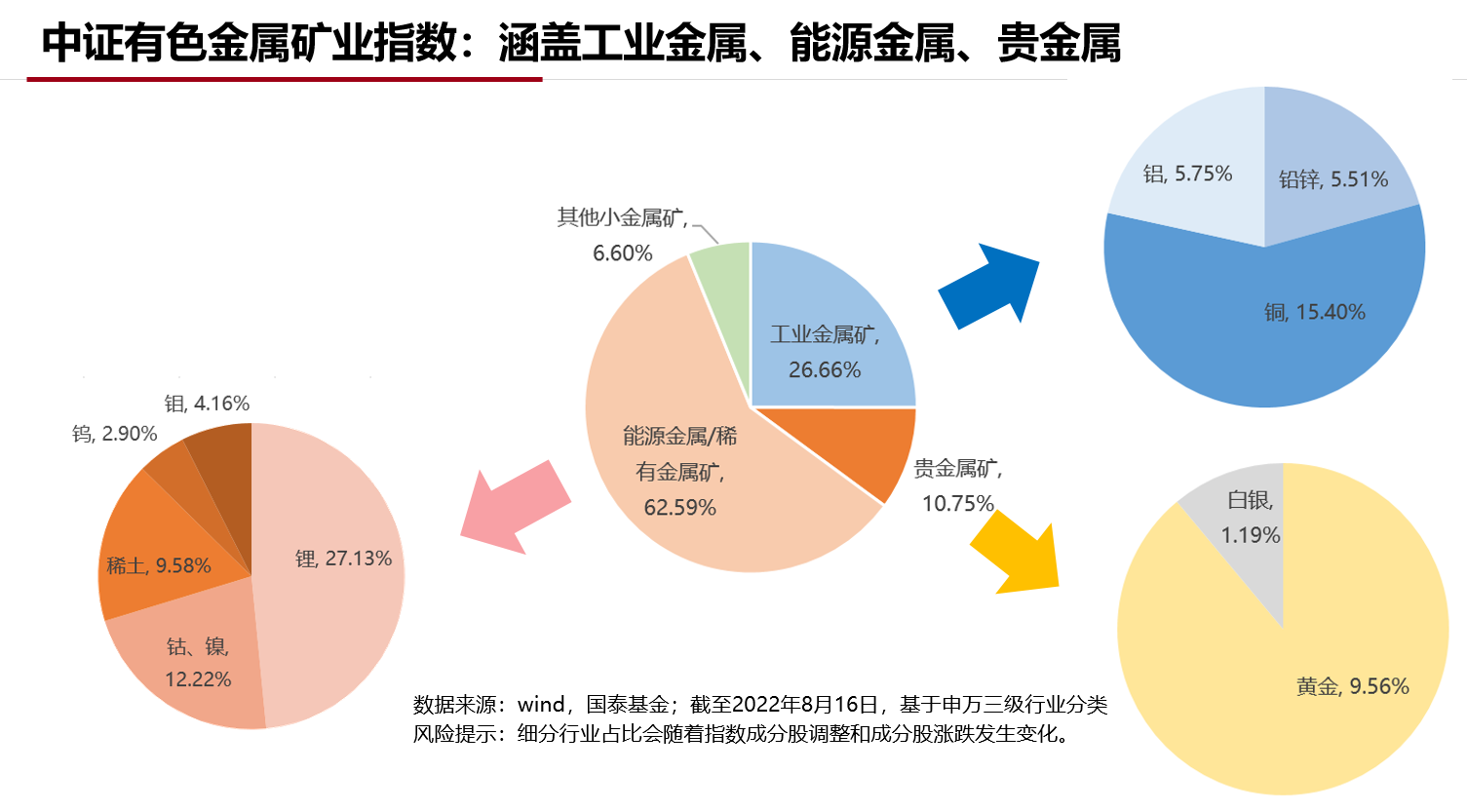

而且,这指数还有一个特点,就是能源金属矿的占比比较高,可以达到62%以上。工业金属矿占比26%左右,贵金属矿占比10%左右,还有一部分其他小金属。既有宏观经济需求的托底,又能充分受益于新能源的大发展。是不是很厉害?

接下来我们一起了解下矿业行业的细分以及它的投资价值吧。

什么是有色矿业?

有色矿业的产品是有色金属,它是指铁、铬、锰三种金属(黑色金属)以外的所有金属,从矿石资源端的采选开始,到中游冶炼端的加工形成标准化的金属品,再到有色金属深加工制作成合金零部件,最终被用于制造业下游最终端的消费中。因此,有色金属是国民经济生产活动的基础材料,有色矿业是制造业产业链上游。

有色矿业处于产业链上游资源端,众多国民经济中的重要行业(房地产、建筑、汽车、家电、电力设备等)是其下游,这使有色矿业行业的运行与整个国民经济息息相关,呈现出极强的周期性。有色金属与石油一样属于大宗商品,在国际上被广泛贸易并以美元定价,这又赋予了有色矿业商品属性与金融属性。一般我们把有色金属分为三大类,具体如下:

以矿业ETF的标的指数中证有色金属矿业指数(931892.CSI)为例,复盘其历史走势与对应的经济影响事件,可以看出有色金属矿业行业的走势与宏观经济息息相关,周期性与金融性兼具。

了解了有色金属及其矿产的基本定义,小伙伴们可能要问了,站在当前时点,这些“矿”都有哪些投资价值?下面我们分种类具体看一下。

能源金属矿:供给端优质资源稀缺、需求端长坡厚雪

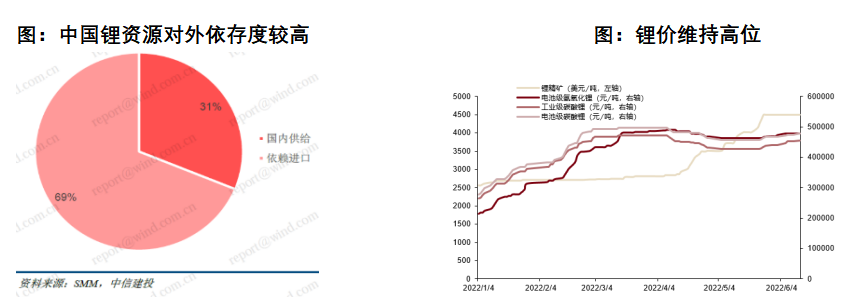

能源金属的代表就是锂了。以锂为例,首先从供给端看,全球锂资源矿产总量丰富,但分布高度集中;我国对外依存度较高,资源供给率不足。根据USGS(美国地质调查局)数据显示,2021年全球锂金属储量约2200万吨,集中于南美锂三角及澳洲地区(合计占比78%),且规模大、经济性好的矿不多,优质资源稀缺。我国锂资源对外依存度较高,锂辉石优质资源集中在四川省,但开采难度较大。

作为新能源行业的重要原材料,锂矿的自给自足在全球政治格局不确定性增大的形势下,显得更为重要。

此外,近年供给弹性不足,新增产能缓慢。目前全球建成矿山数量有限(澳洲锂辉石矿山4座在产,南美盐湖建成项目4个),历史矿业投资低迷、产能出清,供给弹性偏弱;在建项目投产周期较长,新增产能较为缓慢。产能供给不足推动碳酸锂价格2021年末以来持续上涨,维持高位。

数据来源:亚洲金属网, 海通国际

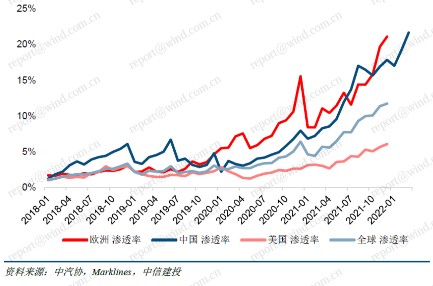

再从下游需求端来看,下游“电动车+储能”可谓长坡厚雪。电动车方面,根据乘联社数据,1-7月,我国新能源汽车产销分别完成327.9万辆和319.4万辆,同比均增长1.2倍,市场占有率继续攀升,达到22.0%。乘联会预计总体新能源车销量预测为650万辆左右。根据中信证券测算,累计渗透率处于S型曲线快速上升的拐点位置,未来增长可持续。

户用储能方面,双碳背景下电力结构转型催生电力储能需求。电力作为未来减碳的关键领域,双碳背景下风电光等非石化能源发量比例将持续上升。风电、光伏具有天然不稳定、间歇性特点,由此产生配套储能设施的需求。2022年全球进入户用爆发新阶段,渗透率有望十倍提升,储能需求高速增长。磷酸铁锂电池有望因此受益。

供给需求双重拉动下,锂矿厂商利润大幅增长。受益于全球新能源汽车景气度的持续提升,锂电池厂商、正极材料厂等产能加速扩张电池企业和正极企业在22年Q1开始囤库,促使碳酸锂价格开始拉涨。之后氢氧化锂价格跟涨,双双触及高位,并在4-5月公共卫生防控导致需求收缩的情况下,回调有限。产业利润率向上游转移,2022H1冶炼企业迎来吨利高峰,矿企利润大幅上行。

工业金属矿:“金融属性+商品属性”双支撑

近期一系列会议均明确指出“宏观政策要在扩大需求上经济作为”,货币政策“加大实施力度,发挥好总量和机构双重作用,为实体经济提供更有力支撑”。

接下来,稳经济一揽子政策部署后,下游基建项目的开工有望拉动工业金属需求,进一步拉动上游矿产需求。8月24日,相关部门会议提出,在落实好稳经济一揽子政策同时,再实施19项接续政策,形成组合效应。在3000亿元政策性开发性金融工具已落到项目的基础上,再增加3000亿元以上额度;依法用好5000多亿元专项债地方结存限额,10月底前发行完毕。

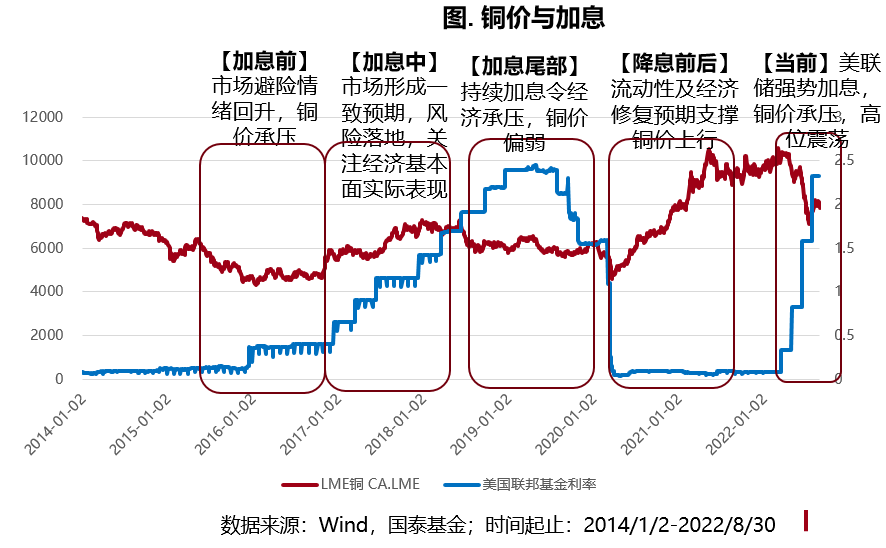

除商品属性外,“金融属性+商品属性”双支撑,共同拉动上游矿业需求。以工业金属中的铜为例,铜往往被看作对抗经济的资产标的物,并且以美元计价,因此通常以美元指数来简单表征其金融属性。由于美元计价,大宗商品的价格走势与美元呈反向波动关系。美相关部门激进加息节奏或已接近尾声,近期有放缓节奏的迹象,因激进加息、美元上涨对大宗商品价格的压制有望缓解。而且市场已经在开始预期美元的走弱,企业成本有望降低,对矿产等资源品的需求也有望迎来增长。

从加息、美元上涨与铜价下跌的关系来看,铜的宏观周期定价属性本质是经济需求增长预期。当前全球经济衰退,下游需求不足,长期看随着经济复苏,铜的需求有望恢复,但仍需关注经济修复指标。此外当前全球经济高企,铜也具备一定的抗经济价值。

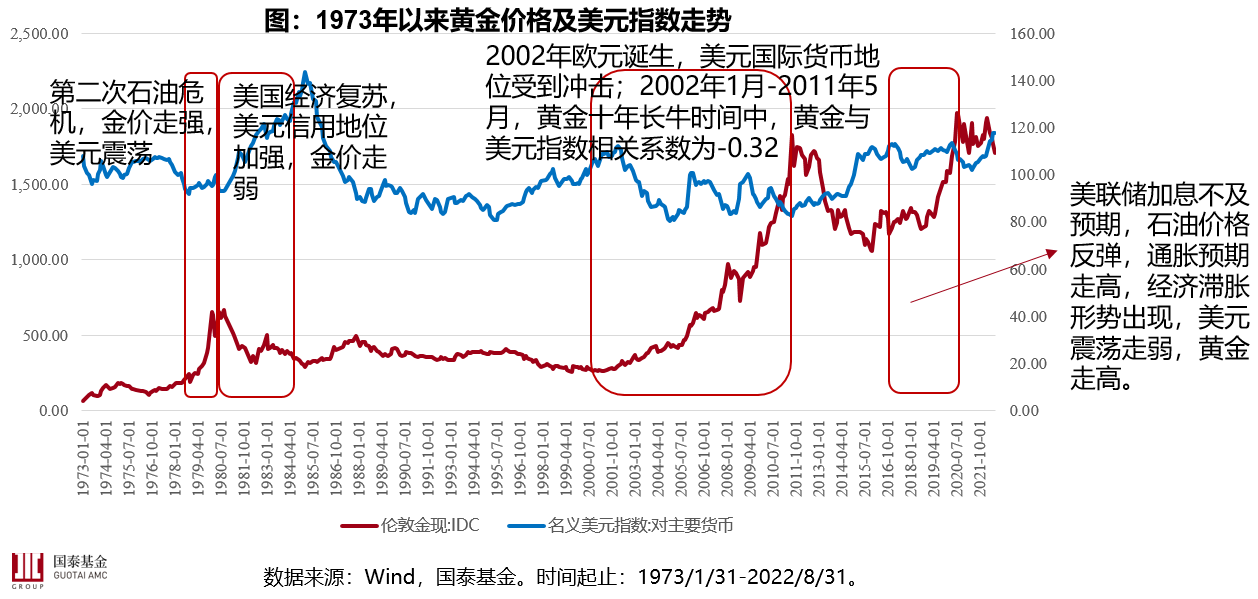

宏观经济方面,当前经济增长前景低迷,黄金抗衰退的价值凸显。密歇根大学消费者信心指数虽有反弹,但仍处于历史低位;企业部门库存压力增加,美国制造业和服务业 PMI 回落至 50 以下。从最新公布的美国三季度人均收入总值数据来看,环比增速回正,韧性仍在;但视为核心人均收入总值的国内私人购买环比增速0.1%,为20年三季度以来最低,较上季度的环比0.5%进一步下降,内生性经济动能趋弱。

此前金价受美相关部门加息、美元指数强劲的打压,下降较多。整体来看,中短期美相关部门紧缩政策未有转向趋势,因此对金价仍有一定压制,金价走势趋于震荡,仍具有不确定性;长期全球经济数据显现衰退趋势,随着美相关部门鹰派预期被市场消化,下行空间有限,若紧缩节奏在年底放缓或有反弹空间。全球经济“滞胀”格局下,黄金仍有一定的投资价值。

矿业ETF:一键投资有色矿业

矿业ETF(561330)跟踪指数为中证有色金属矿业指数(931892.CSI),具体指数选股规则为,在有色金属行业中拥有有色金属矿产资源储量的上市公司证券中,按照过去一年日均总市值由高到低排名,从中证四级行业中分别选取排名靠前的3只证券作为指数样本,不足3只时则全部入选;在剩余待选样中,按照过去一年日均总市值由高到低排名依次递补进入指数,直至样本数量达到40只。因此从选股规则及行业分布上来看,该指数覆盖了工业金属矿、能源金属矿、贵金属矿,力图“矿采价值”。

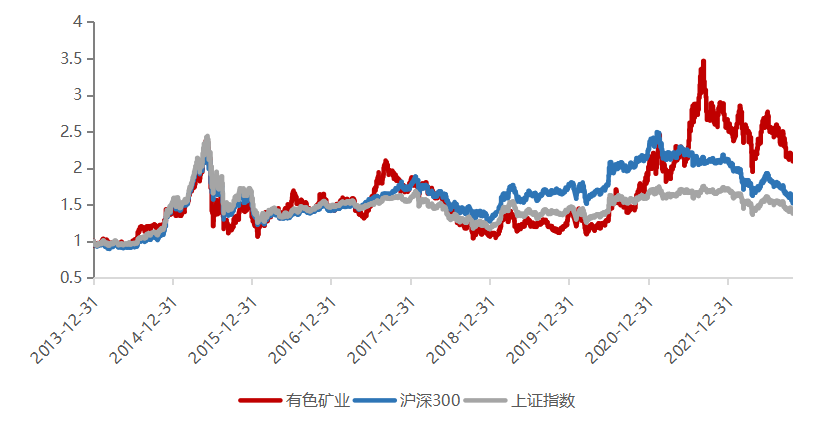

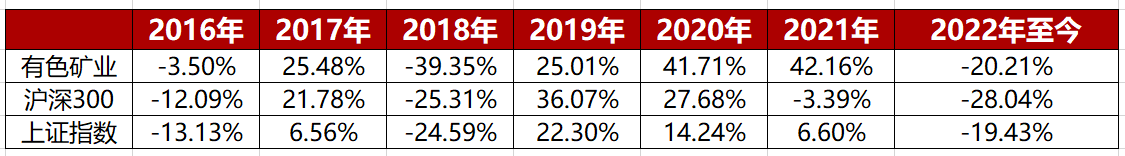

指数走势来看,基日(2013-12-31)以来,中证有色金属矿业指数的涨幅为109.34%,同期累计跑赢沪深300(涨幅54.00%)、上证综指(涨幅39.02%);相较而言,中证有色金属矿业指数上涨时有弹性,下跌时回撤相对较少,有一定抗风险能力。

数据来源:Wind;时间区间:2013年12月31日-2022年10月25日

风险提示:我国股市运作时间较短,指数过往业绩不代表未来表现

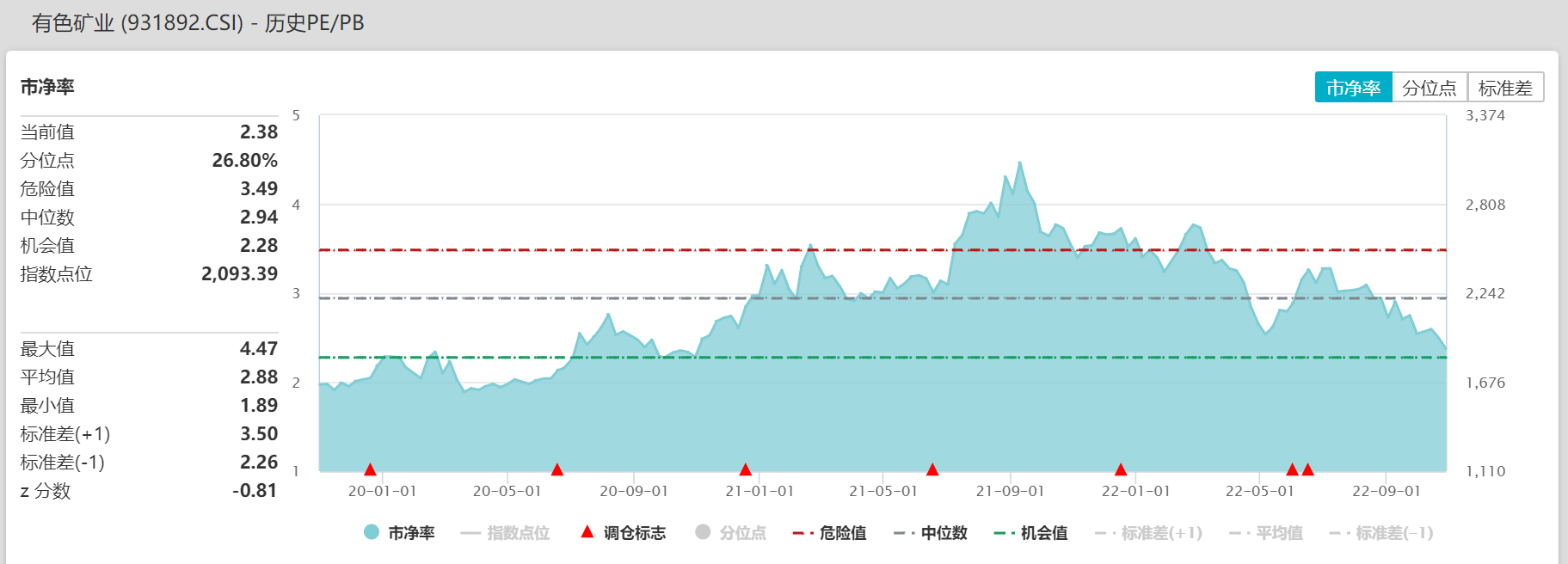

估值来看,截至2022年10月28日,中证有色金属矿业主题指数PB为2.38倍,处于近三年以来历史分位数26.80%水平,为中等偏低水平。随着下游需求回暖、锂矿企业利润兑现,估值有一定的上行空间。

数据来源:Wind,时间截至:2022年10月28日

展望未来,流动性合理充裕的环境下,随着经济复苏,工业金属及其上游矿业需求有望回暖。中长期来看,新能源领域拉动有色矿业下游金属需求,有望打开有色矿业长期需求空间。近年来我国新能源车产销持续高增长,累计渗透率处于S型曲线快速上升的拐点位置,未来增长有望持续拉动锂镍(动力电池)、铝(汽车耗材)、铜(线圈)等有色矿产需求。锂价维持高位,利好矿石自给率高的行业龙头。贵金属方面,近期黄金主要受美相关部门影响,波动较大;但受经济衰退及避险情绪支撑,下行空间不大。当前有色矿业依然有较好的投资价值,感兴趣的小伙伴快快关注起来吧。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56