Mysteel:工程机械原材料周报(10.24-10.28)

核心观点:上周钢铁市场价格小幅下行,28日国内钢材指数(Myspic)综合指数报收143.89点,周环比下跌1.99%。本周五大钢材品种供应979.39万吨,增量2.18万吨,增幅0.2%。五大钢材品种节后第四周供应虽有回升,但增幅环比明显收窄,且表现长增板降;有色方面,电解铜价格先跌后涨,前期由于进口货源补充市场,下游需求难以消耗,升水持续回落,价格有所下跌。后半周,受宏观方面影响,铜价回温;铝市方面,价格小幅下跌,现货成交颓势未改,持货商出货仍显积极,下游多为刚需采购,整体成交欠佳。

展望本周,现阶段需求可持续性仍有待考量,伴随北方天气的不断恶化,采暖季限产,以及季节性需求淡季,供需双方在本就表现不佳的水平下再度趋弱,使得现货价格逐步回调,对冬储是否储货造成一定困扰,这也是现阶段市场谨慎或不乐观的主要原因。综合来看,短期内,年底赶工刚需支撑,促使基本面表现维持紧平衡状态;有色方面,铜后市消费仍趋于走弱预期,升水上涨空间亦有限;铝市目前市场对于后市预期较为悲观,叠加成本支撑或有所走弱,短期铝价缺乏上行动力转而走弱。

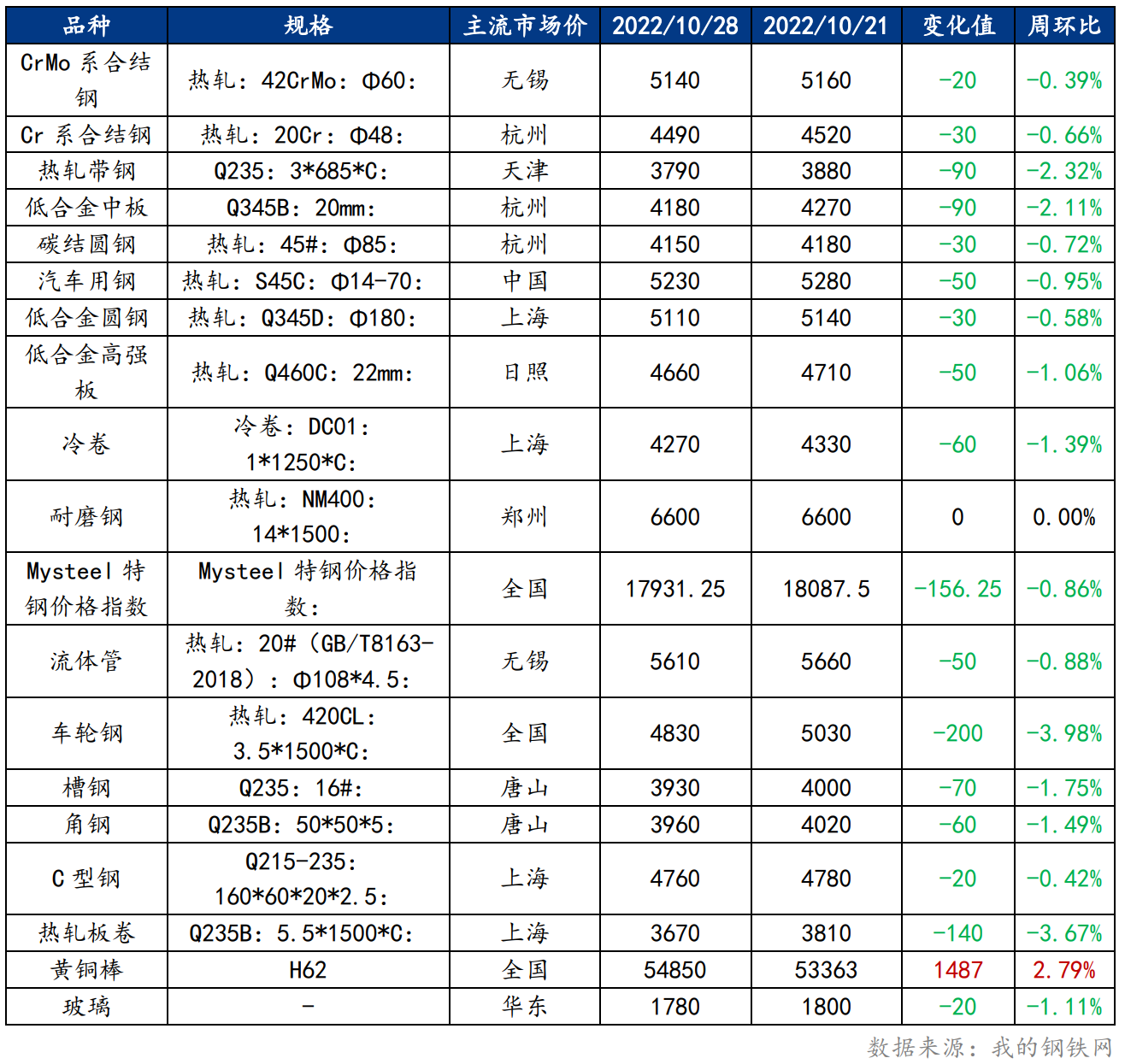

一、原材料品种价格监测

截止2022年10月28日,各原材料当日即时价格以及价格周环比情况如下:

二、机械行业原材料基本面分析——钢材篇

主要内容摘要①——中厚板:上周中板价格继续下行 预计本周价格将维持趋弱态势

供应方面,上周中厚板产量143.95万吨,周环比减少0.24万吨;库存方面,钢厂库存79.97万吨,较上上周增加1.57万吨,社会库存106.82万吨,较上上周减少1.44万吨,总库存197.65万吨,较上上周增加0.27万吨。当下正处于淡旺季转换的阶段,市场对于后期需求预期转弱。并且钢企面临着亏损的风险,主动减产检修的情况增多。临近十一月,北方面临着秋冬季限产,后期供给压力有望缓解。目前南北价差已经拉开,北方进入冬季用钢量明显下滑,库存出现了累增,加之钢厂订单情况不容乐观,后期恐对价格依旧是阻力。综合来看,预计本周中厚板市场价格依旧维持趋弱态势。

主要内容摘要②——热轧:热轧价格大幅回落 压力由下向上传导

近期看,消费预期在会议与疫情的影响下逐步呈现疲软态势,投机市场信心下降,虽然产业矛盾累积速度不快,但压力向上传导,而海外与国内双需求的压制下,供需平衡格局或将继续下移。而目前消费偏谨慎的情况下,短期集中补库难以体现,本周钢厂压力急速增加的情况下,供应下降的前提下市价才有企稳的可能。目前钢厂仍处于全面亏损状态,但仍未达到边际。当期订单压力继续上升,出来跑单找客户的情况增加,这也体现出市场预期较为悲观。市场心态急速转差,盘面加速下跌后,现货跟进速度增快。就短期看逻辑在加速压缩钢厂利润,短期刚需支撑力度不够,对于价格价格或将继续下行去库在3550-3700元/吨之间调整。

主要内容摘要③——型钢:需求释放不足,型钢价格将弱稳运行

上周型钢市场价格呈现趋弱走势,周初钢铁交投延续低迷氛围,型钢价格阶梯式下跌,周中虽有成交好转,但需求更进不足难以支撑价格企稳,型钢供应尤其H型钢品种预计呈现高位运行,而短时间内反弹机会不大,价格下行压力仍然较大,临近周末,期现同弱,本周价格弱势运行态势难改。供应方面,供应方面来看,长流程型钢供应上周仍然增加,本周钢企大幅减产预期并不大,利润部分品种继续倒挂,H型钢利润压缩;库存方面,厂库、社库累库压力均一定增加,去库速度明显存在一定抑制,价格多有优惠促出货。综合来看,本周供需矛盾仍然突出,钢厂利润持续压缩,短时间内反弹机会并不大,关注社会库存去库速度,需求释放尚不足以支撑价格,综合预计,本周国内型钢市场价格将继续趋弱运行。

三、机械行业原材料基本面分析——有色篇

主要内容摘要④——铜:上周电解铜价格小幅下跌,预计本周价格将窄幅震荡运行

上周电解铜价格持续上涨,目前基差围绕千元附近波动,叠加银十消费旺季已步入尾声,本周仓单货源大量流出预期仍存,但近期盘面弱势下跌提振买方拿货情绪,升水亦受到支撑,表现坚挺;后续若下游消费不能快速消耗仓单库存,升水仍将面临下行压力。宏观方面,临近美联储议息会议,悲观情绪仍存,压力较大。基本面方面,虽然仓单逐步流入,部分进口铜到货,但目前库存仍处于较低水平,对铜价有一点支撑。因此预计下周铜价或震荡运行,区间在60000~65000元/吨。

四、机械行业动态热点信息一览

1.8家工程机械企业披露前三季度业绩,近半净利润下滑

据Mysteel不完全统计,截止10月28日,共有8家工程机械行业上市企业公布前三季度业绩,合计营收达1308.25亿元,合计净利润为85.25亿元。

前三季度,实现营收、净利润“双增”的企业有4家。其中两家叉车企业安徽合力、杭叉集团均实现营收和净利润同比增长,安徽合力净利润同比增长34.34%。

前三季度,营收、净利润“双降”的企业有3家。其中徐工机械、柳工两家企业营收和净利润均同比下降,柳工净利润同比大降42.45%。

前三季度,达刚控股由盈转亏,营收同比下降超50%。

2.1-9月挖掘机产量23.1万台,降幅已连续四个月收窄

国家统计局最新数据显示,2022年9月挖掘机产量23024台,同比下降18.5%。1-9月累计产量231416台,同比下降22.1%(1-8月为同比下降22.4%)。我国挖掘机累计产量同比降幅已连续四个月收窄。

拖拉机方面,9月大中小型拖拉机产量分别为12678台、26538台、1.3万台, 同比分别增长30.8%、增长23.4%、保持不变。1-9月大中小型拖拉机累计产量分别为84175台、225503台、12.4万台,同比分别增长13.7%、下降4.8%、下降13.9%。9月中型拖拉机产量同比大幅增加。

总体来看,除大型拖拉机和工业锅炉外,1-9月我国主要机械设备产量均有所下滑。其中,金属成形机床和挖掘机降幅最大,分别同比下降19%、18.5%。

如需机械行业原材料周报详细版,欢迎各位行业伙伴随时联系我,或添加企业微信交流。感谢阅读!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47