矿钢周报:钢厂亏损加大,关注减产程度

来源:混沌天成研究

观点概述:

当前铁矿市场进入供增需弱格局,进口矿及国内矿供应有望小幅回升,而钢厂亏损增大,铁水产量仍有进一步下降空间,整体铁矿供需格局转弱,矿价承压。不过,当前钢厂铁矿库存依然较低,仍有一定的刚需补库,关注后续钢厂减产程度。

1)供应端,近期澳巴发运略有回升,短期国内到货增量不大,进口矿供应偏稳;国内矿随着大会后北方陆续复工复产,预期产量有小幅增加,整体铁矿供应趋增。

2)需求端,钢厂铁水产量延续小幅下滑,但降幅较缓,当前疏港量仍维持在高位,显示钢厂对铁矿依然有一定的刚需采购,但市场投机性需求差,成交依然低迷。

3)库存端,港存小增,厂库略降,国内矿库存有减量。

4)利润端,美元货落地利润依然为正,国内需求仍强于国外。

本周钢材市场也呈现供增需弱格局,一方面因电炉产量上升,钢材产量仍有小幅增加,另一方面表需回落,需求因疫情影响叠加旺季尾声,预期进一步转弱。考虑到钢厂亏损增大,预计下周钢材供应可能趋减,钢价或将震荡运行。另需关注疫情缓解后,下游是否有赶工需求释放。

1)供应端,本周钢材产量仍有小幅增加,主要是建材短流程产量明显回升。不过,随着本周钢厂盈利面进一步下滑,预计下周钢材供应趋减。

2)需求端,本周建材成交依然低迷,由于多地疫情防控导致物流受限,下游需求不佳,叠加旺季已进入尾声,9月宏观数据显示地产依然较差,市场悲观情绪蔓延,除部分刚需补库,贸易商冬储意愿普遍较低。海外市场依然较弱,钢材出口空间仍不大。

3)库存端,本周社库、厂库均有下降,总库存延续回落。

4)利润端,本周长短流程钢厂生产亏损均有扩大,钢厂盈利面进一步下滑至不足30%,螺纹和热卷现货即期亏损增大,但盘面利润变动不大,仍在底部徘徊。

策略建议:

短期波动可能加大,建议观望。

风险提示:

1. 铁矿:钢厂行政性限产及海外矿山供应变化。

2. 钢材:国内疫情及地缘政治影响,海外宏观环境变动。

第一部分 铁矿市场

一

铁矿供应

1. 铁矿进口及发运:上周全球发运环比减少42.6万吨至2901万吨,仍处同期低位;澳巴发运小幅增加,环比上升77.1万吨至2238.8万吨,处正常区间。

上周澳洲发运略有增加,环比上升29.8万吨,巴西发运环比小增47.3万吨仍处同期低位。

上周力拓发运至中国的量小降,BHP至中国的发运量也有所回落,但二者仍处正常区间。

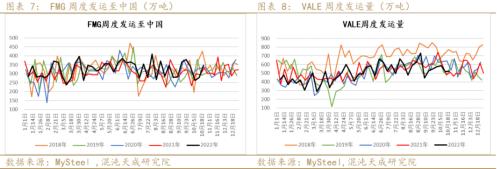

上周FMG发运至中国的量明显上升至同期高位,VALE发运量变动不大仍处同期偏低水平。

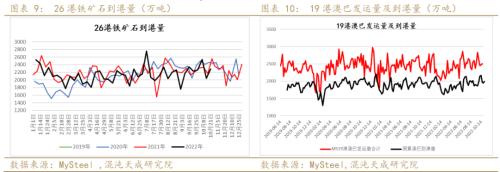

2. 进口矿到港:上周45港到港量环比增加255.9万吨至2368.4万吨,其中26港到港量环比上升241.5万吨。根据前期发运测算,预计近两周国内进口矿到货量也将有小幅回升。

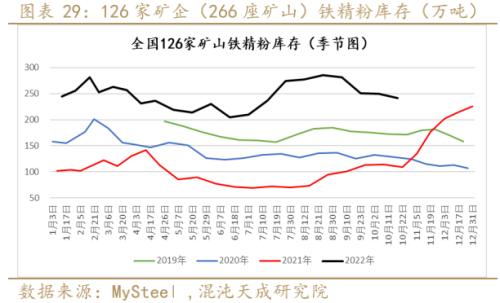

3. 国产矿供应:上周样本矿企的铁精粉日均产量环比继续大幅下降6.3%,但随着大会结束后北方陆续复工复产,预计本周开始国内矿产量可能会有小幅回升。

二

铁矿需求

1. 高炉生产情况:本周钢厂高炉开工率继续微降,环比减0.57%至81.48%,日均铁水产量也小幅减少,环比减1.67万吨至236.38万吨,仍处于今年以来的高位区间。

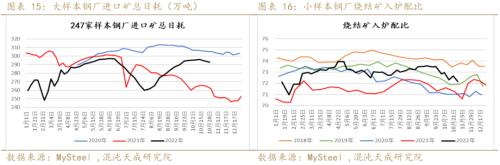

2. 钢厂配比使用:因高炉检修增多,本周大样本钢厂进口矿总日耗环比减少1.51万吨。同期小样本钢厂的烧结矿入炉配比也有所下滑,环比前一周减少0.51%。

本周块矿入炉配比小幅上升但仍处同期低位,球团入炉配比也有所增加,仍处正常区间。

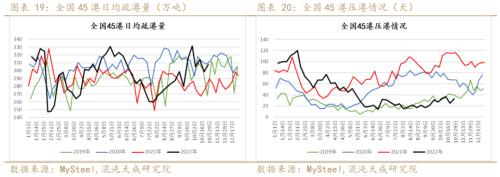

3. 疏港情况:本周日均疏港环比增加9.22万吨至307.94万吨,压港天数增8天至33天。

4. 成交情况:本周铁矿港口现货成交依然低迷,但远期美元货成交尚可,仍处同期偏高水平。

三

铁矿库存

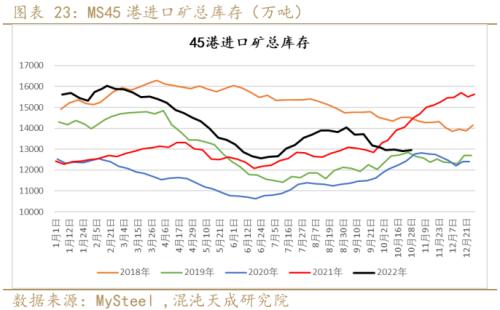

1. 总库存:近期港口到货量增加,疏港和压港也有所回升,但本周铁矿港口库存变动不大,45港总库存环比小幅增加31.46万吨至12944.22万吨,仍处正常区间。

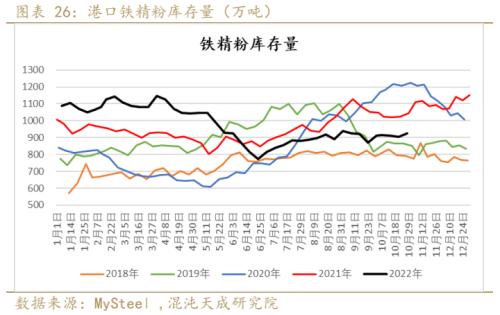

2. 分品种库存:块矿库存减少10.95万吨,降幅0.56%;球团库存增加10.77万吨,增幅2%。

铁精粉库存环比增加20.54万吨,增幅2.3%。除块矿库存略有下降外,本周球团和铁精粉库存均有小幅上升。

3. 澳巴库存:本周澳矿库存环比减少60.3万吨至5707.15万吨,已处同期最低水平。巴西矿库存有所上升,环比增加80.04万吨,仍处近年同期的高位。

4. 国内矿库存:上周国内样本矿山铁精粉库存环比下降8.4万吨,但仍处近年同期高位。

5. 钢厂库存:本周大样本钢厂进口矿总库存环比小幅减少17.93万吨至9413.45万吨,但小样本钢厂进口矿平均库存可用天数增加1天至19天,钢厂库存仍处近年同期的最低水平。

四

落地利润

本周普氏价格明显回落,港口现货价格也大幅下降,但目前青岛港PBF落地利润依然为正,截至周五远期美元货落地利润为27.54元,较上周末0.03元的利润扩大27.51元。

第二部分 钢材市场

一

钢材供应

1. 本周螺纹周产量环比增加5.83万吨至305.02万吨,同期热卷周产量下降3.64万吨。

本周五大品种周产量小幅上升,环比增加2.18万吨至979.39万吨,仍处今年以来高位区间。

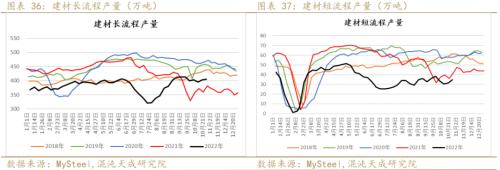

2. 本周建材长流程产量小幅增加,环比微增0.56%;短流程产量继续增长,环比上升10.5%。

二

钢材需求

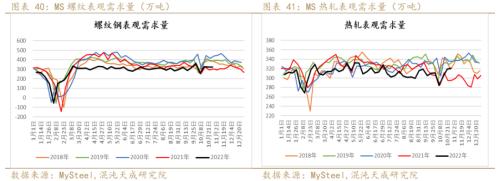

1. 周度需求:本周五大品种钢材表需小幅回落,沪市终端线螺采购量也延续下滑态势。

本周螺纹钢表需环比增加2.87万吨,同比增7%;热轧表需环比增2.21万吨,同比增8.7%。

本周冷轧表需环比减少1.62万吨,中厚板表需环比也下降2.62万吨,但二者仍处同期高位。

2. 现货成交:本周全国建材成交依然低迷,钢银现货成交也未有起色,整体成交依然不佳。

3. 土地及商品房成交:近期百城土地成交继续小幅回升,大中城市商品房成交也延续小幅上升,但二者仍处同期低位,显示房地产市场需求虽有企稳但依然较差。

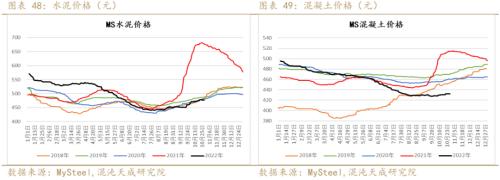

4. 水泥、混凝土价格:本周水泥市场价格先扬后抑小幅回落,混凝土市场价格基本持平,但二者价格仍处于同期低位,显示当前建材市场需求依然偏弱。

5. 房地产施工及销售:9月房地产竣工累计同比降幅收窄,但新开工及施工累计同比延续下滑,商品房期房销售累计同比降幅也略有收窄,但现房销售累计同比增幅继续小幅回落。

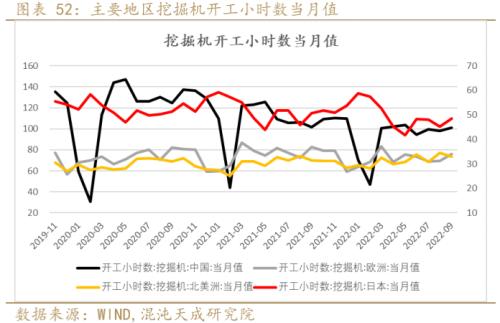

6. 挖掘机开工小时数:9月中国挖掘机开工小时数小幅回升,与去年同期基本相当。9月日本、欧洲挖掘机开工小时数表现增长,但北美挖掘机开工小时数有所下降。

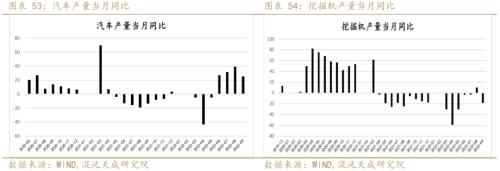

7. 汽车及工程机械:9月国内汽车产量同比增长25.4%,增速有所下滑;9月挖掘机产量同比再度转负,同比下降18.5%,显示近期汽车、机械生产表现均有回落。

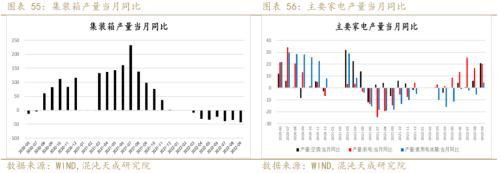

8. 集装箱及家电:9月集装箱产量同比下滑42.9%,但家电各品类产量同比均有不同程度增长。

9. 船舶:8月中国手持造船订单量同比增长11.5%,但新接订单量继续下滑,环比减少28.5%。

三

钢材库存

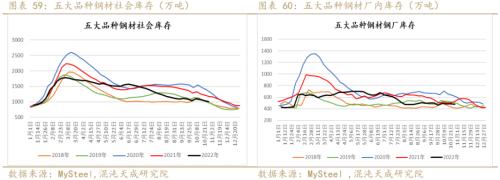

本周五大品种钢材社会库存环比减少32.04万吨至1003.36万吨,社会库存继续小幅下降;五大品种钢厂库存环比减少4.78万吨至478.57万吨,钢厂库存再度小幅回落。

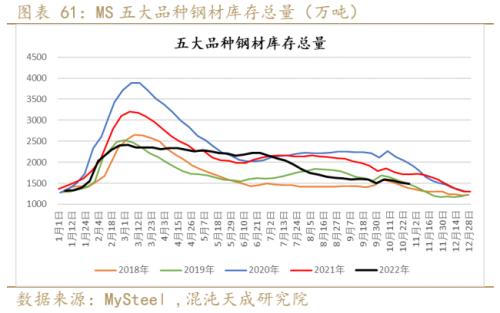

本周五大品种钢材库存总量1481.93万吨,环比下降36.82万吨,同比减少227.15万吨。

四

钢材利润

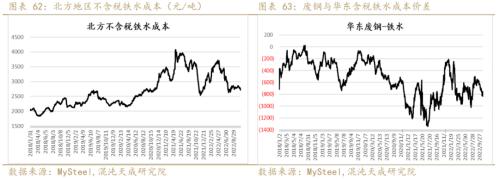

1. 铁水成本及与废钢价比较:本周北方铁水成本继续下降,环比上周减少74元至2720元/吨。因华东废钢价格继续回落,废铁价差进一步扩大,短流程相对长流程的生产优势显现。

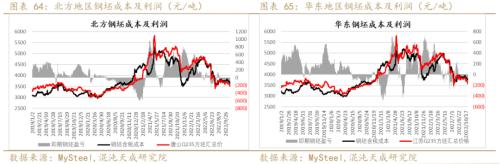

2. 钢坯成本及吨钢利润:尽管成本下降,但因钢价跌幅更大,本周吨钢即期亏损有所扩大,目前模型测算的北方及华东吨钢即期亏损在130-190元之间。

3. 螺纹钢现货及盘面利润:由于近期钢价跌幅较大,本周模型测算的华东螺纹即期利润转负,北方螺纹即期利润也接近盈亏线,但同期主力螺纹盘面利润仍在低位徘徊。

4. 热轧现货及盘面利润:由于热卷价格跌幅较成本更大,本周华东及北方热卷即期亏损进一步扩大,亏损达到250-400元,同期主力热卷盘面利润仍在历史低位徘徊。

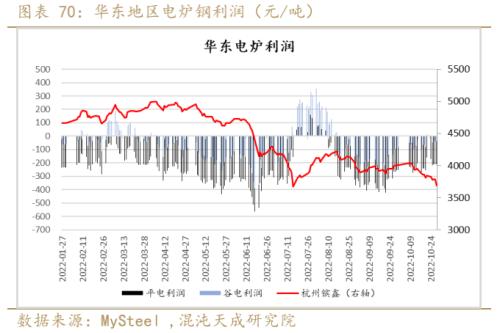

5. 电炉利润:因近期钢价跌幅较大,本周电炉平电亏损较上周扩大52元至-212元。

第三部分 钢矿期现货价格表现

一

铁矿期现数据

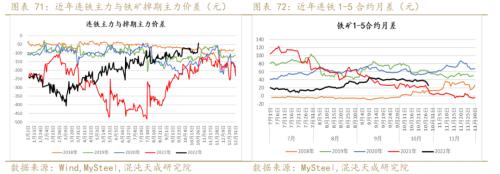

(1)铁矿石内外盘价差与主力合约月差

(2)铁矿石主力基差及螺矿比

(3)铁矿高低品价差

二

钢材期现数据

(1)螺纹及热轧基差

(2)现货螺卷差与主力盘面螺卷差

(3)螺纹钢主要区域价差

第四部分 本周结论

当前铁矿市场进入供增需弱格局,进口矿及国内矿供应有望小幅回升,而钢厂亏损增大,铁水产量仍有进一步下降空间,整体铁矿供需格局转弱,矿价承压。不过,当前钢厂铁矿库存依然较低,仍有一定的刚需补库,关注后续钢厂减产程度。

1)供应端,近期澳巴发运略有回升,短期国内到货增量不大,进口矿供应偏稳;国内矿随着大会后北方陆续复工复产,预期产量有小幅增加,整体铁矿供应趋增。

2)需求端,钢厂铁水产量延续小幅下滑,但降幅较缓,当前疏港量仍维持在高位,显示钢厂对铁矿依然有一定的刚需采购,但市场投机性需求差,成交依然低迷。

3)库存端,港存小增,厂库略降,国内矿库存有减量。

4)利润端,美元货落地利润依然为正,国内需求仍强于国外。

本周钢材市场也呈现供增需弱格局,一方面因电炉产量上升,钢材产量仍有小幅增加,另一方面表需回落,需求因疫情影响叠加旺季尾声,预期进一步转弱。考虑到钢厂亏损增大,预计下周钢材供应可能趋减,钢价或将震荡运行。另需关注疫情缓解后,下游是否有赶工需求释放。

1)供应端,本周钢材产量仍有小幅增加,主要是建材短流程产量明显回升。不过,随着本周钢厂盈利面进一步下滑,预计下周钢材供应趋减。

2)需求端,本周建材成交依然低迷,由于多地疫情防控导致物流受限,下游需求不佳,叠加旺季已进入尾声,9月宏观数据显示地产依然较差,市场悲观情绪蔓延,除部分刚需补库,贸易商冬储意愿普遍较低。海外市场依然较弱,钢材出口空间仍不大。

3)库存端,本周社库、厂库均有下降,总库存延续回落。

4)利润端,本周长短流程钢厂生产亏损均有扩大,钢厂盈利面进一步下滑至不足30%,螺纹和热卷现货即期亏损增大,但盘面利润变动不大,仍在底部徘徊。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26