诺安基金一周观察:长线布局时间已到!消费复苏基础仍待稳固,信创、产业供应链安全等领域机会可重点关注

诺安股市周观察:多宽基指数估值处于历史低位,长线布局时间已到

2022年10月第4周,市场风险偏好快速下行,除科创50外,各指数均有不同程度的调整。日均成交额8890亿元,市场热度较上周有所上升。涨跌幅方面,万得全A跌4.19%,上证指数跌4.05%,沪深300指数跌5.39%,创业板指跌6.04%,中小板指跌4.11%,中证500指数2.94%,中证1000跌2.99%,科创50涨2.66%。北上资金净流出127.06亿元,近三周共流出483亿元。中信一级行业分类中,在大会重点提出国家安全的背景下,国防军工、计算机和电子板块相对于各主要指数表现出较强韧性,分别上涨 2.65%、1.42%和-1.83%。有色金属板块本周表现较好,仅下跌2.15%,或因全球金属价格小幅反弹。公用事业板块下跌5.92%,或因部分行业龙头企业三季报业绩不及市场预期。农林牧渔板块在生猪价格期货快速调整的背景下下跌10.17%。食品医疗板块下跌12.00%,或因中秋国庆旺季白酒表现偏弱,渠道库存压力较大,部分龙头企业基本面环比转弱。

9月数据显示内需增长有所回升,但消费复苏基础仍待稳固。工业增加值同比增速从8月的4.2%上行至6.3%,部分受去年“能耗双控”低基数效应提振、高于市场一致预期4.8%;环比增长率为0.85%,对比上月的0.37%环比增长加快,PMI数据也再次回到扩张区间。社零增速不及市场预期,受疫情影响餐饮同比再度转负,地产产业链、家具建材降幅收窄、而家电同比增速转负,线上消费同比回升。投资方面,单月名义固定资产投资同比增速从上月的6.4%小幅回升至6.6%,房地产投资同比降幅收窄,基建同比增速再加快,制造业投资基本持平,政策托底效果显现。基建投资本月同比增长16.3%,上月为15.4%,前期投放资金已逐步在实物工作量上体现。往前看,四季度外需增长可能下行,内需、尤其是消费和地产相关指标的走势对总需求增长将起主导作用。当前餐饮等消费回暖仍然较为乏力、而全球贸易量增速已经开始放缓,外需或将逐步走弱; 汽车产量在政策推动下,以及去年基数较低的背景下,或将表现出较强韧性,维持高增长。 制造业增加值增速部分受2021年3季度的“能耗双控”低基数提振,可持续性有待观察; 在多项稳地产政策支持下地产下行趋势有所缓和,但地产周期仍在筑底阶段。 随着海外衰退风险持续上行,全球制造业景气度走弱且贸易加速下行,出口逐步承压。因此,内需的逐步复苏,尤其是地产政策有效性及地产投资是否能触底回升、基建投资增速的支撑作用、消费能否进一步回暖将成为后续增长的主要推动力。

《全国一体化政务大数据体系建设指南》是信息化产业的重要政策之一,政策催化效应明显,或将进一步催化计算机板块行情。《建设指南》明确目标:2023年底前,全国一体化政务大数据体系初步形成,基本具备数据目录管理、数据归集、数据治理、大数据分析、安全防护等能力,数据共享和开放能力显著增强,政务数据管理服务水平明显提升。《建设指南》明确总体架构设计,从构建完善数据全生命周期质量管理体系的角度出发,提出了“八个一体化”建设思路和任务要求。并提出“1+32+N”框架结构,明确全国一体化政务大数据体系的顶层设计。我们认为,我国政务信息化建设加速推进,数字政府政策文件陆续出台,全国各省市已经形成良好的数字化基础。《建设指南》明确任务时间窗口,将驱动我国政务数字化建设加速。

重 点 关 注:

1)国产替代和自主可控主题,关注信创、产业供应链安全。

2)基建投资。

3)消费修复。

后 续 跟 踪

1)国内疫情管理灵活精准性,地产、基建、消费数据。

2)美联储货币政策和海外经济衰退预期;

3)俄乌局势变化。

诺安债市周观察:资金价格波动,债券走势分化

上周,央行公开市场进行8500亿逆回购操作,到期100亿,全周净投放8400亿元,正值税期和月末资金价格有所抬升,DR007维持在2.0%附近。现券方面,受国内疫情反复、人民币汇率压力有所缓解等影响,债券市场收益率走势分化。具体来看,利率方面,相较前一周收益率曲线整体下行,中短端品种下行幅度小于长端,10年期国债活跃券收于2.67%附近,10年国开活跃券收于约2.85%;信用方面收益率表现疲弱,多数品种收益率略有上行,信用利差走阔,5年期限中高等级信用债表现最好。

市 场 信 息

经济方面,国内三季度GDP同比增长3.9%,前值为0.4%,前三季度同比增长3.0%;9月工业增加值同比6.3%,比8月提高2.1个百分点,工业生产走高明显或与去年拉闸限电低基数、基建实物工作量推进有关。9月社会消费品零售总额同比2.5%,较8月下降2.9个百分点,累计同比0.7%,其中社交型消费表现仍旧较弱,食品、日用品、药品、饮料等增速相对领先,地产后周期消费持续负增。9月全国城镇调查失业率为5.5%,比上月回升0.2个百分点。

投资方面,9月房地产开发投资同比-12.1%,较8月回升1.7个百分点,累计同比-8%,其中新开工同比增速有所回升,购地和竣工增速仍在下滑;9月商品房销售额同比-14.2%,较8月回升5.7个百分点,累计同比-26.3%。9月基建投资同比16.3%,较8月进一步走高0.9个百分点,累计同比11.2%,政策性金融工具持续落地,专项债限额即将发行完毕,基建投资增速或维持高位。9月制造业投资同比10.7%,较8月走高0.1个百分点,累计同比10.1%,结构上化工、有色、通信电子等行业投资增速提升幅度较大。

外贸方面,9月出口(以美元计价)同比增长5.7%,前值为7.1%,进口增长0.3%,前值增0.3%,贸易顺差847.4亿美元,前值793.9亿美元。

后 市 展 望

当前经济领先指标有所回暖但不稳定,前期稳增长政策落地效果的持续性可能决定其成色,疫情防疫政策继续坚持动态清零,房地产领域放松节奏和力度相对较缓,地产行业尚处于筑底阶段,国内逐步进入冬季,或许考验着基建开工、地产销售以及疫情防控,后续债市依然存在博弈机会,关注经济数据走势和货币政策动向。

诺安海外周观察:政府支出支撑美国三季度GDP,欧央行继续加息

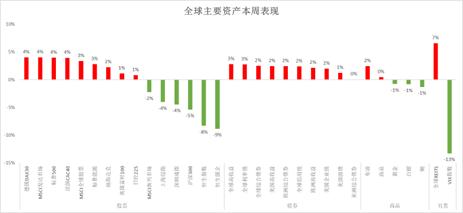

上周大类资产表现依次为股票(MSCI全球股票指数上涨3.34%)> 债券(彭博全球综合债券指数上涨2.50%)> 大宗商品(彭博商品指数上涨0.44%)。

发达市场股市与新兴市场股市表现分化,MSCI发达市场指数上涨4%,但新兴市场指数下跌2.25%。发达市场中,美国三大股指全部收涨,道琼斯指数大涨5.72%;德国、法国、英国等主要欧洲股指录得不同程度上涨;日本股市表现平平。新兴市场中,中国A股与港股市场出现较大幅度的调整,俄罗斯、印度股市继续收涨,巴西收跌。GISC行业层面,除电信业务外其余行业均有正收益,公用事业、工业板块涨幅超5%。

大宗商品方面,原油、汽油、柴油、天然气等各类能源价格均上涨;工业类金属整体收跌,主要受铜、锌拖累;黄金价格小幅下跌;农业类包括玉米、大豆、小麦、猪肉价格均收跌。

债券方面,美国十年期国债收益率冲高回落,最高至4.25%,一度回落至4%以下,最新收于4.02%,2年期和1年期国债收益振幅相对较小,本周收于4.41%和4.55%,较上周小幅下降。美元指数短期有筑顶之势,在110-112间盘整,最新收于110.6763。

(来源:彭博;截至:2022/10/28)

上周公布了美国多项10月份数据:美国10月制造业PMI初值为49.9,为2020年5月以来首次下跌至萎缩区域,低于预期的51和前值的52;服务业PMI初值为46.6,明显低于预期49.5和前值49.3;制造业PMI下行主要因为利率上行和客户需求疲弱影响;如果四季度美国经济萎缩风险继续增加,需求端的减弱或有助于美国通胀的控制。 密歇根大学调查报告显示密歇根大学消费者信心指数升至59.9,为4月份以来最高,同时报告称消费者对未来5-10年通胀预期中值为2.9%,较9月报告的2.7%上调;未来一年通胀预期从9月份的4.7%上调至5.0%;通胀预期的上调主要由于近期天然气价格上涨。另外本周还公布了美国多个9月数据,包括个人收入和支持环比、耐用品订单环比和新建住宅销售年率数据,总体略好于市场预期水平。此外,美国三季度GDP环比折合年率为增长2.6%,高于预期的增长2.4%;尽管美国GDP超预期改善,但主要来自美国政府在国防等逆周期需求的支出增加,而像私人投资、私人消费增幅则收敛甚至回落。欧洲方面,欧元区10月制造业PMI初值为46.6,低于预期和前值,服务业PMI初值与预期持平。欧央行宣布加息,连续第二次加息75bp,将存款利率提升至1.5% ,加息幅度符合预期。

QDII基金短期观点:

诺安油气能源:国际油价小幅上行,布油期货价格从93.50美元/桶上行至95.77美元/桶,本周上涨2.43%;WTI原油期货价格从85.05美元/桶上行至87.9美元/桶,本周上涨3.35%。截至10月21日,美国原油产量为1200万桶/天,与此前一周持平;美国商业原油库存为4.40亿桶,较上周增加258.8万桶;战略库存减少341.7万桶至4.02亿桶,美国原油总库存当前为8.42亿桶,较此前一周减少82.9万桶。

拜登于10月19日宣布延长释放储备原油库存时间,如果冬季由于俄罗斯或其他原因导致供应中断,将额外追加投放库存,并考虑禁止美国石油出口。但该政策本周受到挑战,美国众议院共和党议员对拜登滥用国储发起调查,并要求能源部长解释禁止出口政策。

近期OPEC+意外减产、俄乌战争持续升温,而欧盟对俄罗斯石油制裁将于12月初开始实施,地缘政治因素使得全球原油供给的不确定性进一步放大。尽管近期美联储加息预期增强、IMF下调明年全球增长预测,但我们认为油价短期仍需计入较高的供给不确定溢价。未来油价潜在调整风险或来自于美联储进一步上调利率终极水平、欧洲经济深度衰退、美元指数再次走强。我们判断2022年原油均价将维持较高水平,支撑海外能源公司的全年业绩。

诺安全球黄金基金:国际现货黄金价格在1645~1665间盘整,最新收于1644.86美元/盎司,周度下跌0.77%;美元指数下行至111左右水平,实际利率小幅调整,VIX指数继续回落。

与此前一周相比,上周市场小幅上调了美国利率终点至4.91%,而上周为4.89%,上调原因或于密歇根大学消费者信心调查报告有关,该报告显示消费者将未来一年美国通胀预期水平从4.7%上调至5.0%,并上调了未来5~10年美国通胀水平。但美元指数未受影响,或受日本、英国央行干预汇市和债市影响。

对于后市展望,我们的判断是美联储本轮加息对美国经济、企业盈利及金融市场的影响开始一一反映,尽管美联储货币政策的天平向控制通胀倾斜,加息更加鹰派,但强化了美国未来经济弱化的预期,目前主要关注美国终极目标利率是否有进一步抬升可能;欧央行已进入加息周期,货币政策与美联储趋向一致,但需要观察欧洲是否发生债务风险和衰退风险;近期地缘政治风险持续发酵。我们之前担心的美联储给出更高的加息终点指引风险落地,未来压制金价上涨的因素逐步减少(通胀水平快于名义利率下行、实际利率水平),可更加积极关注对黄金的配置机会。

诺安全球收益不动产:富时发达市场REITs指数上涨6.56%,跑赢发达市场股票。各行业全部收涨,领涨的行业为工业、零售、医疗保健。

往后看海外REITs市场仍面临通胀及加息等宏观因素影响,由于美国9月非农数据强劲、核心通胀超预期。短期优选受加息影响相对较小、物价成本传导能力较强的板块;关注更多劳动力重回市场、CPI见顶、消费需求有望得到支撑的消费类REITs;逐步关注对利率敏感以及估值调整充分、仍具较高成长性行业。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56