黑色金属:海外能源急跌对煤炭市场的影响

来源:东证衍生品研究院

报告摘要

走势评级:动力煤:震荡

报告日期:2022年10月25日

★事件:10月份以来,欧洲天然气价格重挫43%

10月份以来,海外天然气价格出现重挫。TTF荷兰天然气(欧洲市场)报价累计由170欧元/兆瓦时重挫43%,10月24日该收盘价跌破100欧元至96.5欧元/兆瓦时。此前,市场长期担心欧洲的冬季能源危机,海外煤炭等替代能源价格也处于高位。10月份以来,欧洲天气持续温暖,市场对冬季欧洲能源紧张预期伴随着TTF暴跌出现动摇。同样作为替代能源,欧洲天然气暴跌后,对海外煤价和国内煤价影响如何?

★高卡煤市场:澳洲6000K报价将逐渐回吐其高溢价

海外煤炭市场可以简单分为环欧洲市场的5000-6000K高卡煤市场,和环中国市场的3000-4000K中低卡煤市场。俄乌冲突以来,欧洲加入日韩等国,成为高卡煤主要买家,也极大的拉动了高卡煤溢价。基于运距和品质差异等,2022年欧洲进口煤炭增量,更多源自南非、哥伦比亚、美国和澳洲。欧洲市场煤炭崩盘直接影响的是南非和澳洲报价。一旦海外冬季能源刚需褪去,澳洲6000K高卡煤预计面临较大的溢价回吐,或对海外炼焦煤配煤造成负面冲击。

★低卡煤市场:等待国内日耗开牌,冬季下行空间暂时有限

我国进口资源以印尼低卡煤为主。欧洲高卡煤崩盘在高溢价缓冲下暂难直接冲击到低卡煤市场。印尼煤买方以中国、印度为主,冬季价格如何很大程度上取决于我国冬季日耗情况。前期国产煤此前供应端扰动较多,随着29日大秦线检修结束,预计港口煤价有短暂回调。供应端在旺季之前遭受了损失,且电厂、港口库存比较中性,年内冬季煤价预计偏强。但冬季对能源的高支撑终将过去,考虑欧洲和中国天气因素,预计能源溢价在此轮冬季末之前会有较大回调。从市场情绪来看,已经开始提前交易一些预期和担心。

★风险提示:

天气变化、政策调控。

报告全文

1

欧洲天然气危机对海外煤炭价格的传导路径

俄乌冲突之后,欧洲管道气输入量大幅下降。为应对在11月份至次年的3月份的冬季潜在能源危机,欧洲主要通过1)降低工业等需求15%:2)增加LNG、火电等替代能源等方式提前应对。

10月份以来,欧洲工业需求已提前萎缩,天然气、煤炭库存持续处于库容上限,且实际气温偏暖。天然气等能源价格在实取暖需求来临之前急速下挫。截止10月24日,欧洲市场的TTF荷兰天然气报价累计由170欧元/兆瓦时重挫43%,10月24日收盘价跌破100欧元至96.5欧元/兆瓦时。ARA6000K煤炭报价由302美金累计下跌16%至253美金。

欧洲对替代能源的集中补库,导致二季度以来海外煤炭价格持续飙涨。对比欧洲ARA港口煤炭库存和当地6000K动力煤报价,3-4月份以来二者呈现较强的相关性。即,在实际冬季来临之前,欧洲市场煤炭价格更多源自其提前补库的备货需求。随着欧洲港口煤炭库存在8月份满容,ARA6000K煤价已然由7-8月份接近420美金的高位持续下跌。

2

“欧洲暖冬”仍只是猜想路径之一,实际取暖需求仍需观察

最近交流中,由于近期欧洲较为温暖,市场对欧洲暖冬+能源价格暴跌的推断逐渐增多。考虑欧洲在11月份之后才正式进入取暖季,当前对冬季取暖需求的预估仍存较大不确定性。但同样共识的是,持续的高能源挤压下,欧洲需求端已经遭受较大损伤,非刚需部分对高能源溢价的接受能力逐渐减弱。

根据美国气候中心(NOAA)和澳大利亚气象局的预估,今年冬季出现三重拉尼娜现象的预估较高,将导致澳洲持续降雨,南非和印尼等地区夏季温度偏高,和亚洲部分地区气温偏低。

2

高卡煤市场:澳洲6000K煤价将逐渐回吐其高溢价

专业限制,我们这里并不讨论海外天然气价格如何演绎,而主要集中探讨欧洲煤炭市场走弱后,对海外和国内煤炭市场的传导路径。

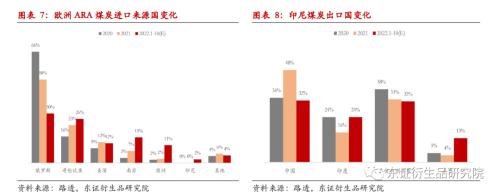

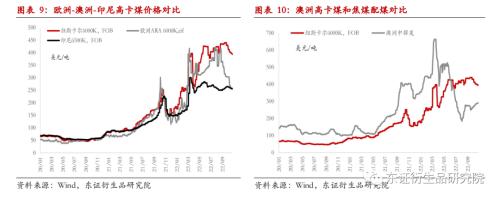

首先,海外煤炭市场可以简单分为环欧洲市场的5000-6000K高卡煤市场,和环中国市场的3000-4000K中低卡煤市场。俄乌冲突以来,欧洲加入日韩等国,成为高卡煤主要买家,也极大的拉动了高卡煤溢价。印尼6500K的煤炭24日报价257美金,较年初上涨109美金,涨幅74%;印尼3400K的煤炭24日报价54.97美金,较年初上涨13美金,涨幅32%。

基于运距和品质差异等,2022年欧洲进口煤炭增量,更多源自南非、哥伦比亚、美国和澳洲。欧洲市场煤炭崩盘直接影响的是南非和澳洲报价。欧洲煤价急跌后,南非6000K煤炭报价同步跟跌,但澳洲6000K报价表现相对抗跌。24日澳洲6000K报价仍有393美元/吨,较8月份高点仅下跌10%左右。而对欧洲市场本就贡献不大的印尼煤中高卡煤,累计跌幅同样不深。

对比来看,澳洲高卡煤市场相对估值偏高,预计伴随海外冬季能源刚需褪去,澳洲6000K高卡煤预计面临较大的溢价回吐。欧洲能源问题下,海外动力煤价格自2022年年中以来首次高于焦煤价格,也引发了少量炼焦煤配煤转去卖动力煤。澳洲高卡煤溢价的回吐,或对海外炼焦煤配煤造成负面冲击。

3

低卡煤市场:等待国内日耗开牌,冬季下行空间暂时有限

我国国内煤炭资源较为充裕,进口资源以印尼低卡煤为主。欧洲高卡煤崩盘在高溢价缓冲下暂难直接冲击到低卡煤市场。印尼煤买方以中国、印度为主,冬季价格如何很大程度上取决于我国冬季日耗情况。

国内方面,国产煤此前供应端扰动较多,随着29日大秦线检修结束,预计港口煤价有短暂回调。10月份以来,受物流等因素影响,煤矿开工率比9月末降了2%-3%,按产量算大概损失了600-700万。且运输问题已经开始影响电厂到货,最近一周的电厂实际煤炭到货量明显下滑。但随着29日大秦线检修结束,港口现货价格在供应端问题解决之后,预计会有一定回调。

但因为供应端在旺季之前遭受了损失,整体冬季煤价预计仍然偏强。从需求来说,先不去考虑天气的可能影响。从8-9月份以来,水电恢复持续不给力,9月份高频水电同比下滑速度仍在20%。假设四季度水电20%的降幅量,全部由火电的弥补,对应火电的增速大约5%。因此,不考虑天气影响,今年冬季火电日耗大概率也有5%左右增长。而当前电厂、港口库存比较中性,供应端在旺季之前受损,支撑冬季煤价偏强。

但冬季对能源的高支撑终将过去,考虑欧洲和中国天气因素,预计能源溢价在此轮冬季末之前会有较大回调。从市场情绪来看,已经开始提前交易一些预期和担心。

4

风险提示

天气变化、政策调控。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56