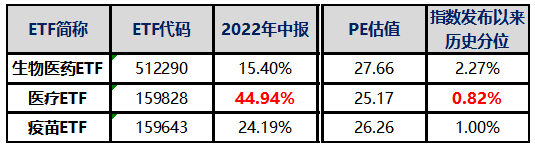

疫苗ETF(159643)+医疗ETF(159828)+生物医药ETF(512290)+创新药沪深港ETF今日大涨

A股早盘单边拉升后抛压显现,午后权重股走弱拖累指数回落,个股全天涨多跌少,涨停个股明显增多。截至收盘,上证指数涨0.78%报2999.5点,深证成指涨1.68%,万得全A、万得双创分别涨1.39%、2.75%;两市全天放量成交9151亿元,9月15日以来量能首破9000亿大关;北向资金净买入34.33亿元,连续两日加仓。

数据来源:wind

医药整体反弹原因:估值底+政策底部(集采政策回暖)+海外投融资回暖+三季报细分行业业绩亮眼。

在经历长时间的寒冬后,医药政策和投融资迎来了一些边际转好。

政策底部(政策回暖):生化集采相对此前高值耗材集采更加温和,电生理类耗材集采结果偏温和。医疗新基建贴息贷款持续落地,有望释放医院医疗设备采购需求,缓解医疗机构资金紧张问题。尤其有助于激发新建医院、民营医院的采购动力,全面提升国内医疗机构诊疗服务能力。

海外投融资回暖:美股Medpace(临床CRO)上调需求预期和业绩指引,海外医药创新信心提振,海外投融资需求回暖,海外CXO板块大涨。该信号表明医药一级融资回暖,边际改善了较为依赖海外订单的CXO的景气度。

三季报细分行业业绩亮眼:CXO以及部分医疗器械、疫苗板块的公司延续业绩高增长。

【估值底,空头支撑弱】回顾今年医药表现,快跌慢涨,此前5-6月的反弹周期中,医药表现平平。5-6月,新能源、汽车、芯片均是20%,30%的反弹,医药只反弹了10%左右。进入7-9月下行大盘周期中,医药却领跌逾15%,多个医药指数更是创下2020年以来的新低,估值创下历史新低。而且医药经过15个月下跌,机构仓位极低,后续子弹充足。

如此低位确实也不是医药的正常水平,悲观预期的发酵总是会失去理性,近20个交易日医药板块超5个点的涨幅有三个交易日,其中10月14日单日涨幅更是逼近涨停。也证明了这个位置空方想要继续支撑是脆弱的。政策面或者基本面有一点边际改善和风吹草动,多方就举起了进攻的大军。

数据来源:wind,截至2022年10月25日

低估值具有中长期投资价值。创新药和生物医药板块自2021年来历经长时间、大幅度的回调,许多优质标的估值已处于底部区间。

压制医药三座大山通过前期调整,市场的种种担忧已经充分体现,市场前期反映过于悲观,如投融资增速下滑,反而是一个“去伪存真”的过程,行业向头部集中将成为长期趋势。

【长期景气向好】创新药、疫苗、生物医药、医疗这些医药细分行业的长期景气度向好。

作为医药板块中消费属性最强的医疗板块,弹性较高。医疗包含医疗器械和医疗服务,医疗器械和正常寻医问药手术的活动相关,医疗服务包含体检、眼科、整形等,具备消费升级的属性,且板块长期受益于老龄化+消费升级+国产替代。中短期来看,需求逐步释放,海外市场复苏、海内外医疗新基建的拉动叠加国内对于医疗设备的更新改造专项资金支持之下,医疗器械的需求有望进一步得到释放。

疫苗算是医药板块中目前渗透率较低,未来天花板较高的细分领域。我国大部分二类苗渗透率较国外仍有较大提升潜力,如HPV疫苗、四价流感疫苗、13价肺炎结合疫苗等全球销售额前十的疫苗渗透率仍不足10%。叠加9价HPV疫苗扩容大幅提高潜在目标人群。

创新驱动下,进口替代和国际化依然是国内医药行业长期发展趋势,后续真正有产品力的产品海外落地或为创新药带来估值提升的机会。此外,人口老龄化+消费升级的长期逻辑仍然在。

在国内外复杂的宏观政治环境之下,医药作为内需+刚需的确定性长期成长性行业(人口老龄化的需求、未满足的临床需求、保障水平升级的需求等等)。当前综合比较优势明显,投资者可以持续关注疫苗ETF、医疗ETF、创新药沪深港ETF和生物医药ETF。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47