美债收益率高位徘徊,华尔街如何配置美债?

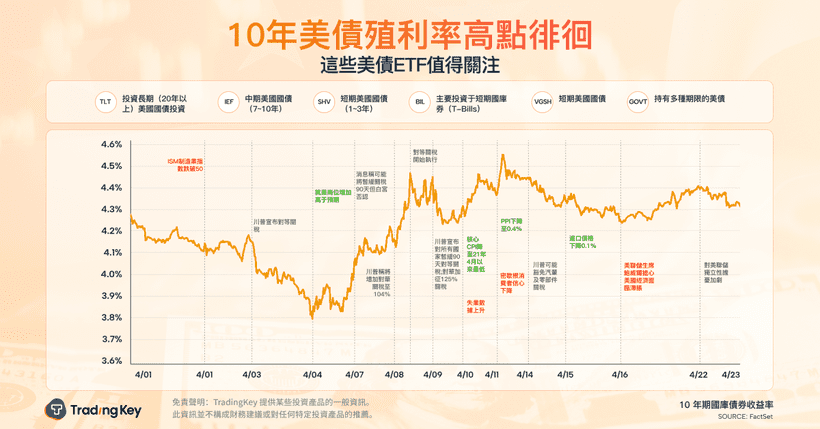

Tradingkey - 本月初,10年期美国国债收益率在短短几日内飙升逾70个基点,一度逼近4.6%,此前该收益率一度跌破4%。值得注意的是,在美国关税谈判前景转暖的背景下,全球贸易紧张局势有所缓和,债市随之迎来反弹。其中,长期美债收益率回落更为明显,10年期美债收益率一度大幅下挫逾10个基点,跌破4.3%。

然而本周,因前总统特朗普多次公开质疑美联储主席鲍威尔(Jay Powell),市场对央行独立性的担忧升温,再度推动10年期美债收益率走高。

市场焦点转向美联储独立性

特朗普与鲍威尔之间的“口水战”可能对29万亿美元规模的美债市场造成长远冲击。近期,特朗普加强了对美联储降息的政治施压,并表示希望鲍威尔的任期“早日结束”,加剧了市场对央行独立性的顾虑。这种紧张关系显著提升了市场对债券风险的再评估,促使10年期美国国债收益率上探至4.4%以上,再度逼近月初触及的动荡高位。

投资者担心,倘若特朗普设法推动改变货币政策取向,以促进其降息目标的实现,美国长期债券的吸引力将大打折扣。尽管特朗普已放弃直接撤换鲍威尔的威胁,但市场普遍预期他可能继续干预美联储独立性,从而影响政策制定。

美债避险属性遭受挑战

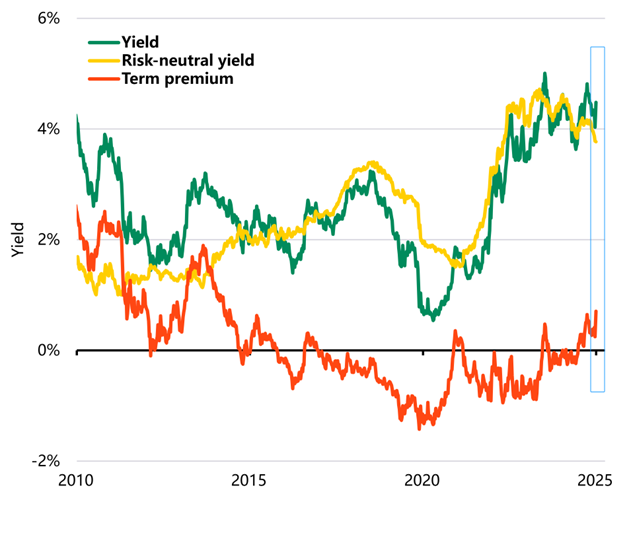

此前,通胀压力被认为是推动美债收益率上行的一个因素:关税可能抬升通胀,从而削弱美联储降息的正当性。然而,近期随着经济衰退几率急剧上升,市场普遍押注美联储将在年内开启降息周期。因此,当前债券收益率的走高或许已不仅关乎货币政策前景。

技术面因素也被认为在放大市场波动。一些对冲基金在持仓方向与整体债市走势出现偏差后被迫减仓,加剧了抛售压力。同时,交易商在抑制市场波动方面显得力不从心。

尽管技术性因素能够解释部分短期走势,但无法解释为何美债与美元近期的联动关系出现异常。更为根本的担忧在于,全球投资者或已在重新评估他们对美国基本面的信心。自特朗普执政以来,美国信用违约互换(CDS)利差已上涨约10个基点,反映出市场对美国信用风险的定价在逐步上调。

来源:野村证券

正如Evercore ISI的分析师Sarah Bianchi指出:“如果市场的问题在于对美国整体信心的流失,那么即便美国对外贸易出现明显缓和,也未必足以推动收益率回落。”她补充道:“我们并不确定,在特朗普现有政策工具的框架下,是否还有足够手段能够真正止住市场信心的下滑。”

美债融资压力上升,溢价需求扩张

当前,美国财政赤字高企,债务规模迅速膨胀,与此同时美元走弱,而美债收益率却异常攀升。这一信号意味着市场要求更高的风险溢价,凸显投资者对未来债务融资可持续性的担忧。

为快速缩减贸易逆差,美国或将付出更高的融资代价。特别是在关税谈判高度不确定、外资信心持续动摇的背景下,政府可能面临筹资难度显著上升,从而推高债券收益率及整体利息支出。

同时,全球供应链结构虽具有长期适应性,但若实施快速重塑,势必造成阶段性混乱。关税不仅推升生产成本,还可能影响关键原材料的供给,甚至导致生产环节停滞,最终拖累整体经济增长并引发高通胀风险,类似于疫情期间的“滞胀”局面。这种情况下,央行的政策回旋余地也会受到前所未有的压缩。

外资美债抛售加剧

根据数据显示,截至去年6月,外国投资者共持有约7万亿美元的美国国债,其中一半由央行等官方机构持有,约占美国公开市场国债总量的三分之一。美国政府当前极度依赖海外力量继续“滚动”其国债存量,并支撑新增债券发行。

摩根大通全球利率策略主管Jay Barry指出,每减少3000亿美元的外国官方持仓,美债收益率将上升约25个基点。

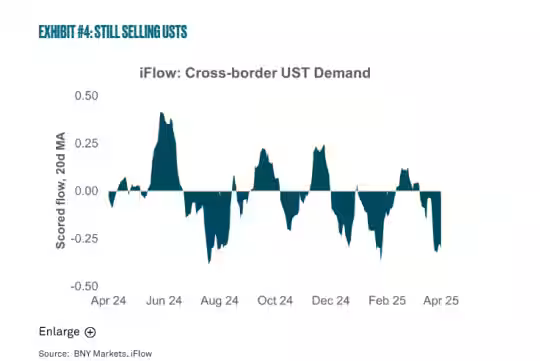

近期市场数据显示,这一风险已不再是理论推演。纽约梅隆银行美洲宏观策略师John Velis在周二发布的报告中直言:“美债避险属性正面临越来越严峻的挑战,我们的跨境资金数据清晰验证了趋势转变。”

Velis提供的图表显示,截至4月11日当周,跨境美债资金流出现异常波动——该周外资抛售规模达到近几年最高水平,几乎偏离正常交易区间一个完整标准差。自4月4日以来的11个交易日中,有8天观测到外国投资者在卖出美债。

来源:纽约梅隆银行

同时,日本财政省周二公布的初步数据显示,截止4月4日的一周内,日本私人机构(包括银行、养老金等)抛售了175亿美元的长期外国债券,接下来的一周又卖出了36亿美元。这是该指标自2005年有数据以来最大规模的连续两周抛售。

两年期与七年期美债拍卖显露疲软需求

本周美国财政部发行2年期国债总额达690亿美元,最终得标利率为3.795%,高出预发行收益率(3.789%)达0.6个基点。这是自去年10月以来,2年期拍卖出现的最大尾部利差,表明投资者要求更高补偿来承接债券。

周四,财政部再次发行440亿美元七年期国债,得标利率亦高于市场预期,尾部利差为0.2个基点,且是连续第二次拍卖出现该迹象。更令人担忧的是,代表海外需求的“间接投标比例”仅为59.3%,明显低于3月的61.2%,创下自2021年12月以来的最低水平。该指标由外资央行等机构通过一级交易商参与形成,是衡量外资热情的重要参数。

市场流动性疲软以及外资兴趣下滑,令美联储未来的政策空间备受挑战。有观点认为,联储最终可能不得不重启量化宽松政策,重新扮演“最后买家”的角色,以稳定不断攀升的美债收益率。

华尔街精选美债策略:聚焦中短段美债

面对当前不确定的市场环境,多家华尔街大行针对美债投资给出了相应建议:

4月23日,太平洋投资管理公司(PIMCO)核心策略首席投资官Mohit Mittal指出,市场当前过于关注外资可能撤出美国资产的风险,却忽视了另一关键因素——美国经济中长期可能放缓。

Mittal认为,考虑到收益率已处在相对高位,当前五到十年期美债具备较强的长期配置价值。

Advyzon Investment Management首席投资官Brian Huckstep则表示,关税风险和利率前景的双重不确定性将提高市场波动性,从高收益债及私募信贷中流出的资金,短期内更有可能转向短久期的政府债券基金。他提到:“每当有关美国或外国加征新关税的消息传出,市场对衰退风险的预期就会升温,我们也就更可能看到资本流入短期政府债。”

贝莱德(BlackRock)同样表达了对中短期限美债的偏好。尽管该机构不认可市场对于美联储将多次降息的预期,但将短期美债视作现金等价物的战术配置工具,同时青睐不那么依赖期限溢价的中期债券。

对于投资者而言,选择ETF是快速进入美债市场的便捷方式。以下是几只具有代表性的美债相关ETF产品:

- TLT(iShares 20+ Year Treasury Bond ETF):投资期限超20年的长期美国国债

- IEF(iShares 7–10 Year Treasury Bond ETF):专注于7至10年期的中期国债

- SHY(iShares 1–3 Year Treasury Bond ETF):覆盖1至3年期的短期国债

- BIL(SPDR Bloomberg 1–3 Month T-Bill ETF):投资于短期限国库券(T-Bills)

- VGSH(Vanguard Short-Term Treasury ETF):关注剩余期限更短的美国国债

- GOVT(iShares U.S. Treasury Bond ETF):涵盖多种期限的美债,构成更全面的组合

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56