十月打新,高瓴甄选——蓝月亮,千亿赛道的龙头公司

提起蓝月亮,大家一下就会想起它的蓝瓶洗衣液,就像提起饮用水,会让人想到港股刚上市的$农夫山泉(09633)$ ,提起抽纸,会想起A股的$中顺洁柔(002511)$ ,港股的维达国际。6月底这家公司向港交所提交招股书,预计10月可能会通过聆讯,招股上市。对于这样的在生活中让人耳熟能详的公司,拥有较高的品牌知名度,位居行业龙头地位,在家庭清洁护理这个1000亿规模的赛道能够保持盈利增长,以及良好的现金流,蓝月亮很容易得到投资者认可,而投资者只需要关心行业和公司增长的速度有多快,公司竞争壁垒有多高,潜在的规模有多大,就可以比较清楚地把握公司的投资价值。

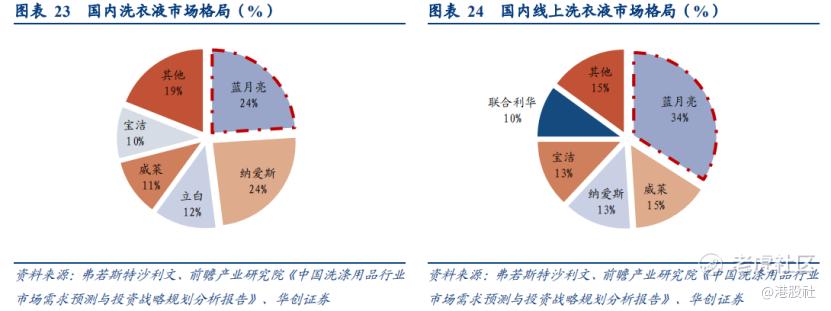

蓝月亮品牌于1992年做清洁剂起家,2008年在高瓴资本推动下,抓住消费升级的优势,快速打进洗衣液市场,从而赶超因历史包袱而相对保守的传统外企龙头保洁和联合利华,高瓴资本在蓝月亮发展中提供了不小的帮助,并且通过HCM基金持有公司10%的股份(高瓴资本似乎无处不在)。蓝月亮品牌在中国洗衣液市场及洗手液市场连续10年(2011年至2020年)综合品牌实力排名第一。2017年、2018年及2019年,公司洗衣液、洗手液及浓缩洗衣液产品在其各自市场的市场份额均排名第一。2019年公司洗衣液、洗手液及浓缩洗衣液产品市场占有率分别为24.4%、27.9%及17.4%。

增长:量增是主要增长驱动

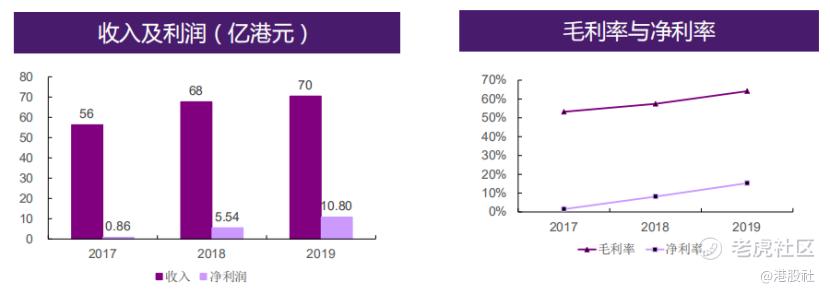

从收入、利润上看,公司保持增长。公司收入主要分为三类:衣物清洁护理产品(主要指洗衣液)、个人清洁护理产品及家居清洁护理产品。2019年公司实现收入70.5亿港元,同比增长4%,其中衣物清洁产品、个人清洁护理产品及家居清洁护理产品分别占总收入比重为87.6%、5.9%及6.4%。2017、2018、2019年公司实现净利润分别为0.86、5.54及10.80亿港元,2018、2019年同比大幅增长543%、94.9%,净利润率从2017年的1.5%提升至2019年的15.3%,毛利率从2017年的53.2%提升至2019年的64.2%,毛利率提升了11pct,利润率的提升主要受益于成本端的价格下降及销售费用的控制。

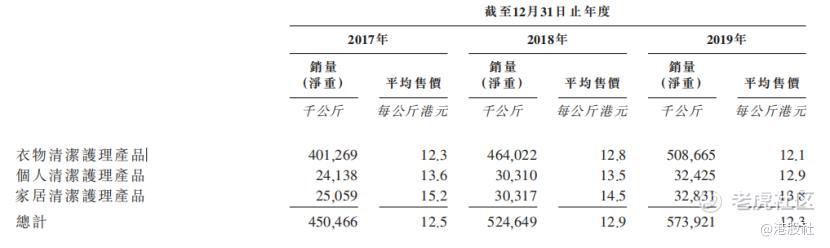

从价格端看,销售单价处于下降趋势,根据招股书,按人民币计算,截至2017年、2018年及2019年12月31日止年度,衣物清洁护理产品的平均售价分别为人民币10.6元╱公斤、人民币10.9元╱公斤及人民币10.8元╱公斤;同期,个人清洁护理产品的年度平均售价分别为人民币11.8元╱公斤、人民币11.6元及╱公斤及人民币11.4元╱公斤;同期,家居清洁护理产品的年度平均售价分别为人民币13.2元╱公斤、人民币12.4元╱公斤及人民币12.2元╱公斤。平均售价呈下降趋势,而销量保持增长,2018/2019年分别为5.25亿公斤、5.74亿公斤,同比增速分别为16.5%、9.4%。在价格保持略微下滑的情况下,量增是未来收入增长的主要逻辑。

量增动力:洗衣液渗透率提升、渠道推动

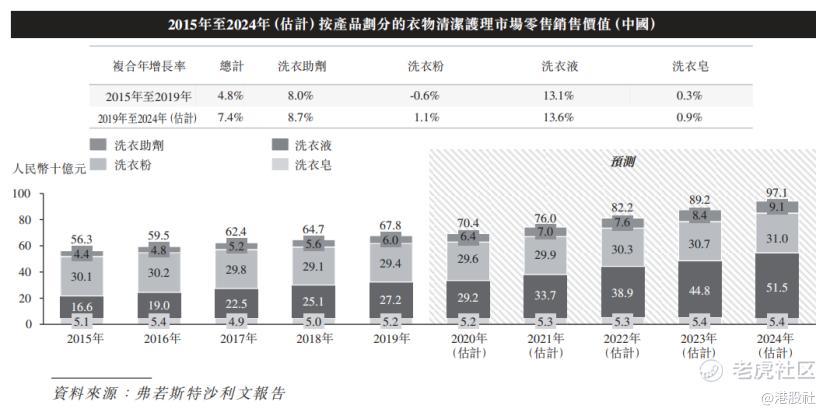

洗衣液渗透率提升是销量提升的动力之一。洗衣液替代洗衣粉是衣物清洁消费大趋势,2019年洗衣液零售额达到272亿元,占洗衣剂全国销售总额的44%,2015年至2019年年复合增长率为13.1%,而洗衣粉销售额复合增速则为-0.6%。对比海外市场,美国、日本洗衣液渗透率分别达到91.4%、79.5%,中国市场渗透率潜力巨大,有翻倍空间。根据弗若斯特沙利文报告,预计自2019年起,洗衣液零售销售总价值将以13.6%的复合年增长率增长,到2024年将达到人民币515亿元,渗透率则提升至58.6%,而整体衣物清洁行业规模复合增速为7.4%,2024年规模预计达到971亿。洗衣液渗透率提升将拉动细分行业规模增速提升6.2pct。

而在个人清洁护理市场,洗手液同样具有渗透率提升的逻辑,因为与香皂相比洗手液产生的皮肤刺激更少且感染风险更低,同海外相比也具有较大的提升空间,2019年,日本和美国的洗手液渗透率分别为42.2%、54.8%,而国内渗透率仅为28.7%。叠加行业增长,预计中国洗手液市场规模自2019年起将继续按25.3%的复合年增长率增长,到2024年将达到人民币84亿元,渗透率提升至55.8%。

渠道:大力推动线上渠道,整合线下渠道

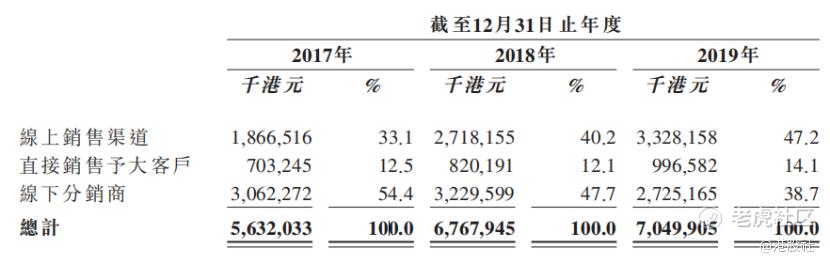

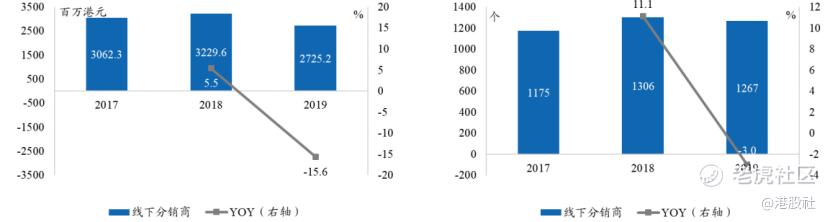

渠道端,大力推动线上渠道,整合线下渠道。公司拥有全渠道销售及分销网络,涵盖线上及线下两种销售渠道。线上销售渠道包括销售予电子商务平台以及透过线上店铺销售予消费者;线下销售渠道包括直接销售予大客户及线下分销商两种。公司线上渠道收入占比不断提升,2019年通过线上渠道实现收入33.28亿港币,同比增加22.4%,收入占比从2018年的40.2%提升至47.2%,而线下分销收入为27.25亿港币,同比减少15.6%,直接销售予大客户收入为9.97亿港币,同比增加21.5%。随着国内电商的快速发展,公司早在2012年7月便已开始使用线上销售渠道,公司直接向若干电子商务平台销售产品,亦透过公司于该等电子商务平台的线上专卖店及第三方线上店铺向消费者销售产品。2019年,公司销售予电子商务平台、自营线上店铺及第三方线上店铺的收入依次为21.66、8.89及2.73亿港元,同比增长12.5%、40.1%及71.6%。2017、2018、2019年,公司电子商务平台数目分别为40、55及82个,2018、2019年同比增长37.5%及49.1%。

从产品属性来看,洗衣液是低价日常必需消费品,跟纸巾一样具备囤货属性,更适合在线上销售,且线上进行促销活动更加便捷高效。根据阿里平台线上数据,消费者在电商渠道购买洗衣液更偏向于瓶装和促销装组合,单件价格多分布在 50-100 元,线上品牌数和店铺数持续提升,双十一、618等促销节收入体量较大,头部品牌有望持续从线上获得销售增量。

线下渠道,公司则是大力发展与直销大客户合作,包括大卖场及超市(如大润发、欧尚、家乐福、华润万家及世纪联华等),2019年实现收入9.97亿港币,同比增加21.5%,2017-2019年,公司的直销大客户分别有11、13、14个,保持增长。

线下分销则是出于整合状态,线下分销商将产品转售予大卖场、超市、便利店及加油站(例如 7-11、中石油加油站、中石化加油站)以及住宅社区的若干小型供应商,尤其是中国低线城市的小型供应商。除全国性及地区性超市外,公司近70%的线下分销商位于三线及更低线级城市,覆盖分布于全中国逾2000个区县的零售终端。2019年,公司线下分销收入为27.25亿港币,同比减少15.6%,线下分销商数量则下降为1267家,同比下滑3%。

公司对于线下分销商的终端渠道控制力较弱,2019年公司与次级经销商订立的第三方返利协议收效不及预期,对此,公司决定从2020年三季度起集中资源管理分销商,由分销商自主选择次级经销商并商定条款。同时为加强终端掌控力,公司不时派出销售人员抽查次级分销商情况。随着对线下分销商的整合,公司分销收入有望改善。

另一方面,线下分销加大低线城市渗透。公司近70%的线下分销商位于三线及更低线城市,覆盖全国2000多个区县的零售终端,未来公司计划向尚未覆盖的低线城市及地区不断扩张下沉,这也将贡献收入增量。

线上线下布局,奠定公司经营壁垒。洗衣液行业技术壁垒相对较低,进入相对容易,不过,公司先发优势较为重要,在提前布局线下渠道抢得一定市场份额,打造品牌力后公司能够获得较大的竞争优势,建立一定的经营壁垒。目前行业形成高集中度下多个知名头部名牌并驱争先的局面,2019 年行业CR5高达81%,前五大品牌蓝月亮、纳爱斯、立白、威莱、宝洁市占率分别为24%/24%/12%/11%/10%,竞争激烈。线上渠道格局相对明朗,2019年CR5高达85%,其中头部品牌蓝月亮具备先发优势,市占率达34%,远超第二名威莱的15%,但威莱、纳爱斯、宝洁等品牌相差不大。未来在渠道布局及品牌优势下,公司市占率有进一步提升的可能,从而贡献收入增量。

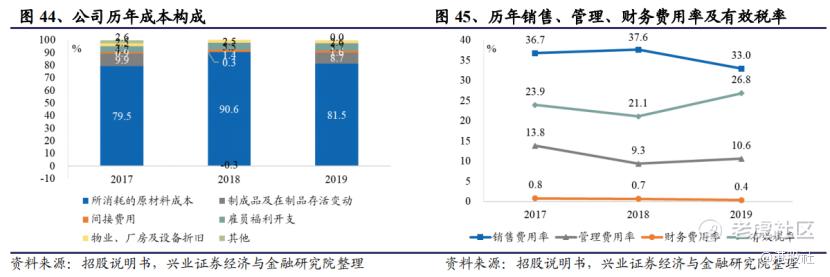

成本费用:成本费用改善,盈利水平提升

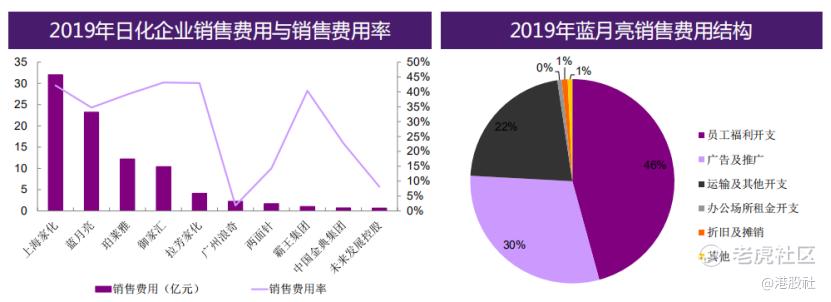

公司净利润率从2017年的1.5%提升至2019年的15.3%,净利率提升了13.8pct,毛利率从2017年的53.2%提升至2019年的64.2%,毛利率提升了11pct。成本端,原材料成本占比较大,2017、2018、2019年原材料成本占总成本比例分别为79.5%、90.6%及81.5%,近两年原材料化学品和包装材料成本分别下降近30%,带动了毛利率提升。费用端,2019年三费费用率约43.9%,同比下滑3.7个百分点,公司销售费用率为33.0%,同比下降4.6个百分点,主要源于控制营销费用支出,缩减员工人数,而管理费用率为10.6%,同比上升1.3个百分点,财务费用率同比下降0.4个百分点至0.4%,销售费用率下滑进一步提升了公司利润率。

销售费用是主要的费用项,这与公司早期大力推动营销、提升公司品牌力有关,也帮助了公司获得了更多的市场份额,与同行相比,公司销售费用率仅低于上海家化,而未来随着公司品牌力的稳定,销售费用率具有进一步下降的空间。

估值:2024年看到500亿,关注竞争风险

综合来看,作为必选消费属性的家庭清洁护理行业规模总体可观,在洗衣液、洗手液等细分领域渗透率提升趋势下,细分赛道将保持高速增长,而公司依靠品牌优势,线下线上渠道布局有望进一步提升占有率,从而获得高于行业增长的增速,并通过优化管理进一步保持公司利润率的提升。粗略测算一下,2024年家庭清洁护理行业规模达到1677亿元,公司整体市占率(从营收来看)从5.5%提升至10%,5年提升4.5pct,公司利润率保持当前水平的情况下,2024年公司收入能达到167.7亿元,年复合增速为22.3%,净利润达到25.66亿,年复合增速18.9%,给20倍PE的情况,公司估值超过500亿人民币。当然这是在公司能保证自身竞争优势的理想假设下估算的,实际上还要考虑到公司多品类扩张的顺利与否,因为当前洗衣液收入占比较高,且公司仅在洗衣液、洗手液上市占率较高,以及成本费用端的优势能否得到延续等等。

微信公众号:港股社

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56