格上每日收评—2022年10月24日

今日市场

今日沪深两市放量下挫。个股跌多涨少,两市近3900只个股飘绿,北向资金加速净流出。今天其实在早间A股还拉升了一阵子,主要是由于三季度GDP比预期的3.4%要高,不过没过多久就被砸了下来。再看港股,恒生指数和恒生科技遭遇重挫,分别下跌6.36%和9.65%。今天的大跌主要和外资的流出关系较大。开会期间有着护盘资金的暗中支持,而今天外资的砸盘造成了A股和港股的下挫。

盘面上来看,两市个股普遍下跌,题材概念整体表现低迷,只有军工相关领域上涨。上涨的原因或与俄乌的局势和业绩的披露相关。一则传言称美国陆军101空降师已经有所部署,在乌克兰边界附近进行演习。

目前来看,A股处于二次探底阶段,估值已经大幅回落。虽然短期行情或仍有反复,但当前位置作为中长期的底部区间仍是大概率事件。3000点是个较好的分水岭,目前来看A股的性价比较高,建议投资者逢低布局,关注标的的长期投资价值。

截至收盘,今日上证指数收于2977.56点,下跌2.02%,成交额为3947亿元;深证成指下跌2.05%,成交额为4863亿元;创业板指下跌2.43%。今日两市上涨个股数量为1009只,下跌个股数为3867只。

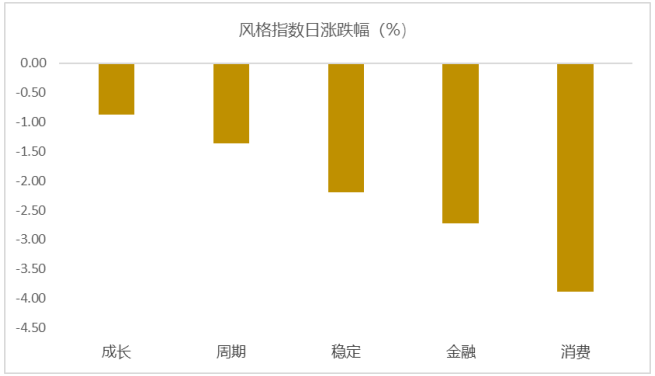

从风格指数上来看,今日所有风格均表现较弱,其中成长和周期风格跌幅最小,金融和消费风格跌幅最大。近期风格转换较为明显。

盘面上,31个申万一级行业中只有1个行业上涨,其中国防军工独自上涨3.39%。食品饮料,美容护理,社会服务行业领跌,跌幅分别为5.84%,4.34%,3.84%。

资金面上,今日北向资金净流出179.12亿元;其中沪股通净流出122.07亿元,深股通净流出57.05亿元。近三个月北向资金净流出508.64亿元。俄乌和中美局势对北向资金边际影响逐渐缩小,美国通胀走势和国内经济状况最近对北向资金影响较大。

从风险溢价指数来看,风险溢价率在历史上处于均值+1倍标准差之上时,A股往往处于底部区域。目前风险溢价率为3.38%,接近一倍标准差,万得全A指数大概率处于底部区域阶段。风险溢价指数近期上抬,市场情绪较弱。后期市场仍有扰动,但下行空间相对可控,建议投资者择机分批布局。

(注:数据更新至前一交易日,风险溢价率越大,表明配置股票的性价比越高;反之,则配置债券的性价比越高)

热点新闻

新闻一:三季度和9月经济数据出炉,如何看待?

2022年10月24日,国家统计局公布2022年三季度和9月经济数据:

1)三季度国内生产总值30.76万亿元,实际增长3.9%(一、二季度增速为4.8%、0.4%),前三季度经济增速为3%(上半年经济增速为2.5%);

2)9月规模以上工业增加值同比增长6.3%,前值为4.2%;

3)1-9月固定资产投资同比增长5.9%,前值为5.8%;

4)9月社会消费品零售总额同比增长2.5%,前值为5.4%。

光大证券认为,工业生产处在快速回升阶段,目前基本恢复至一季度水平。固定资产投资继续恢复,地产投资降幅收窄,后续投资有望延续持续向好态势。9月社消同比下降但环比提升明显。总体来说,经济恢复加速,后续进一步恢复可期。2022年三季度GDP实际增长3.9%(Q1、Q2实际经济增速为4.8%、0.4%),高于市场预期值。回溯来看,二季度经济在疫情冲击下复苏较慢,三季度则重新进入加速恢复通道。另外,三季度GDP环比增速为3.9%(前值为-2.7%),为2020年3季度以来最高值,同样反映了经济加速恢复。从结构来看,当前经济大致呈现以下特点:生产基本已经恢复至一季度水平;需求相对分化;通胀环境持续改善。

广发证券认为,9月工业数据走高主要有三个原因:(1)低基数;(2)高温天气消退,工业用电供给改善;(3)基建投资落地带动。9月消费和服务业数据偏低主要是区域疫情和加强防范的影响。9月地产投资仍在双位数负增长,但降幅略有收窄;制造业投资高位稳定,基建投资继续加速至16%以上。整体看,三季度及9月数据带来的信息较为平稳。对需求端来说,地产这样一个关键领域初步企稳,基建继续高位,出口如预期放缓但仍在韧性范围;对供给端来说,工业表现证明了其修复弹性,消费和服务业偏弱但大致能从同期疫情及国庆假期相关防控举措升温的角度得到一个解释。

新闻二:9月进出口数据出炉,怎样理解?

9月我国出口金额(以美元计)同比增长5.7%,预期4.0%,前值7.1%。进口金额(以美元计)同比增长0.3%,预期0.0%,前值0.3%。贸易差额为出口增速延续下行趋势,对除东盟外的其他主要贸易伙伴出口增速均进一步下行。

西部证券认为,出口“量”与“价”或将进一步走弱。“量”的角度来看外需或将进一步放缓。欧美经济“摆烂”,美国和欧元区消费者信心指数低位下行,9月美国CPI超预期上行,欧元区通胀也仍处于上行趋势、基本面也出现裂痕,9月制造业PMI指数分别50.9%、48.4%。展望未来,年内出口增速下行趋势或将延续。当前海外风险不断加剧,地缘政治冲突仍在继续,我国出口存在结构性亮点,但总量增速在“外需走弱、价格贡献下滑、基数仍在高位”三因素叠加下或将延续下行态势。

明明团队认为,从贸易伙伴维度看,我国对东盟出口保持高增,成为当月出口的主要贡献项。9月,在外需趋势性回落影响下,中国大陆对美出口负增长程度加深。进口方面,我国对外依存度降低,进口增速或维持在低位。总体来说:

(1)结合8月和9月的出口数据来看,无论是贸易伙伴维度还是贸易商品维度,都显示出我国出口结构的变化或正在悄然发生,随着出口结构的变化,国内产业竞争力提升、欧洲高耗能行业受能源危机影响等因素下,汽车、化工、金属等行业或迎来机会;

(2)往后看,外需的趋势性滑落和高基数的持续影响或将导致我国出口同比增速进一步回落,进口增速或也因对外依存度在降低而保持低位运行;

(3)汇率方面,当前,美元指数上行趋势放缓但仍处高位,叠加中美利差深度倒挂,证券账户依旧面临资本流出压力。尽管出口增速已呈现逐步放缓的趋势,但贸易顺差规模仍是近年来同期的较高水平,对人民币的需求或逐步释放。待外部压力逐渐释放后,人民币是否可以重新走强取决于国内经济的修复与预期的改善。

市场有风险,投资需谨慎。本内容表述仅供参考,不构成对任何人的投资建议。

格上研究

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56